2023年7月25日亚钾国际(000893)发布公告称泰康资产基金管理有限公司严志勇 刘忠卫 刘志强 张烁 曹令 吕无双 王琦 任慧峰 徐占杰 杨岚 王铎霖、博时基金管理有限公司王远征、浦银安盛基金管理有限公司戴晨阳、华泰资产管理有限公司杨林夕、农银汇理基金管理有限公司王皓非、建信基金管理有限责任公司吴昂达、华安基金管理有限公司辛大伟、渤海人寿保险股份有限公司李泽江、上海盘京投资管理中心(有限合伙)乔昱焱、泉果基金管理有限公司张羽鹏、国寿安保基金管理有限公司撒伟旭 姜绍政 李博闻 刘志军 孟亦佳、国泰基金管理有限公司智健 赵大震 胡松 曾彪 李小刚 戴计辉 林小聪 姜英 徐睿 张小皮 钱晓杰 陆子珩、广东德汇投资管理有限公司帅武强 赵桂萍 郑琦鹏、银华基金管理股份有限公司施航 姚荻帆 石磊 孙蓓琳 范国华、汇添富基金管理股份有限公司刘高晓 高田昊 李超、中华联合保险股份有限公司赵鲲 袁超、民生通惠资产管理有限公司江博文、源乐晟资产管理有限公司丁匡达、长江养老保险股份有限公司马睿、中融基金管理有限公司张智浩于2023年7月20日调研我司。

具体内容如下:

问:公司对亚钾国际未来发展的定位及看法?

答:公司长期坚持“资源、规模、创新”的六字战略方针,是具有“国际化”优势的企业,致力于发展成为世界级钾肥供应商。1、资源是公司发展的基础。公司充分体现“资源为王”的价值理念,不断扩大境外优质钾盐资源储备,目前拥有老挝263.3 平方公里钾盐矿,折氯化钾储量将超 10 亿吨,超过我国钾资源总储量。面对我国钾资源稀缺现状,且钾资源经济可采储量逐年下降,自主钾肥生产供应长期来看难以持续,为此国内钾肥企业开展了境外(老挝)找钾的工作。伴随着全球地缘政治冲突日益频繁,钾资源的稀缺战略价值愈加凸显,公司也将进一步夯实亚洲最大钾盐资源量企业的优势地位,为公司发展成为世界级钾肥供应商提供有力支撑。公司老挝钾盐矿伴生多种包含溴、锂、镁、铷、碘、铯、硼等元素在内的稀缺、稀贵资源,目前公司非钾事业部首个 1万吨溴素项目已于 5 月实现投产、达产,未来也将加强其他资源的勘探、开发及利用,培育公司新的利润增长点。2、规模是公司发展的方向。公司产能扩建规划清晰,钾肥产量规模快速提升。在产能上,2023 年三季度公司力争实现第二个百万吨钾肥项目达产、2023 年底力争实现第三个百万吨钾肥项目投产,力争在 2025 年实现 500 万吨钾肥的产能规模;在产量上,公司 2023 年力争实现 180-200 万吨钾肥产量、2024 年力争实现 280-300 万吨钾肥产量,后续以每年新增 100 万吨产量为目标持续开展生产。目前非钾产业园已落地溴素、氯碱两个项目,阻燃剂、氯酸钠项目正在加快落地中,未来,伴随公司钾肥主业产能达到500 万吨规模,也将力争于 2025 年底实现 5-7 万吨溴素产能规模。公司将持续通过招商引资、联合投资建设的方式,进一步推进非钾资源开发。3、创新是公司持续发展的保证。公司持续优化精细化管理,核心目标在于通过技术创新全面推进降本增效工作,逐步实现少人化、无人化矿山管理,进而保持核心竞争优势。在井下,通过引进大功率掘采设备,优化采掘工艺及运输系统,大幅度提高井下供矿能力及效率。在地表选厂,通过自主研发设计的分解结晶系统、固液分离装置等多项创新技术,提高生产系统收率,提升产品品质,降低生产成本。此外,公司正在与华为合作打造东南亚首个 I 智能矿山,推动钾盐矿开采及生产过程的自动化、数字化和 I 智能化,构建更加高效安全的工作环境,为最终实现无人化矿山持续研发创新。

问:目前公司第二个百万吨钾肥项目具体进展情况如何?

答:近期公司第二个百万吨钾肥项目 2 号主斜井已实现贯通,进入后续的皮带运输设备安装、调试阶段,力争在三季度末达到设计运输产能并实现达产。

问:面对国内很多矿业企业也到老挝开展找矿工作,请老挝矿目前开发的难点有哪些?公司在技术工艺层面上竞争优势有哪些?

答:目前我国对氯化物型卤水的盐湖钾盐矿选矿收率要求不低于 55%,国内依托盐湖卤水生产的钾肥企业选矿收率约为 55-58%,但其尾液可在盐湖中循环利用。老挝钾矿选矿过程产生的尾液无法循环应用,因此出于经济性考虑,如果选矿收率达不到 70%-80%,在老挝开发钾盐矿是没有竞争力的。亚钾国际使用的是正浮选-冷结晶工艺。公司生产使用的原矿主要是光卤石为主并含有少量钾石盐,因此生产工艺是先将原矿进行破碎、磨矿处理后,加入淡水分解结晶,上述生产过程的工艺控制是整体流程的关键点和难点。由于老挝光卤石特性,采用结晶工艺时可能会遇到结晶器导流筒积盐、底流堵管、尾盐尾液丢钾严重等问题,亚钾国际因地制宜,创新工艺调整了破碎出料粒径标准,改造结晶器内部结构,优化了结晶、浮选工艺,实现了以固体钾盐矿光卤石为原料用正浮选-冷结晶工艺生产钾肥技术的成功。亚钾国际通过持续对产能装置进行技术工艺优化提升,包括上述结晶、浮选在内及破碎、磨矿等工艺等技术研发创新,提升浮选收率,在浮选作业中可以将尾矿氯化钾含量控制在 2%以内,同时尾液通过蒸发冷却结晶,收尾液中的氯化钾。同时结合如超声波浮选技术等新技术的应用,系统氯化钾收率可以由 75-80%,进一步提升至 83%。亚钾国际的技术创新并未止步于此,公司在扩产建设中积累了大规模快速开发钾盐矿的经验,将根据老挝钾盐矿情况,因地制宜持续优化创新,强化公司竞争优势。

问:请公司对未来钾肥价格的判断?

答:钾肥价格受市场供需格局影响,在钾肥供给端受限的情况下,需求端的增长有利于支撑钾肥价格,市场有望维持中长期高景气1、从近期市场来看,7 月 18 日黑海粮食协议失效,有望支撑农产品价格,对于全球钾肥需求及价格起到积极作用,市场由于面临俄乌冲突矛盾激化风险,全球钾肥供应上并不及预期。此外,白俄罗斯第一副总理表示白俄罗斯预计今年将出口 800 万吨钾肥,且白俄受制裁后物流成本增加了 2-5 倍,铁路轨道成本增加了约 2-2.5 倍。叠加 7 月初加拿大持续罢工事件使加钾 Nutrien 宣布削减钾盐矿产量,宏观环境波动及地缘政治冲突事件频发影响等,将有望支撑钾肥价格企稳。2、从中长期供给端来看,加钾、俄钾等国际钾肥寡头企业钾盐矿山开采年限较长,逐渐进入边际矿开采阶段,开采难度增加、开采成本提升。新增产能如必和必拓公司(BHP)在加拿大 Saskatchewan 省的 Jansen 矿项目以及 Nutrien 计划中的扩建项目等,即使是在最理想的情况下,可能最早要到 2025年或 2026 年才能投入运营,短期内仍无法弥补钾肥供需缺口。因加钾、俄钾钾盐矿埋藏深度在 700-2000 米,钾盐矿开发资本开支、折旧摊销巨大,新增产线运营成本较高,预计会提高钾肥生产成本,进而支撑国际钾肥价格中枢上移。 3、从需求端来看,根据 IF 的预测,钾肥需求从 2020 年至 2024 年仍将保持年均 3.3%的增长。公司主要销售区域亚洲地区作为新兴经济体的经济增速快于主要欧美国家,其钾肥需求增速也超过全球平均水平。根据 rgus 的统计,东南亚、东亚及南亚地区氯化钾需求合计 3,000 万吨,过去 10 年亚洲地区钾肥需求复合增速为 4.35%,随着该地区经济快速发展带来的消费升级以及人口增加,未来亚洲地区钾肥需求增速仍有望继续保持在 4%-5%。问请问公司目前非钾业务进展如何?公司首个 1 万吨溴素项目已于今年 5 月实现投产、达产,溴素上游的原材料供给端氯碱项目力争今年下半年投产,下游应用端阻燃剂项目力争明年投产,上下游配套项目的陆续投产也将进一步降低公司溴素项目的生产成本和运输成本。此外,在今年 7 月 6 日,公司协办了由老挝工业贸易部与甘蒙省政府主办的亚钾国际智慧产业园招商推介会系列活动。本次招商打破了老挝此前局限于基础设施建设的招商,是老挝政府首次海外产业招商,涉及氯碱、溴素深加工、锌溴液流电池储能等产业链项目以及生物科学、智能制造等新兴产业项目,将有力增强老挝的出口创汇、进口替代能力。亚钾国际非钾产业园为本次老挝政府招商引资的主体,公司非钾业务依托于公司钾盐矿伴生资源的开发,产业园的发展会进一步延伸公司的非钾产业链,不仅产业园区内的企业将实现合作共赢、提升整体盈利水平,公司非钾业务板块也将大幅受益。

问:公司目前的销售体系是如何布局的?

答:公司着力构建国际和国内双循环、境内外联动的销售体系,进一步增强公司的市场多元化优势,并根据钾肥市场行情,动态调整销售策略。1、在国际市场发展上,公司地处东南亚核心区域,在越南、泰国、马来西亚、印度尼西亚四大东南亚重点市场设立销售子公司/办事处,逐渐建立起区域销售团队,通过与东南亚各化肥资讯网站合作、参加国际化肥展会等方式,加大公司推广宣传力度,增强品牌影响力与市场竞争能力。公司持续招募有战略、有实力、有信誉的合作伙伴,共同打造产品竞争优势、共享老挝钾肥的发展成果,共创与农业农民共赢发展的新格局。6 月 24 日,公司与泰国盐化工龙头贸易商 KC 集团签订《泰国市场供销合作框架协议》;6 月 26日-6 月 27 日,公司与三星集团签署《全球市场钾肥供销合作框架协议》。公司将持续增强与具有全球影响力的战略伙伴合作,丰富老挝钾肥在全球市场的销售体系,全面加速公司国际化发展进程。2、公司积极布局国内市场。我国是钾肥消费大国,每年钾肥需求量稳定在 1600-1800 万吨,且随着国家对粮食安全的重视、粮食增产的规划以及消费升级,对钾肥的需求也有稳步递增。但由于国内资源稀缺和产能受限,每年进口依存度在50%以上,未来随着资源量逐渐下降,进口比例或将进一步提高。因此,我国是国际各大钾肥巨头都不可放弃的市场。基于此,公司从去年开始布局国内市场。虽然现在国内市场钾肥价格相比东南亚等国际价格低,但从价格长周期来看,国内市场钾肥价格与东南亚市场相比,忽高忽低是常态。所以,国际市场与国内市场双重布局的销售体系既是公司未来发展的需要,也是公司销售体系的优势。

问:公司管理层对公司做出的贡献有目共睹,请公司目前对管理层激励措施是什么?

答:2022 年,公司对管理层及核心骨干实行了股权激励,共计授予 4,290 万份股票期权以及 800 万股限制性股票,行权/解锁条件与产量销量的实现相挂钩,使公司核心团队与公司利益相绑定。2023 年,公司实施股份购,购的股票将用于第四个、第五个百万吨项目建设做激励。

亚钾国际(000893)主营业务:钾盐矿开采、加工,钾肥生产及销售。

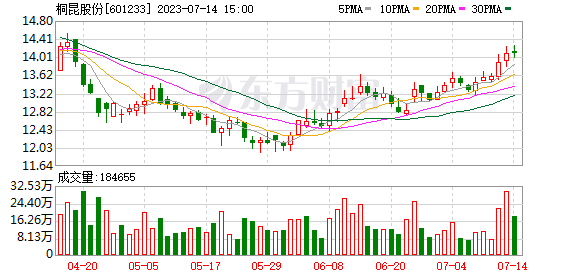

亚钾国际2023一季报显示,公司主营收入8.54亿元,同比上升63.49%;归母净利润3.36亿元,同比上升19.82%;扣非净利润3.36亿元,同比上升20.11%;负债率10.38%,财务费用209.01万元,毛利率66.27%。

该股最近90天内共有6家机构给出评级,买入评级3家,增持评级3家;过去90天内机构目标均价为29.9。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流入5667.6万,融资余额增加;融券净流出1.19亿,融券余额减少。根据近五年财报数据,估值分析工具显示,亚钾国际(000893)行业内竞争力的护城河良好,盈利能力一般,营收成长性一般。财务健康。该股好公司指标3星,好价格指标2.5星,综合指标2.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。