消息,2024年9月4日长光华芯(688048)发布公告称公司于2024年9月3日接受机构调研,农银人寿保险、海通证券、华泰资管、招商基金、创金合信基金、弘毅远方基金、前海开源基金、摩根士丹利基金、博时基金、高盛、国金证券、天风证券参与。

具体内容如下:

问:公司简单介绍一下行业及公司近况。

答:2024年上半年工业市场缓慢恢复,并在未来几年维持此态势。工业市场面向激光制造和材料加工领域,下游市场增长量进入相对平稳时期。高功率半导体激光器芯片在特殊科研领域的应用持乐观态度。

在发展方向上,车载激光雷达尽管占比不大,但是技术收敛已接近尾声,技术收敛有利于批量生产,增加对营收的贡献。在光通信方面,公司以数据中心应用为主。数通市场迭代速度快、速率要求高、挑战难度大,但是公司依靠自身IDM的优势,坚持从中高端切入光通信市场。公司推出的VCSEL、EML、DFB三大类新产品,且在客户验证中获得了高度评价。公司的战略布局为“一平台、一支点、横向拓展、纵向延伸”,对外投资布局为战略布局奠定了坚实的基础和战略实施。公司投资华日激光、镓锐芯光等公司目的是以工业激光器和传感器作为下游延伸;近期也在规划投资激光医疗和医美。从2018年以来,公司的总体战略布局和实施都没有发生变化,在坚定地实施。问:二季度的营收增长主要来自于哪些业务?这种环比增长的趋势在三季度是否能够持续?

答:工业市场虽然增长缓慢,但也贡献了一部分,属于常态性贡献。科研和特殊应用领域的占比提升较快,尽管营收未达预期,但占比越来越凸显出增长,预计Q3和Q4将维持这种增长态势。雷达和光通信领域在Q4可能会有贡献。

问:公司是否对2024年全年的收入做预期,与去年相比今年整体营收展望如何?

答:基于当前经济形势、战略布局和产品进展,公司预计2024年全年收入将与去年维持在同一等级水平。

问:特殊领域的出货是否主要在Q2?后续如何展望?

答:科研特殊领域要求较高,交付相对比较困难,Q1的交付问题在Q2得到缓解。上半年,特殊领域的出货主要来自于Q2的贡献,Q3、Q4将继续交付现有订单。

问:VCSEL、EML、CW的光通信产品进展、客户结构和终端应用情况如何?什么时候有从验证转向收入端的突破?

答:这三款产品在国内头部光模块厂商的验证情况良好且评价很高。国内市场的建设速度和代际较北美稍晚,但趋势不变,三款产品都在为国内市场做准备,公司在国内市场启动时预计会有不低的市场份额。公司通信产品主要面向数据中心市场,大量应用主要来自北美市场。然而由于地缘政治因素,国产芯片难以进入北美市场。如果VCSEL、EML、DFB全球供应出现产能瓶颈的话,会对公司有利,因此公司没有放弃北美市场。

问:资产减值压力是否还有增大?

答:公司去年和今年上半年的存货减值影响了利润,未来将逐步缓解,历史存货减值已消化大部分。其次,在源头控制,提升源头生产、投料和管理的规范性。另外,资产减值中也包含了应收账款减值,大额的减值应收账款预计后续可以收。

问:激光雷达业务的VCSEL今年的进展如何?

答:激光雷达的技术已经收敛,技术收敛有利于批量生产,增加对营收的贡献。可能会在Q4有营收贡献。

问:公司在医疗和医美领域是否有新的规划或布局?

答:公司已经在工业激光器和传感器领域进行了布局,目前正在积极开发激光医疗和医美相关产品,希望在大健康赛道发挥半导体激光器芯片覆盖全波长的优势,实现医美消费电子化。

长光华芯(688048)主营业务:半导体激光芯片、器件及模块等激光行业核心元器件的研发、制造与销售。

长光华芯2024年中报显示,公司主营收入1.27亿元,同比下降10.39%;归母净利润-4248.04万元,同比下降299.35%;扣非净利润-7272.89万元,同比下降90.72%;其中2024年第二季度,公司单季度主营收入7487.32万元,同比上升44.62%;单季度归母净利润-2303.03万元,同比下降90.17%;单季度扣非净利润-4083.81万元,同比下降65.1%;负债率9.71%,投资收益1794.2万元,财务费用-522.75万元,毛利率26.45%。

该股最近90天内共有1家机构给出评级,增持评级1家。

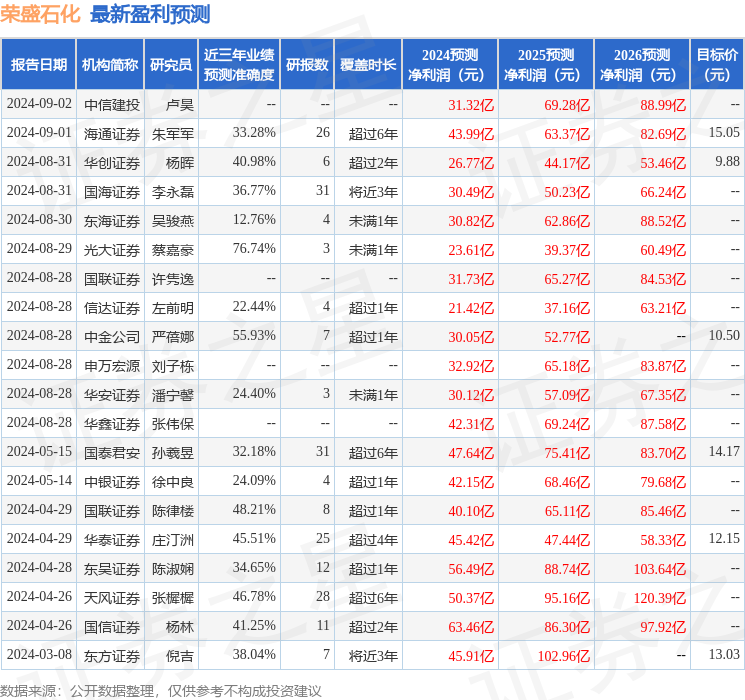

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出3398.28万,融资余额减少;融券净流出1114.93万,融券余额减少。

以上内容为据公开信息整理,由智能算法生成,不构成投资建议。