消息,2024年9月2日普源精电(688337)发布公告称公司于2024年8月29日接受机构调研,国信证券股份有限公司、光大证券股份有限公司、山西证券股份有限公司、中国银河证券股份有限公司、华泰证券股份有限公司、东北证券股份有限公司、华安证券股份有限公司、上海申银万国证券研究所有限公司、国海证券股份有限公司、西南证券股份有限公司、第一创业证券股份有限公司、国元证券股份有限公司、中信建投证券股份有限公司、财通证券股份有限公司、广发基金管理有限公司、汇泉基金管理有限公司、民生加银基金管理有限公司、长信基金管理有限责任公司、汇丰晋信基金管理有限公司、兴银基金管理有限责任公司、光大保德信基金管理有限公司、金鹰基金管理有限公司、南京证券股份有限公司、华商基金管理有限公司、长盛基金管理有限公司、西部利得基金管理有限公司、博时基金管理有限公司、格林基金管理有限公司、泓德基金管理有限公司、东海基金管理有限责任公司、千合资本管理有限公司、鸿运私募基金管理(海南)有限公司、江苏第五公理投资管理有限公司、中国国际金融股份有限公司、上海恒复投资管理有限公司、深圳市建华同源私募股权投资基金管理有限公司、北京才誉资产管理企业(有限合伙)、上海雪石资产管理有限公司、深圳市兴亿投资管理有限公司、上海戊戌资产管理有限公司、红杉资本股权投资管理(天津)有限公司、上海庐雍资产管理有限公司、上海域秀资产管理有限公司、广东正圆私募基金管理有限公司、长江证券股份有限公司、海南鑫焱创业投资有限公司、海创(上海)私募基金管理有限公司、上海嘉世私募基金管理有限公司、珠海横琴乘风私募基金管理合伙企业(有限合伙)、深圳创富兆业金融管理有限公司、上海景领投资管理有限公司、上海固信投资控股有限公司、上海紫阁投资管理有限公司、上海丰仓股权投资基金管理有限公司、上海磐耀资产管理有限公司、国泰君安证券股份有限公司、上海道合私募基金管理有限公司、西安玖润投资管理有限公司、上海明河投资管理有限公司、上海睿郡资产管理有限公司、北京橡果资产管理有限公司、西安瀑布资产管理有限公司、上海申九资产管理有限公司、深圳市日斗投资管理有限公司、上海彬元资产管理有限公司、上海云门投资管理有限公司、国投证券股份有限公司、太平洋资产管理有限责任公司、招商信诺资产管理有限公司、华泰保险集团股份有限公司、兴证国际金融集团有限公司、WISDOM WEALTH LIMITED、立格资本投资有限公司、平安银行股份有限公司、平安养老保险股份有限公司、中国民生银行股份有限公司、工银瑞信基金管理有限公司、海通证券股份有限公司、青岛双木投资管理有限公司、碧云银霞投资管理咨询(上海)有限公司、建投投资有限责任公司、果行育德管理咨询(上海)有限公司、北京泰德圣私募基金管理有限公司、山东国泰资本管理有限公司、东方电气投资管理有限公司、山东省土地发展集团有限公司、江西彼得明奇私募基金管理有限公司、红塔证券股份有限公司参与。

具体内容如下:

问:公司 DS80000 系列高端数字示波器当前的进展及未来的预期?

答:DS80000 系列高端数字示波器是我们今年重点推广的产品,全年销售收入预期会达到数千万元人民币。目前已有超过 200 家客户参与旗舰新品试用活动,超出活动预期。在核心大客户客户拓展方面已取得实质性突破,其中一个战略客户完成了产品性能和测试场景验证,并已在第三季度下达首批订单,其中包含 13GHz 和 8GHz 型号。这说明 DS800000系列产品对国外产品的替代能力得到核心大客户认可。此外,该系列产品在教育市场、科研院所和海外市场也正在积极地同步的推进中,预期良好。

问:公司的毛利率在上半年度改善的原因是什么?下半年毛利水平将如何?

答:2024 年第二季度公司的毛利率提升的主要原因可以归结为两个方面一方面,自研核心技术平台新品的放量销售;另一方面,高端和高毛利产品销售结构的优化。总体而言,下半年的毛利率预计将在现有基础上进一步提升。

问:请目前三季度的主要驱动因素是什么?

答:第三季度业绩的根本驱动因素还是产品力。一方面,DHO 系列高分辨率数字示波器凸显战略优势。其产品竞争优势显著,已经发布包 DHO5000/4000/1000/900/800 在内的完整产品矩阵,覆盖入门到中端、2通道到 8通道、70MHz 带宽到 1GHz 带宽,对原先 8bit 老产品的可替代性得到市场验证,对竞品战略优势显著,预计在三、四季度仍将持续高速增长。另一方面,DS80000 系列高端数字示波器实现放量销售。不仅在国内获得了战略客户的订单,且目标客户试用热情高涨。公司预期第三季度将进入该产品重要收获期,预计将超过上半年的订单量。 此外,公司预测国内外市场需求侧会得到进一步改善。国内市场端,包括“设备更新”在内的政策红利,开始在第三季度落地高等教育市场。海外市场端,的公司在海外市场的营销布局不断优化,尤其是在新布局市场,如韩国、印度和马来西亚等都取得了明显效果,叠加欧美市场的复苏,使得内外部市场都表现出积极态势。

问:公司三季度和今年的经营展望如何?

答:在第三季度,基于在手订单和新品销售评估,公司预期营业收入将恢复高速成长,季度同比和环比均实现显著提升。我们全年的业绩预期可参考公司 2024 年的股权激励计划所设定的考核指标。

问:耐数电子的经营预期如何?

答:2024 年上半年,耐数电子的营业收入同比增长748.44%。同时,耐数电子预计于 2024 年度验收的在手订单金额为 6,932.43 万元,预期耐数电子在手订单实现情况良好,具备持续获取订单的能力,能够为其业务的可持续性提供有力的保障。

问:对于下半年费用状况有何展望?

答:我们对费用有明确的预算控制,包括人力、研发、营销和管理费用方面都有系统化的规划和安排,特别是在研发投入方面,尽管人力成本难以短期内削减,但在一些其他的柔性费用上仍有一定的控制空间。总体而言,下半年营收预期恢复高速成长,将使得相关费用比率得到下降,并保障公司整体盈利能力得到显著改善。

问:普源精电与耐数电子的合并对公司未来发展的影响有哪些?

答:耐数电子拥有实力雄厚的高层次研发团队,其中博士、硕士研究生员工占比超过 60%。凭借多年的产品与解决方案研发经验,耐数电子积累了大量自主核心技术和发明专利,并以专业、快速的服务理念在行业内赢得了优异的口碑。本次对耐数电子的收购是公司实现内驱式技术突破和外延式业务增长融合发展的重要尝试。 在市场方面,此次收购有助于提升普源精电向客户提供整体解决方案的能力,加快公司产品及解决方案在遥感探测、射电天文、微波通信等市场领域的拓展;在产品方面,公司将整合模块化仪器产品线,未来将推出多个前沿细分应用领域的综合解决方案;在技术方面,公司将依托于领先的自主硬核强基能力,并融合耐数电子在阵列技术、逻辑处理与信号分析等方向的经验积累,进一步强化底层核心技术壁垒。普源精电与耐数电子将实现市场、产品与技术的全面协同,双方将融合共享彼此优质的的研发成果、市场资源和人才队伍,以市场和客户需求为导向,在数字阵列应用和微波射频领域进行持续突破,进一步拓宽公司产品和解决方案布局,增强公司在细分前沿科技领域的品牌效应,为中国电子测量仪器行业的高质量发展提供创新加速度。公司对于未来耐数电子订单和业绩持积极乐观态度,已经在双方融合过程中有所体现。最近在前沿领域,包括但不限于低轨卫星、人工智能产业,解决方案的需求量不断扩大,公司会充分布局并取得业绩提升。

问:能否介绍一下未来的新产品研发计划?

答:在未来数月,公司将按照计划陆续推出更多,包括数字示波器、函数/任意波形发生器、高精度数字万用表、微波射频、可编程电源以及模块化仪器在内的新品。由于对未发布产品的高度保密要求,具体产品指标无法进行披露,但上述新品在产品类型、定位和竞争力方面均具备战略布局优势,符合公司“高端化”和“精品化”的产品战略,对未来业绩提供新的成长动能。

普源精电(688337)主营业务:通用电子测量仪器中的数字示波器、射频类仪器、波形发生器、电源及电子负载、万用表及数据采集器等的设计、研发、生产和销售。

普源精电2024年中报显示,公司主营收入3.07亿元,同比下降1.24%;归母净利润764.53万元,同比下降83.4%;扣非净利润-1824.74万元,同比下降177.78%;其中2024年第二季度,公司单季度主营收入1.56亿元,同比上升1.09%;单季度归母净利润133.82万元,同比下降94.16%;单季度扣非净利润-1155.35万元,同比下降210.73%;负债率18.81%,投资收益369.63万元,财务费用861.87万元,毛利率56.67%。

该股最近90天内共有4家机构给出评级,买入评级1家,增持评级3家;过去90天内机构目标均价为47.48。

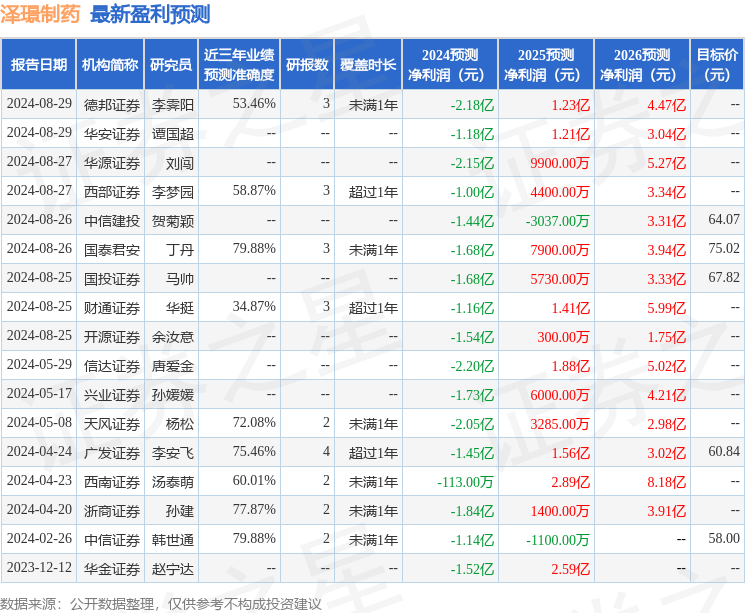

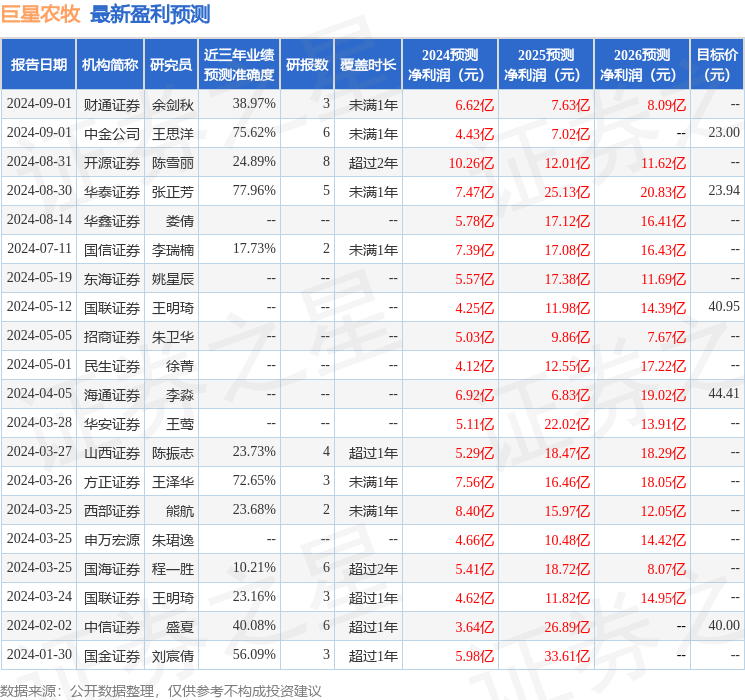

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出769.72万,融资余额减少;融券净流出104.85万,融券余额减少。

以上内容为据公开信息整理,由智能算法生成,不构成投资建议。