消息,2024年8月27日锐捷网络(301165)发布公告称公司于2024年8月23日召开业绩说明会,北京诚盛投资管理有限公司、东方证券股份有限公司、方正富邦基金管理有限公司、富荣基金管理有限公司、高盛证券、光大保德信基金管理有限公司、广发证券、广发证券资产管理(广东)有限公司、国联证券、国寿安保基金管理有限公司、国新投资有限公司、彬元资本有限公司-彬元大中华基金、国信证券、海通证券、红杉中国、宏利基金管理有限公司、泓德基金管理有限公司、华安基金管理有限公司、华泰保兴基金管理有限公司、华泰证券、华泰资产管理有限公司、华夏基金管理有限公司、财通基金管理有限公司、华夏久盈资产管理有限责任公司、建信金融资产投资有限公司、金信基金管理有限公司、民生加银基金管理有限公司、鹏华基金管理有限公司、普莱德投资顾问有限公司、泉果基金、上海健顺投资管理有限公司、上海久期投资有限公司、上海迈维资产管理有限公司、财通证券资产管理有限公司、上海南土资产管理有限公司、上海盘京投资管理中心有限合伙、上海睿亿投资发展中心(有限合伙)、上海行知创业投资有限公司、上海追云资产管理有限公司、上银基金管理有限公司、泰康资产管理有限责任公司、西部利得基金管理有限公司、西藏东财基金管理有限公司、西藏源乘投资管理有限公司、创金合信基金管理有限公司、新华基金管理股份有限公司、兴华基金管理有限公司、兴业基金管理有限公司、易方达基金管理有限公司、英国施罗德集团、圆信永丰基金管理有限公司、长信基金管理有限责任公司、招商证券资产管理有限公司、中华联合财产保险股份有限公司、中金公司、大成基金管理有限公司、中科沃土基金管理有限公司、汇丰晋信基金管理有限公司、嘉实基金管理有限公司、Hel Ved Capital Management Limited、Horizon China Master Fund、Sumitomo Mitsui DS Asset Management、中泰证券、中信保诚基金管理有限公司、中信建投证券股份有限公司、中信证券股份有限公司、德邦基金管理有限公司、中英人寿保险有限公司、德邦证券股份有限公司、德劭投资管理参与。

具体内容如下:

问:介绍下AI驱动下,互联网市场特别是其高端产品的需求情况以及未来这块市场的趋势。

答:在I浪潮的驱动下,数据中心交换机产品的需求显著增长。公司第二季度网络设备同、环比增长主要来自互联网市场。其中呈现出两个特点一是围绕IGC应用的需求提升,新增订单主要集中在智算中心建设领域;二是数据中心交换机中的高速产品占比大幅提升,高速产品以200G/400G为主,今年上半年公司数据中心交换产品收入约18.8亿元,其中400G交换机收入占比接近50%。4全年来看,互联网行业客户需求持续增加,一是由于部分头部互联网厂商在去年的需求并没有完全释放,二是技术驱动因素,目前,以太网(ROCE)方案主要技术指标和组网能力可以支持大规模三级组网,已成为I智算中心选择的网络方案之一。在这样的背景下,上半年公司先后以较大份额中标多家头部互联网厂商智算中心建设。在产品来看,今年上半年200G/400G交换机是数据中心市场主流产品,400G产品增速明显;随着IGC带来的产品迭代加快,预计明年开始,800G产品会逐步开始批量部署。

问:介绍上半年度公司在互联网市场的销售收入情况、不同客户的收入贡献水平,以及该市场在全年收入展望情况。

答:从会计口径上看,公司上半年数据中心交换产品实现收入约18.5亿元,其中来自互联网市场的收入约9亿元,主要来自字节、阿里、腾讯等Tier1客户。从市场看,随着IGC的推动以及人工智能行业应用的不断深入,下半年互联网行业仍将继续加大算力中心建设,考虑到订单和确认收入之间存在周期的问题,上半年头部互联网厂商订单,在下半年尤其三季度后逐步进入集中交付阶段,预计相关产品收入仍将继续保持增长。

问:JDM和ODM标是什么关系?公司的优势如何体现?

答:JDM强调共同研发,ODM侧重于原创设计与制造业务。JDM模式从产品规划阶段,就和用户共同参与,让研发需求更准确和高效,缩短产品面世时间。互联网数据中心交换机产品迭代速度非常快,对兼容性、开放性、适配能力要求高,通常情况下,互联网客户推出自研产品采用JDM方式,可以发挥专业网络设备厂商的技术工艺、资源投入、工程化经验等优势,快速推出新产品。公司数据中心交换机产品在互联网市场始终保持优势地位。根据IDC数据,今年第一季度,公司数据中心交换机在中国互联网市场的份额较上年同期较大幅提升,排名居第二位。公司今年先后中标阿里、腾讯、字节下一代交换机产品JDM研发标,一定程度上说明客户充分认可公司的技术能力和综合实力。

问:上半年虽然利润增长,但毛利率大幅下降,原因是什么?

答:上半年度,公司综合毛利率35.98%,同比下降3.35个百分点,主5要是受报告期内结算产品结构的影响。上半年,公司网络设备中的数据中心产品主要是应用于互联网数据中心的交换机产品,收入增加较快,占营收比重大幅提升,但受市场竞争以及客户降本需求等因素综合影响,毛利率较低,导致综合毛利率同比下降。

问:上半年管理费用仍大幅上升,公司是否会采取措施进一步优化,全年的目标是什么?

答:上半年管理费用上升主要是人工费的增加所致。随着公司降本增效、管理改进的措施逐步落地,管理费用增速会进一步放缓,第二季度环比增幅已有收窄,明显低于报告期同比增幅。全年看,预计期间各项费用增速会有所下降,总体费用率会根据营收规模控制在合理范围内。

问:二季度递延所得税资产减少,对当期利润是否有所影响?三季度是否还会有影响?

答:递延所得税资产和研发加计扣除的比例有一定关系,今年第二季度盈利比去年同期增长,递延所得税资产相应有所减少,所得税费用同比也会相应增加。公司在适用国家关于高科技型企业研发费用税前加计扣除相关政策的情况下,该因素会对利润有一定影响,但整体还是看公司盈利情况。

问:海外业务增长不错,介绍下亮点和公司战略?

答:上半年,公司海外业务收入7.71亿元,同比增长58.10%。主要是面向SMB市场的中小规模网络设备产品销售额大幅增加。公司在能力建设和市场开拓两方面推进海外战略落地。海外能力建设方面,公司重视打造海外业务合规体系以及提升海外业务支撑平台能力,如制造、交付、运维等,为海外业务拓展和落地提供基础保障。海外市场开拓方面,以亚太地区为基础,通过赋能渠道合作、扩大品牌影响力开拓市场。目前业务范围已拓展到亚洲、欧洲、美洲、非洲等90多个国家和地区。

问:谈谈对企业网和SMB市场下半年的展望。

答:政企市场随着国家对加快形成和发展新质生产力的政策出台,推6动大规模设备更新和消费品以旧换新行动方案的实施,将带动相关产业智能化、数字化、信息化升级。预计下半年政企市场复苏趋势会得以延续。同时,公司洞察用户核心需求的产品与解决方案陆续推出,预计教育、服务、医疗、制造等行业的需求将陆续释放。SMB市场因消费需求下降、竞争等原因,预计国内市场增速会受一定程度影响。公司将针对用户的需求,持续快速升级换代,推出性价比高、易选易用的产品。同时,持续打造领先的云平台,利用大数据、I、R等先进技术,协助拓展市场。

问:目前公司交换机使用国产芯片的情况如何?

答:目前,公司高速交换机产品的芯片仍主要来自海外厂商,中低速部分产品采用了国产芯片。作为芯片下游企业,网络设备国产化在不同行业领域要求不同,政府机关、运营商、金融、教育等领域已有国产化要求,公司针对园区网的国产化网络设备及解决方案已在政企市场应用,采用国产芯片的交换机产品曾中标运营商数据中心网络设备集采。我们看到近年国产高速交换芯片厂商的追赶和进步,已有产品应用层面的深度合作,但采用国产芯片替代是个循序渐进的过程,芯片从设计到流片、从小批到导入供应链体系需要较长的时间。

问:做LPO光模块的初衷是什么?

答:随着IGC智算中心不断加快技术迭代,对网络性能提出了更高要求,400G光模块已开始在数据中心网络批量使用,客户出于成本和降功耗的考虑,会采用LPO技术路线。由于交换机和模块技术的不确定性,客户需要联合专业厂商探索和验证,公司有交换机优势,有助于加快这一进程。

问:公司是否与超以太联盟合作?

答:2023年12月,公司成为超以太网联盟(UltraEthernetConsortium,UEC)的成员。该联盟致力于突破传统以太网的性能瓶颈,满足I和高性能计算对智能算力日益激增的需求。作为超以太网联盟(UEC)的新成员,公司将参与UEC各工作组的具体活动,与联盟其他合作伙伴一起,为超以太网技术的发展和应用提供理论、技术以及实践方面的支持,推动新技术在行业内的推广和应用。

问:AI背景下,公司在负载均衡解决方案方面能为互联网客户7供什么价值?

答:面向下一代I云服务的智算中心网络建设,公司推出了I FlexiForce智算中心网络解决方案,目前已在多家互联网厂商智算中心建设中得以应用。该方案通过创新性地应用链路负载和拥塞控制技术,根本性解决网络中的拥塞冲突问题,提升GPU之间通信效率,进而提升GPU计算效率,加速企业大模型应用的推出。同时,为了适应客户的普适性场景,公司在今年创新性地推出了ILB负载均衡解决方案,并从1.0版本持续迭代升级至2.0版本,实现了多任务环境下不同模型间的数据通讯。

问:介绍下对三季度或全年收入、毛利的预测情况。

答:从公司层面订单来源看,随着人工智能深度应用、国家各项支持数字转型建设、大规模设备更新和消费品以旧换新行动措施的落地,预计相关行业市场需求将逐步有效恢复。公司将巩固在互联网、教育、企业、医疗等领域的竞争优势,大力开拓市场,为实现持续健康发展打好基础。毛利率和期间结算产品构成有关,下半年随着公司在政企、SMB市场的产品及解决方案的实施、交付进度的加快,毛利率较高的产品占比会逐步提升,全年综合毛利率有望恢复到往年平均水平。

锐捷网络(301165)主营业务:网络设备、网络安全产品及云桌面解决方案的研发、设计和销售。

锐捷网络2024年中报显示,公司主营收入50.43亿元,同比上升4.4%;归母净利润1.54亿元,同比上升10.08%;扣非净利润1.25亿元,同比上升5.54%;其中2024年第二季度,公司单季度主营收入28.97亿元,同比上升8.13%;单季度归母净利润1.51亿元,同比上升645.54%;单季度扣非净利润1.38亿元,同比上升2175.47%;负债率53.12%,投资收益-0.16万元,财务费用-1015.15万元,毛利率35.98%。

该股最近90天内共有6家机构给出评级,买入评级4家,增持评级2家;过去90天内机构目标均价为42.1。

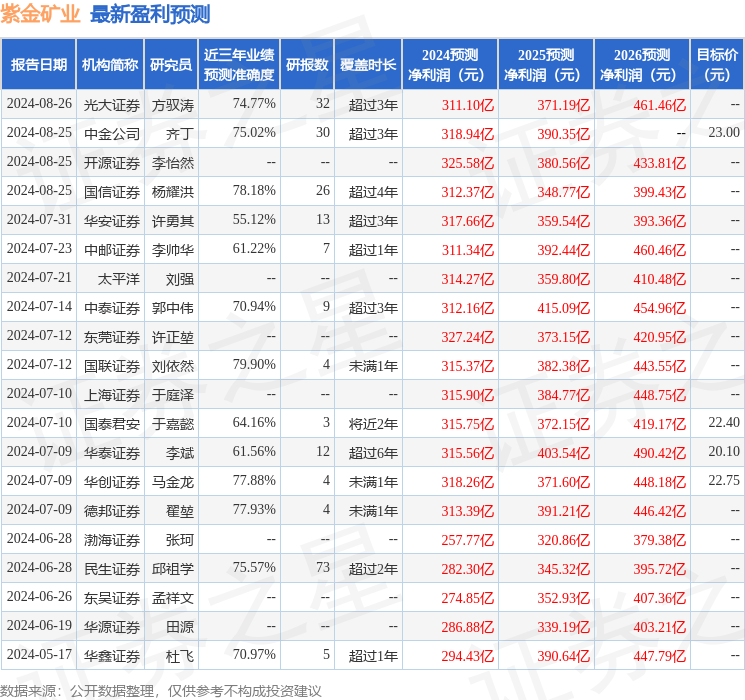

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出4759.87万,融资余额减少;融券净流出132.8万,融券余额减少。

以上内容为据公开信息整理,由智能算法生成,不构成投资建议。