消息,2024年8月17日欧普康视(300595)发布公告称公司于2024年8月16日接受机构调研,东吴证券研究所、澄怀投资、博道基金、国金基金、鹤禧投资、其他76家机构、投资者、中信证券研究所、中信建投证券研究所、东北证券研究所、汇添富基金、永安国富、广发基金、东海资管、华夏香港参与。

具体内容如下:

问:公司上半年 OK 镜 AP 和 DV 占比变化趋势?

答:公司目前有 DF、P、DV 三个系列,占比是中间大,两头小,P占比接近 60%且稳定。公司从去年下半年开始加大了 DV 推广的力度后 DV 占比明显提高,DF占比则随之下降。

问:公司低浓度硫酸阿托品滴眼液(01%和 02%浓度)目前处于三期临床试验的入组阶段,上市预期?美瞳业务进展?

答:(1)三期临床管理交给第三方机构在做,目前反馈是已入组部分但尚未全部完成,处于边临床边入组状态,上市预测尚早。(2)美瞳的主销售渠道是线上,不是我们现在的专业视光渠道,因此是通过和第三方合作开展,今年上半年作为主要项目之一在推进,如有需披露的进展将按规则发布。

问:角膜塑形镜销售逐月走势,全年以及未来长期行业展望?

答:从总部接收的客户镜片订单的同比增减幅度看,上半年按月份是波动的,没有明确的走势,第二季度总体较第一季度弱一些。根据一些客户的反馈,主要是到医院的视光患者减少。因此,近期销售的情况较大程度取决于总体经济状况的变化。长期来看,公司依然看好角膜塑形镜,主要理由如下(1)角膜塑形镜具备让用户白天不戴眼镜的功效,用户是很看重的,这个是其他产品没有的,只是目前被忽视了,通过加强宣传应有一定作用;(2)虽然现在近视防控产品有好几种,但从我们的深入了解,普遍效果好且经过长期、大规模验证的只有角膜塑形镜。因此,目前专业机构的一线视光专家仍然首推角膜塑形镜,只是由于高端消费疲软而角膜塑形镜使用成本较高,加上服务机构受限、广告宣传受禁,公众难以掌握完整的信息。一段时间后,大家会认识到角膜塑形镜的独特优势,专业视光服务机构和视光师也会越来越多。所以,公司一直将角膜塑形镜作为首选,其他产品作为补充或配合使用。

问:巩膜镜最新进展,预计获批时间、上市前准备以及未来销售规划?

答:巩膜镜在注册审评发补阶段,目前无法预测获批时间。鉴于巩膜镜的诸多优点,公司将巩膜镜作为下一个有市场潜力的主要视光产品,已在积极进行技术培训、学术推广等上市前的筹备工作。

问:超高透氧角塑的注册进度?预计的产品定价定位和销售预期?

答:刚收到审评中心的发补通知,在根据发补要求准备相关资料和技术数据。如获批,将根据当时的市场情况合理定价,会综合考虑新产品拥有的独特优势和消费者的支付能力。公司对新产品的销量持乐观态度,至少可以替代老产品的部分销量。

问:欧普眼视光openvision品牌在自有服务终端的整合进度?自有终端全国推广的最新进度与预期?

答:欧普眼视光终端分为两大部分,一是公司自营,二是公司控股或参股但由合作伙伴运营。公司自营的主要在江苏和安徽,运营统一,管理较好。公司对非自营终端的管理力度在加大,通过培训、赋能、财务管理、规范督查、拓展支持等措施,整合进展明显。近几年由于防控和消费疲软的影响,公司为了保证投资报率,减缓了终端发展速度,但终端的规模一直是增长的。今年上半年,公司终端收入增长超过 25%,占总收入的比例提升到超过 52%。视光服务业务是公司的第二业务增长极,公司会在成功率第一的前提下持续拓展终端业务。

问:今年以来公司收购视光终端的进展?未来视光终端业务布局是否受整体经济环境影响而有所调整?

答:今年上半年,公司新增了一批视光服务终端,控股和参股的终端(包括医院)超过 470 家,终端业务收入同比增长超过 25%,占总收入的比例超过 52%。公司将终端业务作为第二增长极,但拓展的速度近几年确实受到防控和整体经济环境的影响。比如终端并购,我们一般要求合作方对未来的业绩做一些承诺(对赌),不少潜在合作方对此有担忧,影响了推进速度和签约成功率。公司将本着投资成功率第一的原则,实事求是地推进终端建设,不会冒进,也不会胆怯。

问:河北牵头的 OK 镜集采到目前为止的执行情况?是否对公司产品推广和价格体系有影响?对未来 OK 镜等产品集采政策的展望和应对?

答:到目前为止实际影响不大,参加集采的区域销量没有很大的改变。我们评估,对于应用于孩子的产品,质量、合理的价格、服务保障是消费者看重的。公司的 P,价格居中,是目前公司占比最高的,高端的 DV 今年占比提升也很快。当然,如果大家信赖的产品价格都很高,可能会把有需求但支付能力不够的群体挡在外面。

问:公司上半年框架镜及其他收入 61 亿元(+44%),是验配业务还是自主品牌离焦镜呀?

答:在产品分类方面,以前是分成硬镜、护理品、普通框架镜及其它三大类。今年开始,为适应“全视光产品”战略,将硬镜、护理品以外的视光产品和服务收入从“普通框架镜及其它”中剥离出来,单列一类为“框架镜等其他视光产品及技术服务 ”,包含了各种框架镜、软镜、视功能、润眼台灯等视光类产品和技术服务收入。上半年这一类收入增长 44.28%,体现了我们全视光产品和服务的战略已在实施中。

问:请怎么看待 OK镜行业竞争格局未来走向?

答:角膜塑形镜目前遭遇增长乏力瓶颈,主要原因(1)高端消费持续疲软;(2)近视防控类产品增多分走了部分潜在用户;(3)角膜塑形镜品牌增多造成了竞争加剧;(4)不同近视防控类产品宣传方式和力度不同,角膜塑形镜主要在专业渠道销售,受到管控比较严。减离焦框架眼镜等产品可在普通眼镜店销售,配镜点多,成本较低,宣传监管宽松。长期来看,近视防控产品是百花齐放,但是角膜塑形镜仍是其中最亮眼的产品。角膜塑形镜经过二十年的验证和广泛的用户体验,其效果明显,用户满意度普遍高,同时白天不戴眼镜是其独特的优势,大众最终会全面了解这些,将各种产品排序,角膜塑形镜会成为首选,渗透率也会继续提高。即便在眼下角膜塑形镜总体增长疲软的情况下,欧普康视仍然有成长的机会,比如国产替代进口。我们推出的特色产品(如半年抛、减薄镜片等)、产品套餐等也在逐步获得专家和消费者的认可。如果我们新一代产品获批上市,将会进一步提高市场竞争力。

问:医疗服务业务能请管理层拆分 OK 镜和眼底疾病治疗等业务的占比吗?

答:公司目前未对医疗服务中具体项目进行区分,只要开具医疗服务发票的收入均归类到医疗服务中。

问:护理品的增长情况,进口产品和自产产品的占比?

答:公司在上半年延续了去年下半年开始的大力推广促销自产护理品的策略,虽然由于促销造成护理品总销售收入小幅下降,但自产护理品的占比大幅提升,毛利率也明显提高,已扭转了去年护理品效益下滑的趋势。二期工程投产后护理品产能进一步提升,公司加强了线上销售的力量和专属包装,自产护理品还有进一步提升空间。

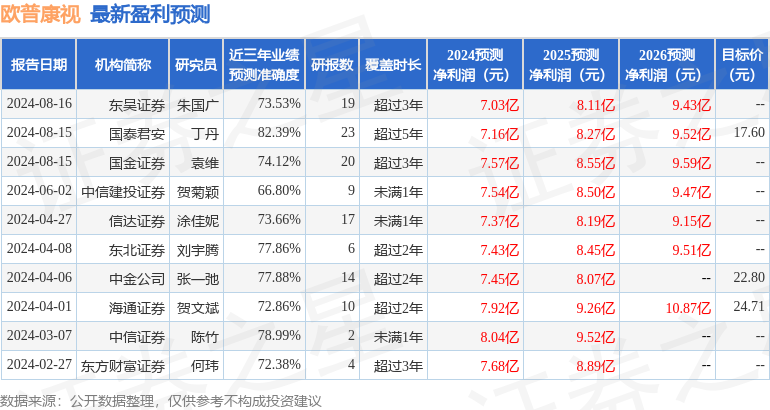

欧普康视(300595)主营业务:一家专业于眼健康和近视防控技术与服务的高新技术企业,专注眼视光产品及相关配套产品的研发、生产、销售,以及眼视光服务,是国内首家上市的眼视光高科技企业,业务包括“眼科及视光医疗器械(产品)”与“眼视光技术服务”二大板块,目前产品板块的主要业务为角膜塑形镜等硬性接触镜类产品及配套护理产品的生产和销售,正在向“全面的眼视光产品研发制造及专业的眼视光服务企业”发展。

欧普康视2024年中报显示,公司主营收入8.83亿元,同比上升13.21%;归母净利润3.24亿元,同比上升4.42%;扣非净利润2.83亿元,同比上升6.72%;其中2024年第二季度,公司单季度主营收入4.19亿元,同比上升10.56%;单季度归母净利润1.31亿元,同比下降4.37%;单季度扣非净利润1.16亿元,同比上升0.45%;负债率12.62%,投资收益4318.46万元,财务费用226.37万元,毛利率73.77%。

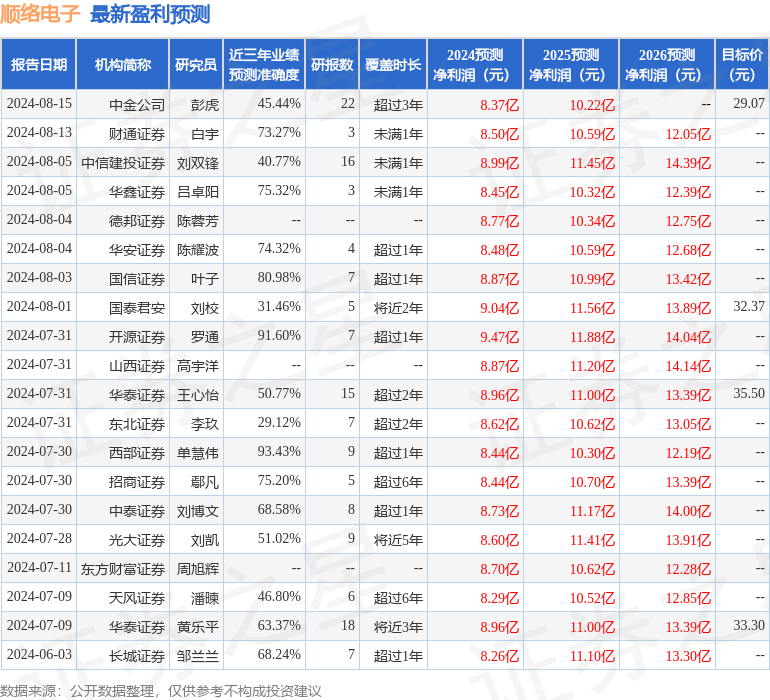

该股最近90天内共有6家机构给出评级,买入评级2家,增持评级4家;过去90天内机构目标均价为20.2。

以下是详细的盈利预测信息:

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。