消息,2024年8月11日鸿日达(301285)发布公告称公司于2024年8月11日接受机构调研,长江证券研究所、财信证券、泓德基金、申万菱信、海富通基金、新华基金、泰信基金、中信证券资管、博时基金、招商基金、淳厚基金、东吴证券研究所、长城财富、东吴基金、上海健顺投资、云禧投资、山西证券、广发基金、中国人保资产管理有限公司、湖南皓普私募基金、太平基金、新疆前海联合基金、浙商证券研究所、百川财富(北京)投资、红土创新基金、海南进化论私募基金、永赢基金、正圆投资、长城基金、重庆德睿恒丰资管、鹏扬基金、南华基金、国寿安保基金、上海德焱投资、北京鸿道投资、国泰君安资管、睿远基金、国联安基金、上海喜贤资管、万家基金、东方基金、上海峰岚资管、深圳市杉树资管参与。

具体内容如下:

问:请公司简单回顾分析下 2024 年半年度经营情况。

答:整体而言,2024 年上半年度公司在消费电子行业出现周期性复苏的促进下,持续积极拓展国内市场业务、布局开拓海外市场和客户,在重大新产品的开发和客户验证导入等关键阶段都实现了重大突破,MIM 机构件、散热片、汽车连接器和板对板(BTB)连接器等产品都基于前期的积极布局、都呈现出了较为明显的阶段性成长。综上所述,本报告期内,公司整体业务保持稳定增长、且维持了整体盈利水平的稳中有升,同时保证了新兴业务和产品的发展前景。2024年上半年,公司实现营业收入 3.89亿元,较上年度同期增长 30.45%;实现归属于上市公司股东的净利润1,607.74万元,较上年度同期增长283.05%。其中连接器产品销售收入约 2.66 亿元,较上年度同期增长 10.17%;MIM 机构件产品销售收入 9,203.24万元,较上年度同期增长 107.36%。其他详细信息请参考公司 2024年半年度报告内容,谢谢!

问:公司 2024 年半年度业绩增长的具体原因?

答:目前,消费电子连接器产品依旧是公司业绩基本面的保障,公司经营业绩仍主要依赖于 3C 消费电子行业的发展和周期性。2024 年上半年,受益于消费电子行业的周期性复苏,相关连接器产品的营收呈现了稳定性的增长,在国内行业主流厂商占据主力供应商的地位。同时公司仍持续在加工工艺改善、生产效率提升、新产品开发成功率等经营管理方面加强管控,进一步推动了降本增效,从而使相关产品毛利率提高到了历史较高水平,较去年同期增加 7个百分点以上。同时,国内重要客户在上半年发布新一代旗舰产品,公司根据客户需求和自身研发优势升级迭代相关 MIM机构件产品,在产品设计、使用功能、外观装饰等各方面进一步优化升级,产品价值量也有所增加,因此推动 MIM机构件产品营收创造历史单季度和半年度的新高,营收突破 9,200 万元,较去年同期增长约107%,盈利能力仍维持在较高水平。

问:请公司对 2024 年全年的业绩预期是怎样的?

答:基于目前消费电子行业周期性复苏的背景以及季节性影响,公司对消费电子连接器产品下半年的销售呈乐观态度;同时公司新产品、新业务在下半年也会持续发力,包括 MIM机构件、新能源连接器产品预计下半年需求会有所提升;半导体金属散热片、汽车连接器和板对板(BTB)连接器等产品均有望在年底前实现、进入批量化供货的阶段。今年公司将以股权激励 2024 年业绩考核指标“销售收入不低于 8 亿元或净利润不低于 7500 万元”为奋斗目标,努力做好内部的生产经营和运营管理工作!

问:公司募投项目中“半导体金属散热片材料项目”和“汽车高频信号线缆及连接器项目”目前的实施进度?

答:基于前期公司的积极业务布局和研发投入,这两个项目都在今年上半年呈现出了较为显著的阶段性突破成长。其中,散热片产品已完成对多家重要终端客户的送样,并已取得个别核心客户的供应商代码(Vendor Code)、且开始小批量出货。公司预计,散热片产品有望在今年年内实现对个别核心客户的正式批量供货。同时,公司汽车车载连接器产品也已通过某些海外重要 Tier1厂商的审厂、并顺利获得其供应商代码(Vendor Code);以及近期通过国内某行业标杆客户的样品验证导入,预计将在下半年获得供应商代码(Vendor Code)及相关产品的指定供应,并有望在今年年底前实现、进入向其批量化供货的阶段。

问:公司募投项目中“半导体金属散热片材料项目”的散热片产品的应用领域和市场规模如何?

答:公司半导体金属散热片材料,目前终端客户需求主要应用于半导体元器件(如算力 CPU处理器、GPU等)、I算力等领域,随着人工智能、I算力、智能驾驶、高端通信、高端存储芯片等产业的快速发展,全球芯片产业朝着高可靠性、高集成度、先进制程等方向快速演进,相关新技术和新应用对热管理解决方案的需求更加迫切、对散热材料的可靠性和散热效率提出了更为严格的标准和更高的性能要求,国内金属散热片材料市场的中长期增长前景更加广阔。公司在现阶段聚焦、致力于金属散热片材料项目,也推动、促进了半导体芯片层级的封装材料从传统的树脂塑封为主流,开始向以金属片为散热主材料的封装形式转换和替代。

问:公司半导体金属散热片产品,目前市场竞争格局如何?公司散热片产品在客户验证导入的质量、性能水平与竞争对手相比如何?

答:目前来看,全球半导体金属散热片的供应链基本被主流的 2-3家台系厂商所占据,剩下的份额也主要被其他美国和日本企业供应。国内厂商目前还是主要致力于国产化替代的初期阶段,除了本公司目前处于比较领先的阶段之外、国内还有个别厂商也在努力突破海外垄断的进程中。 从目前公司核心终端客户的验证导入进展、及产品送样检测的反馈来看,公司金属散热片产品的质量和性能,基本达到与以台系厂商为主的海外竞争产品的水平保持齐平的水准。甚至根据公司某家潜在客户的品质检测报告,公司散热片产品在某些指标方面、甚至领先于上述竞争对手的同类产品。

问:公司对半导体金属散热片的产能规划是怎样的,接下来是否有新增产能扩产的进展计划?

答:公司按照计划在加速推进金属散热片的新产线扩建工作,预计在今年第 3季度末建成第 2条产线、并完成量产通线;预计第 3条产线在今年底之前完成量产通线。产线建设完成后公司会持续关注、跟踪明年终端客户的需求情况,根据实际的产能稼动率、利用率情况,陆续开展第 4条产线的扩产计划。目前公司的子公司东台润田二期厂房的生产区域,已经预留了额外新增更多条产线的建设空间。

问:公司计划在 AI 算力产业链大力发展的趋势下,在相关产业链有怎样的定位、期待扮演什么样的角色?公司未来的战略规划定位是怎样的?

答:公司期望立足于大规模精密制造能力、前沿技术和产品开发创新能力的基础之上,不断研发新材料和新产品,为客户提供从芯片封装层级、到模组层级及空间层面的散热管理的综合性解决方案。此外,公司规划持续不断地丰富公司产品线,以满足下游市场和客户的新需求,并将公司的业务和产品从单一的 3C 消费电子产业链延伸至覆盖半导体、汽车、新能源等多元化行业、多元化应用领域,成为一家综合性解决方案的集成供应企业。

鸿日达(301285)主营业务:连接器及精密机构件的研发、生产及销售。

鸿日达2024年中报显示,公司主营收入3.89亿元,同比上升30.45%;归母净利润1607.74万元,同比上升283.05%;扣非净利润1286.92万元,同比上升286.16%;其中2024年第二季度,公司单季度主营收入2.39亿元,同比上升30.65%;单季度归母净利润1167.83万元,同比下降5.01%;单季度扣非净利润1034.7万元,同比上升116.93%;负债率46.52%,投资收益273.18万元,财务费用182.74万元,毛利率26.3%。

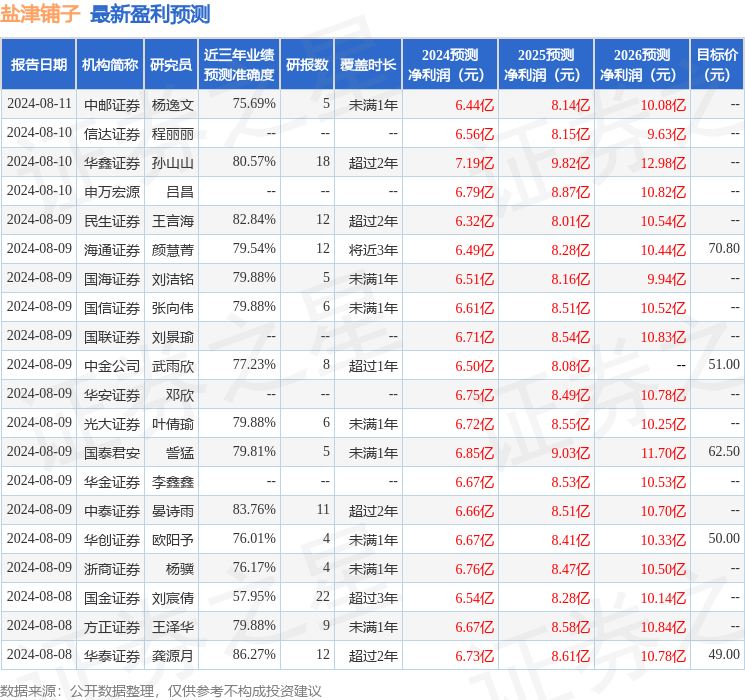

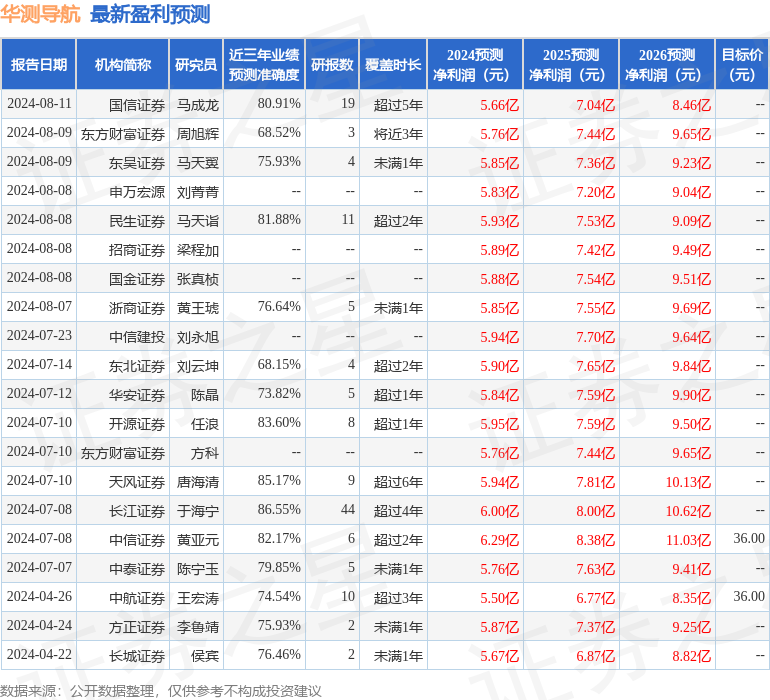

该股最近90天内共有4家机构给出评级,买入评级3家,增持评级1家。

以下是详细的盈利预测信息:

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。