消息,2024年4月15日北京君正(300223)发布公告称公司于2024年4月14日接受机构调研,中泰证券张琼、长江证券钟智铧、中信电子程子盈参与。

具体内容如下:

问:请介绍一下公司四季度微处理器、智能视频、存储、模拟互联的收入表现,还有毛利率的变化?

答:去年四季度,公司有三个产品线,其中模拟与互联产品线环比略有增长,其他两个产品线,计算芯片和存储芯片的销售额环比有所下降。去年四季度,计算芯片同比增长了 30%多,但环比略有下降,主要因为计算芯片面向消费市场,三四季度都是旺季,但三季度刚开始进入旺季,大家提货的需求比较旺盛,四季度因为接下来就是一季度,相对来说会弱一点。存储芯片方面,去年四季度收入环比下降了约 4%,总体波动不大,市场景气度没有特别的变化。毛利率总体而言变化不大。

问:请预测一下第一季度行业景气度,特别是存储领域的情况。同时,公司如何看全年行业情况,公司的股权激励设定目标是出于什么考虑?

答:一季度的详细数据要等到我们披露一季报才能看到。从汽车、工业等行业角度来看,一季度的景气度仍处于低谷,与四季度相当或有些波动。全年来看,行业市场应该会逐渐能看到恢复,整体景气度和需求的恢复。具体的恢复幅度还需要持续关注。消费市场三四季度是旺季,一二季度是淡季,所以消费市场环比一般是下降的,同比应该还好,全年预计会比去年好一些。模拟与互联芯片去年四个季度环比都是增长的,今年预计也会比去年有所增长,所以从市场需求上一季度预计是同比增长的。股权激励的考核指标设定,主要希望排除半导体行业一些不可控的外部因素,同时能通过股权激励计划激励到核心员工。

问:关于公司新增韦尔的虞总为公司董事,韦尔后续是否会参与公司管理,是否从业务层面上已经和韦尔有合作,后续的话在业务方面有没有什么计划和方向?

答:这次虞总任公司董事是公司董事长刘总提名的,主要是希望虞总能够在经营上给予我们更多的支持和帮助,虞总也接受了刘总的提名。后续虞总个人会对公司的管理工作进行一些支持和参与,不是韦尔。从业务层面我们目前和韦尔没有具体的合作,也没有后续的业务合作计划。

问:关于存储芯片 21纳米产品的研发布局?产品推出后覆盖的市场会有什么变化和影响?

答:目前在汽车领域,DDR4、LPDDR4 已经有大量应用,比如DS、数字娱乐、智能座舱等方面。随着智能化和车辆配置的提高,大容量存储需求越来越大。目前我们 DRM最新工艺是 25纳米,DDR4、LPDDR4产品的最大容量为 8G,更高容量的产品需要更新的工艺,同时 8G的产品在 25nm下不具备很好的性价比优势。所以产品迭代到 21 纳米之后,我们就能够提供更大容量的产品,而且产品的性价比也会有进一步的提升。这会使我们的产品能够用在更多的应用上,给我们带来更大的市场空间。

问:现在的汽车智能化是否可以使 DDR4 的这个产品形态持续比较长的一段时间?

答:目前在数字娱乐、中央操控区、DS等领域需要的 DDR4或LPDDR4比较多,预计在未来比较长的时间内需求都会存在。随着智能化的发展,预计车规存储市场的需求会进一步增长,给LPDDR4等产品带来较长一段时间的成长性。

问:我们的计算芯片从销量来看是创新高了,那您分析一下未来的成长性?

答:计算芯片市场目前主要面向安防监控、泛视频、智能门锁、二维码等消费类市场,长期来看这些市场都会有成长性。同时,公司在跟随市场发展的同时,也在逐步布局新的细分产品线,比如泛视频领域,我们持续布局了几年,后续收入贡献也会提升;比如 C系列的产品,针对小尺寸类应用,如工业、医疗等领域。此外,从地域上,目前计算芯片的业务主要面向国内客户,但去年通过内部资源共享,视频的业务完成了全球销售网络的布局,后续也会在海外市场进行推广。海外市场导入相对较慢,但一旦导入业务会更稳健一些,这也将为公司带来新的成长空间。

问:想了解一下公司存储产品的价格趋势和后续季度是否会回暖?

答:消费类存储芯片最近价格上涨较多,这主要是由于去年消费类存储芯片降价幅度大,基本到了极限了,所以大厂通过限产等策略对产品价格进行保护。我们主要面向行业市场,存储芯片价格一直不算低,预计价格增长的可能性比较小,未来主要的增长还是来自量的增加。后续我们觉得行业市场的存储芯片需求会逐渐能够看到暖。

问:关于 AI方面公司有很多技术基础和积累,未来是否可以在端侧推理方面进行合作,是否有核心客户的早期对接合作?

答:我们的 I 目前主要应用在智能视频领域,特别是智能视频领域的端级需求。我们的算法技术也是围绕我们自身在安防监控领域的产品需求,如基本的车牌识别、物体检测、口罩识别,以及跌倒检测、哭声检测等。

问:请教一下 NAND Flash方面我们主要的容量规格,目标的应用方向,包括今年的收入影响规模?

答:我们 NND Flash目前主要还是 2D NND,现在体量还不大,我们也在做一些产品研发,但是估计这几年对我们影响还比较小,目前重点还是 N0R Flash.

问:目前主要是在哪些代工厂以及我们的代工价格上会不会有哪些优惠或价格的变动?今年的成本在毛利率上预计的体现?

答:在过去的几年里,公司的代工厂一直相对比较稳定。不同的产品线有不同的代工厂。比如计算芯片主要在格罗方德和台积电生产,存储芯片在武汉新芯、力晶等,模拟芯片在中芯国际、华润上华、VIS等工厂进行生产。总的来说,公司的代工厂在过去几年里保持了相对稳定的状态。从成本方面来看,去年大部分代工厂的成本一直在下降,预计今年下调空间不大。成本在毛利率方面会有一些影响,我们采用加权平均的核算方式,因此生产成本下降会对产品毛利率有所影响。

问:公司 23 年的毛利率没有太大变化,但价格有所降低。那与 21年的高点相比,目前行业内的存储芯片价格下降了百分之多少?

答:毛利率存在一定变化,虽然有所下降,但幅度不大,主要是在22年达到价格高点,23年存储价格有所下跌,但成本也有所下降,所以毛利率下降幅度不大,另外,产品价格的下降幅度相比消费类市场还是要小很多。由于公司产品型号众多,产品销售结构变化也会影响毛利率的变化,不太能够给到大家一个精确的因为价格调整造成的毛利率变化数据。

问:如果单独看矽成这个主体的话,利润同比下降幅度还是比较大, 这个主要因素是什么?是不是因为规模效应?

答:利润下降的影响因素有很多,比如毛利率变化、费用变化,其中规模效应可能影响更多一些。矽成 22年相比 21年的数据,利润增长比收入增长幅度更大也是类似的逻辑。

问:公司对于存货水平和存货周转天数是否有目标以及合理水平是多少?

答:现在存货水平是偏高的,主要是面向行业市场的产品存货水平高一些,目前行业景气度还没有达到上行阶段,矽成这边的存货规模比正常情况高出两三个月。在正常的市场环境时,矽成的存货也有一定规模,大约一个季度左右,这是因为在汽车行业中,为了保证客户供应的安全性,备货方面需要遵循谨慎原则,另外,我们面向汽车客户往往需要保证 10年以上的供应,这也会导致一些特殊情况下备货的增加。24年预计存货会慢慢消化,规模逐渐下降。

北京君正(300223)主营业务:集成电路芯片产品的研发与销售等业务。

北京君正2023年年报显示,公司主营收入45.31亿元,同比下降16.28%;归母净利润5.37亿元,同比下降31.93%;扣非净利润4.91亿元,同比下降34.23%;其中2023年第四季度,公司单季度主营收入11.11亿元,同比下降6.85%;单季度归母净利润1.69亿元,同比上升193.57%;单季度扣非净利润1.45亿元,同比上升377.49%;负债率7.16%,投资收益2118.52万元,财务费用-9270.18万元,毛利率37.1%。

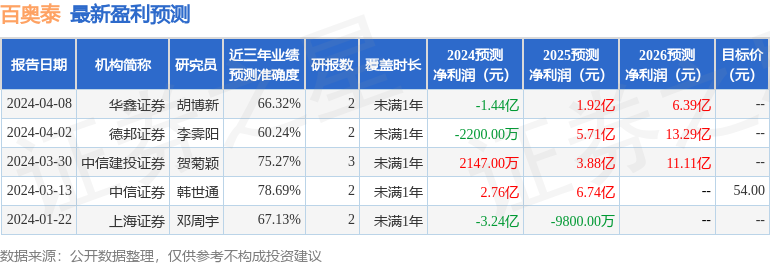

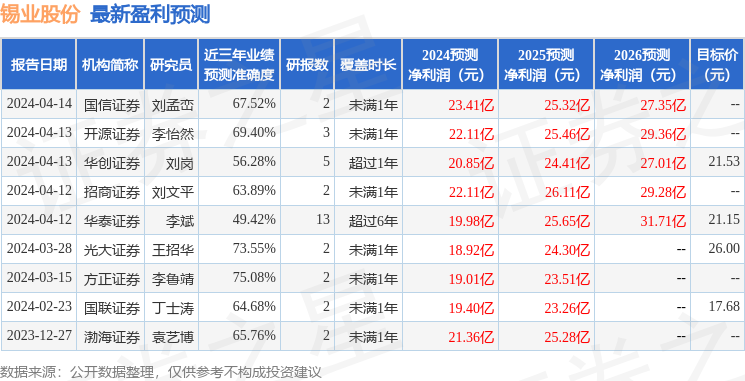

该股最近90天内共有6家机构给出评级,买入评级4家,增持评级2家;过去90天内机构目标均价为77.42。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流入2.55亿,融资余额增加;融券净流入2506.73万,融券余额增加。

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。