消息,2024年4月12日容百科技(688005)发布公告称公司于2024年4月11日接受机构调研,Keystone Investor、汇华理财有限公司、天惠投资有限责任公司、建信理财有限责任公司、凯基证券亚洲有限公司、中英人寿保险有限公司、华西证券股份有限公司、国盛证券有限责任公司、上海国理投资有限公司、平安资本有限责任公司、国联证券股份有限公司、中加基金管理有限公司、永富物产有限公司、北京泽铭投资有限公司、东兴基金管理有限公司、中银资产管理有限公司、相聚资本管理有限公司、敦和资产管理有限公司、博时基金管理有限公司、北京磐泽资产管理有限公司、中信建投证券股份有限公司、中邮人寿保险股份有限公司、南方基金管理股份有限公司、大和证券株式会社、上海坤阳资产管理有限公司、建信保险资产管理有限公司、信达澳亚基金管理有限公司、国泰财产保险有限责任公司、东方财富证券股份有限公司、华西基金管理有限责任公司、深圳市天毅投资咨询有限公司、深圳市国盈资本管理有限公司、苏州鸿昱莱机电科技有限公司、宁波高新区台裕科技有限公司、五矿证券有限公司、金沙江资本(香港)有限公司、汇添富基金管理股份有限公司、交银施罗德基金管理有限公司、杭州锦成盛资产管理有限公司、深圳市沣盈资产管理有限公司、荆门市格林美新材料有限公司、宜宾市天宜锂业科创有限公司、广东博力威科技股份有限公司、中国科技产业投资管理有限公司、法国巴黎投资管理亚洲有限公司、华创证券有限责任公司、华夏久盈资产管理有限责任公司、上海混沌投资(集团)有限公司、江苏第五公理投资管理有限公司、太和致远私募基金管理有限公司、中国信达资产管理股份有限公司、中邮创业基金管理股份有限公司、硅谷天堂产业集团股份有限公司、上海慧琛私募基金管理有限公司、珠海格力金融投资管理有限公司、青岛止定私募基金管理有限公司、民生证券股份有限公司、深圳前海亿阳投资管理有限公司、惠理投资管理(上海)有限公司、海南鸿盛私募基金管理有限公司、北京盛曦投资管理有限责任公司、厦门象屿金象控股集团有限公司、深圳进门财经科技股份有限公司、广州睿融私募基金管理有限公司、群益证券投资信托股份有限公司、广东正圆私募基金管理有限公司、华金证券股份有限公司、华能贵诚信托有限公司、长江证券股份有限公司、开源证券股份有限公司、西南证券股份有限公司、国海证券股份有限公司、山西证券股份有限公司、华鑫证券有限责任公司、财信证券股份有限公司、南京证券股份有限公司、英大基金管理有限公司、兴业证券股份有限公司、上海金恩投资有限公司、中泰证券股份有限公司、国信证券股份有限公司、海通证券股份有限公司、碧云资本管理有限公司、新活力资本投资有限公司、新联合投资控股有限公司、深圳市红筹投资有限公司、海南棕榈湾投资有限公司、深圳市鹏举投资有限公司、深圳市国晖投资有限公司、招商证券股份有限公司、太平洋证券股份有限公司、中国人寿资产管理有限公司、中国民生银行股份有限公司、工银瑞信基金管理有限公司、北京中泽控股集团有限公司、西藏青骊资产管理有限公司、中银国际证券股份有限公司、高盛(亚洲)有限责任公司、招商证券资产管理有限公司、创金合信基金管理有限公司、华夏金融租赁有限公司、北京诚盛投资管理有限公司、北京宏道投资管理有限公司、圆信永丰基金管理有限公司、深圳中胤信弘投资有限公司、上海森锦投资管理有限公司、北京凯读投资管理有限公司、北京江亿资本管理有限公司、华泰联合证券有限责任公司、北京霏达益峰科技有限公司、华润元大基金管理有限公司、STANDARD CHARTERED BANK、南华基金管理有限公司、长安国际信托股份有限公司、东方基金管理股份有限公司、成都观今私募基金管理有限公司、国华兴益保险资产管理有限公司、江苏沙钢集团投资控股有限公司、上海秋阳予梁投资管理有限公司、津联(天津)资产管理有限公司、宁波东玛私募基金管理有限公司、上海和谐汇一资产管理有限公司、深圳市蓝桥投资控股集团有限公司、浙商证券股份有限公司、深圳市金友创智资产管理有限公司、上海申银万国证券研究所有限公司、张家港高竹私募基金管理有限公司、莫尼塔(上海)信息咨询有限公司、深圳市尚诚资产管理有限责任公司、无锡汇蠡投资管理中心(有限合伙)、上海玖鹏资产管理中心(有限合伙)、北京博星股权投资中心(有限合伙)、精砚私募基金管理(广东)有限公司、上海国泰君安证券资产管理有限公司、长盛基金管理有限公司、誉辉资本管理(北京)有限责任公司、沈阳广益恒嘉私募基金管理有限公司、浙江萧山农村商业银行股份有限公司、杭州新干懋业私募基金管理有限公司、昊泽致远(北京)投资管理有限公司、鸿运私募基金管理(海南)有限公司、逐光私募基金管理(海南)有限公司、上海盘京投资管理中心(有限合伙)、上海晨燕资产管理中心(有限合伙)、中信建投(国际)金融控股有限公司、瑞银证券有限责任公司、上海丰仓股权投资基金管理有限公司、西藏合众易晟投资管理有限责任公司、天风(上海)证券资产管理有限公司、众亦为企业管理咨询(上海)有限公司、交银施罗德资产管理(香港)有限公司、深圳市前海唐融资本投资管理有限公司、中国太平洋保险(集团)股份有限公司、内蒙古鄂尔多斯投资控股集团有限公司、广州瑞民私募证券投资基金管理有限公司、百达世瑞(上海)私募基金管理有限公司、财通证券股份有限公司、湖南中盈发展产业投资基金管理有限公司、上海复胜资产管理合伙企业(有限合伙)、红杉资本股权投资管理(天津)有限公司、宁波三登投资管理合伙企业(有限合伙)、上海钦沐资产管理合伙企业(有限合伙)、国新国证基金管理有限公司、上海禾其投资咨询有限公司、泰康资产管理有限责任公司、中国国际金融股份有限公司、上海世诚投资管理有限公司、宝盈基金管理有限公司、上海大朴资产管理有限公司、四川国经资本控股有限公司、上海涌津投资管理有限公司、上海彤源投资发展有限公司、杭州凯昇投资管理有限公司、郑州云杉投资管理有限公司、国华人寿保险股份有限公司、云南山海投资集团有限公司、广东谢诺辰阳私募证券投资管理有限公司、华宝(上海)股权投资基金管理有限公司、华福证券有限责任公司、上海高毅资产管理合伙企业(有限合伙)、光合未来私募基金管理(青岛)有限公司、上海泾溪投资管理合伙企业(有限合伙)、深圳市恒信华业股权投资基金管理有限公司、上海国赞私募基金管理合伙企业(有限合伙)、海南羊角私募基金管理合伙企业(有限合伙)、海南金泰晟私募基金管理合伙企业(有限合伙)、共青城润卿私募基金管理合伙企业(有限合伙)、珠海横琴智合远见私募基金管理中心(有限合伙)、天时(天津)股权投资基金管理合伙企业(有限合伙)、诺德基金管理有限公司、平安证券股份有限公司、华安证券股份有限公司、Aspex Management (HK) Limited、天治基金管理有限公司、国开证券股份有限公司、国金证券股份有限公司、光大证券股份有限公司、富国基金管理有限公司、东吴证券股份有限公司、广发证券股份有限公司、上海博笃投资管理有限公司、富瑞金融集团香港有限公司、石家庄市京煌科技有限公司、Horizon Asset International (HK) Limited、上海赤懿投资管理有限公司、昆仑健康保险股份有限公司、安信证券资产管理有限公司、恒生前海基金管理有限公司、群益金鼎证券股份有限公司、上海赋格投资管理有限公司、财通证券资产管理有限公司、上海泉上投资管理有限公司、友谊时光科技股份有限公司、联创投资集团股份有限公司、J.P.MORGANSECURITIES(ASIAPACIFIC)LIMITED、上海昶享资产管理有限公司、前海方舟资产管理有限公司、野村国际(香港)有限公司、西部利得基金管理有限公司、野村东方国际证券有限公司、湖南汉天资产管理有限公司、平安科技(深圳)有限公司、中国工商银行股份有限公司、紫金财产保险股份有限公司、宁波震裕科技股份有限公司、MILLENNIUM CAPITAL MANAGEMENT (HONG KONG) LIMITED、上海恒复投资管理有限公司、四川蜀矿环锂科技有限公司、中国银河证券股份有限公司、上海羿扬资产管理有限公司、杭州乐趣投资管理有限公司、深圳市兴海荣投资有限公司、大家资产管理有限责任公司、上海聚鸣投资管理有限公司、永骥投资(上海)有限公司、花旗环球金融亚洲有限公司、国家外汇管理局、国泰君安证券股份有限公司、杭州八柳资产管理有限公司、惠升基金管理有限责任公司、上海贵源投资有限公司、圆方资本管理有限公司、太平资产管理有限公司、申万宏源证券有限公司、西部证券股份有限公司、华泰证券股份有限公司、招商基金管理有限公司、安联投资有限公司、大成基金管理有限公司、中信证券股份有限公司、光大理财有限责任公司、汇泉基金管理有限公司、嘉合基金管理有限公司、华安基金管理有限公司、东方证券股份有限公司、平安基金管理有限公司、东北证券股份有限公司、兴全基金管理有限公司、彬元资本有限公司、天风证券股份有限公司、泓德基金管理有限公司、深圳乐中控股有限公司、华夏基金管理有限公司、长安基金管理有限公司、中航信托股份有限公司、德邦证券股份有限公司、格林基金管理有限公司、万联证券股份有限公司、东海证券股份有限公司参与。

具体内容如下:

问:2023年公司产品出货结构如何?

答:2023年,公司主营产品销量10.10万吨,同比增长11.97%,三元正极市占率进一步提高,连续三年保持行业首位。其中,三元正极材料9系及以上产品全年出货近万吨,占比约10%;公司磷酸锰铁锂产品也保持了较高的增速,出货同比增长85%,进一步巩固了市场地位,2024年有望在车用市场实现突破。前驱体方面,销量同比增长近30%,配套完成海外客户产线认证。2024年,公司将进一步发挥在高镍领域的领先优势,巩固并提高公司高镍/超高镍产品在半固态电池领域的市占率,并配合头部客户进行升级迭代;同时推出适配于高能量密度全固态电池的三元正极材料,并进行试量产放大。

问:在全球化战略下,公司的海外进展如何?海外客户开发情况如何?

答:2023年,公司积极推进全球化战略布局,已在韩国建成2万吨/年正极和0.6万吨/年前驱体产能,并已开工建设4万吨/年高镍三元正极和2万吨/年磷酸锰铁锂正极项目,目前已建和在建产能均已匹配海外客户。2023年,公司分别与日韩客户签订合作框架协议,并实现向欧美主流车企客户的规模化出货,四季度单月出货规模达千吨。公司产品应用于海外终端车型占比有显著提升,海外市场的品牌影响力进一步提升。此外,公司在去年完成设立了北美办事处,初步搭建了运营团队,开始了北美工厂的选址论证工作,欧洲工厂的选址投建工作亦取得积极进展。

问:公司2023年新产品投入较大,请超高镍、钠电、磷酸锰铁锂的开发进展如何?

答:2023年,公司9系及以上超高镍产品已在大圆柱电池大规模应用,全年出货近万吨,进一步夯实了公司在高镍领域的技术领先优势。公司的磷酸锰铁锂产品得到了国内外客户的高度重视,2023年在保持出货第一的同时,公司还开发了三元掺混的M6P产品、锰铁比73的高容量产品,以及下一代固液一体工艺产品,并在车规动力电池上完成中试,2024年有望在车用市场实现突破。公司钠电正极保持层状材料稳定量产的同时,还开发出行业领先的聚阴离子产品,并已经获得不同细分市场核心客户订单。前驱体方面,销量同比增长近30%,同期配套完成海外客户产线认证。

问:公司在固态方向的开发进展如何?

答:2022年4月,公司已与卫蓝新能源签订战略合作协议,旨在半/全固态电池领域展开全面合作。目前,公司已成功开发多款适用于半/全固态电池的高镍/超高镍三元正极材料,其中半固态电池正极材料配套的电池产品已应用于终端客户1000公里超长续航车型,全固态电池正极材料获得行业头部客户充分认可。公司亦已完成多种固态电解质材料的开发,包括硫化物固态电解质、氧化物固态电解质、卤化物固态电解质等。同时,公司成功开发湿法、干电极制备固态电解质膜技术,已与海内外客户展开合作,并获得客户好评。

问:半固态和液态电池相比,对于正极材料的需求是否不一样?

答:半固态电池使用固液混合电解质,电解液含量占比5-10%,增加涂覆固态电解质。相比于传统液态锂电池,半固态电池安全性更好、能量密度更高、循环寿命更长、工作温度范围更宽。根据客户的需求,公司会对产品的相关性能进行优化和调整。

问:《通胀削减法案》最近有一些新的更新,请现在看来对公司的限制情况如何?

答:2023年底,美国能源部在《通胀削减法案》基础上,进一步提出了受关注外国实体细则,根据条款原文及2024年3月份美国能源部官网解读,公司在韩国等海外自由贸易协定地区设立的子公司,可满足美国《通胀削减法案》税收抵免要求,使得公司在海外市场获得了更大的发展机会。韩国一期投产后,海外客户拜访数量和频次明显增加,韩国工厂审核节奏进一步加快。公司会更加坚定地推动全球化战略。

问:从近期的动力电池出货排产上看,三元的市场份额有进一步升,公司是否有感受到三元市场继续回暖的迹象?

答:从市场机构统计数据来看,2024年一季度三元的装机量和占比有所上升。很多车企,特别是新势力车企新车型用的是三元电池。与铁锂电池相比,三元电池在性能上有许多优势,尤其是续航里程和低温性能。随着锂镍原材料降低,三元的性价比会提高。

容百科技(688005)主营业务:主要从事锂电池正极材料及其前驱体的研发、生产和销售。

容百科技2023年年报显示,公司主营收入226.57亿元,同比下降24.78%;归母净利润5.81亿元,同比下降57.07%;扣非净利润5.15亿元,同比下降60.86%;其中2023年第四季度,公司单季度主营收入40.83亿元,同比下降62.34%;单季度归母净利润-3499.72万元,同比下降108.04%;单季度扣非净利润-4411.86万元,同比下降110.87%;负债率58.32%,投资收益-1.37亿元,财务费用7083.32万元,毛利率8.58%。

该股最近90天内共有12家机构给出评级,买入评级7家,增持评级5家;过去90天内机构目标均价为44.56。

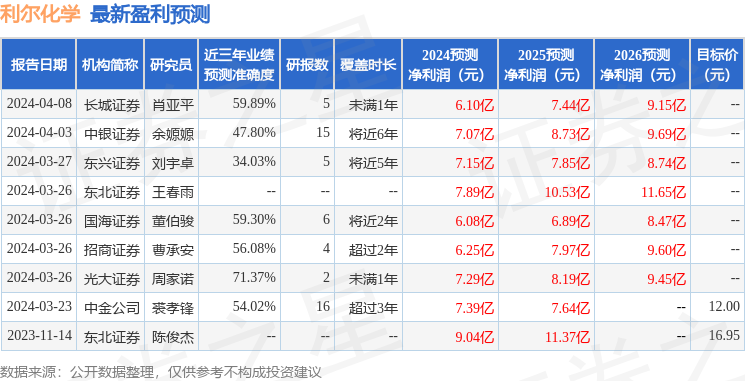

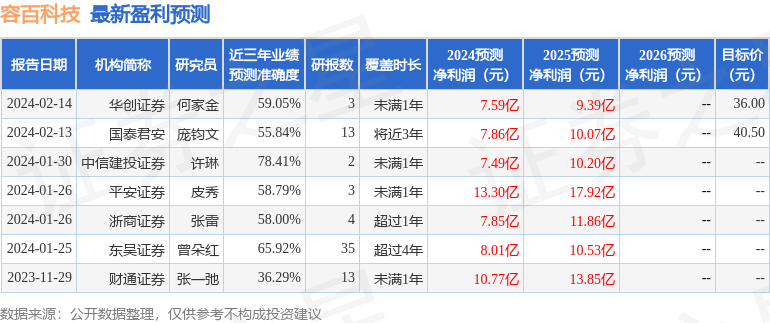

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流入1827.51万,融资余额增加;融券净流出8015.65万,融券余额减少。

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。