消息,2024年3月17日尚太科技(001301)发布公告称公司于2024年3月15日接受机构调研,嘉实基金、中科沃土基金、中邮人寿、中邮基金、中金资管、光大理财子公司、华夏未来资本管理、南京自营、友邦保险、和谐汇一、善达投资、华夏基金、国新国证、国联基金、国金证券自营、建信基金、拾贝投资、新华基金、新华资管、朱雀基金、汇百川基金、泓德基金、磐泽资产、泰康公募、泰康资产、源乐晟资管、盘京投资、联储证券、西藏博恩资管、诚通基金、远信投资研究、长城财务保险资管、长盛基金、东兴基金、东方基金、中信建投基金、中信证券资管、中加基金、中国人保资管参与。

具体内容如下:

问:请介绍一下公司 2023 年四季度和 2024 年一季度的排产情况、库存、出货情况?

答:原则上,公司根据市场需求情况及备货政策适时动态调整公司的产能利用率,灵活调整生产计划,选择适应产线进行生产。根据市场需求及公司自身情况,2023 年第四季度,公司总体生产情况较为稳定,开工率保持较高水平。2024年 1-2 月受传统淡季及节假日因素影响,相应排产有所下降,2024 年 3月排产计划环比上月明显提升。就客户订单情况来看,春节后,下游市场需求提升明显,公司排产处于上升趋势,预计 3 月起至第二季度将保持较高的开工率,出货量较 1、2月环比增加明显,并保持合理的库存,库存风险总体可控。

问:目前市场供需情况?预计 2024 年负极材料价格走势情况?

答:总体来看,负极材料市场整体仍呈现产能结构性过剩局面,2023 年以来呈现下行趋势,价格水平面临挑战,难以恢复至以往年度的较高水平,但是,随着春节假日结束,3月起,部分电动车开启降价策略,同时新一代智能化电动车持续推出,下游动力电池市场需求暖,复苏态势明显,带动对负极材料需求有所增加,对市场供方压力有所缓解,预计 2024 年内负极材料价格水平将随着市场波动,逐渐呈现“触底反弹”的态势,行业整体价格在 2024 年有望得到一定修复。

问:价格水平偏低情况下,公司负极材料产品 2024 年盈利水平及展望?

答:盈利水平具体数据不方便对外公开预测,最终数据请以定期报告披露的数据为准。总体上看,在产品销售价格处于较低水平下,公司负极材料产品盈利水平面临一定挑战,但是,公司积极采取多种方式进行成本管控,启用新设备、新工艺,进行降本增效、精益生产,对生产成本进行全方位管控,同时与下游客户密切合作,进行新产品研发,预计随着市场需求暖,价格水平“触底反弹”,公司盈利水平有望在年内得到一定修复,并继续保持行业相对较高的单吨净利润水平。

问:请介绍新生产基地建设情况,山西四期进展情况?公司未来产能规划?

答:市场需求环暖预期下,公司产能利用率持续高水平运转,目前正在积极寻找优质的外协厂商合作,为第二季度开始委外石墨化加工做准备,此外,预计产能即将不足背景下,公司在石家庄无极县的“年产 10 万吨锂离子电池负极材料一体化项目”已经开工建设,并加紧推进,争取 2024 年四季度逐步投产,山西四期目前仍处于土地平整阶段,因煤矿坑土地处理处理技术复杂,存在一定客观困难,待当地政府部门土地平整结束时,再根据实际情况进行建设推进。目前,公司有意向在海外建设生产、销售基地,目前已经就具体地点开展充分论证,将在论证完成后逐步实施,新增海外基地便于公司进一步开拓海外市场,推进新客户和新市场开发,充分参与全球市场竞争,提升整体盈利水平和综合竞争力。目前,虽然负极材料呈现结构性过剩局面,但是有效产能和实际开工方面存在明显的“两级分化”,以公司为代表的头部负极材料厂商开工率较高,仍能保持一定的盈利水平,且市场新需求增长过程中享有一定竞争优势,公司持续新建产能,一方面满足市场需求增长,一方面持续通过设备更新、工艺更新进行降本降耗,提升品质管理和生产效率,有效地提升了公司综合竞争力,有助于满足下游优质客户的需求并提升市场份额。

问:公司石墨化成本优势是否下降,山西生产基地优惠电价政策进展情况?

答:石墨化为公司技术、装备、工艺实力最为富集的工序,在产品质量控制、成本控制方面均在行业内保持优势地位,山西生产基地优惠电价政策在 2024 年停止,但公司通过错峰生产、更新工艺,设计送电曲线,提升管理水平,对电价上涨导致的成本上升进行了一定抵消,据了解,公司石墨化成本优势仍旧客观存在,与委外加工石墨化厂商、友商自建石墨化相比存在一定优势。此外,近年来,公司持续加强对石墨化工艺的研究,在生产工艺研究和理解上实现了长足进步,电力虽然仍然是石墨化工序最主要的成本构成,但通过工艺调整、提升管理水平、送电曲线差异化设计,单纯电力价格已经不再是公司进行新产能选址的首要考虑因素,而是区位、基础设施、多工序匹配设计运营等综合要素共同作用的结果,公司选择在电价相对较高的河北地区新建一体化基地正是相关情况的反应。

问:公司快充产品销售情况以及市场展望?公司产品结构变化情况?

答:公司在 2023 年已完成 4C 及以上产品的开发和导入,2024 年一季度以来迎来大规模出货,随着终端新一代新能源汽车的销售保持火热态势,公司相应快充产品出货量将持续增加,占比相应提升,预计 2024 年 4C及以上快充产品将在公司对外销售中占据优势地位。2023 年以来,伴随市场需求变化和技术进步,公司产品结构发生了积极的变化,主流产品在容量、倍率、循环等均实现了较大幅度提升,适应新一代动力电池和储能电池的需要,而新产品的推出,也带动了公司销售量的增长和市场份额的上升。

问:公司在硅碳负极材料方面是否有布局?预计出货情况?

答:公司在硅碳负极材料方面有一定技术积累,2024年将持续加大相应研发投入和产品布局,其同石墨负极材料生产工艺存在一定差异,公司将通过与科研单位、外部机构开展广泛合作,持续进行人才引进,建设生产线等实现相应产品的量产突破。

尚太科技(001301)主营业务:锂离子电池负极材料以及碳素制品的研发、生产加工和销售。

尚太科技2023年三季报显示,公司主营收入31.71亿元,同比下降10.33%;归母净利润5.68亿元,同比下降45.72%;扣非净利润5.51亿元,同比下降46.96%;其中2023年第三季度,公司单季度主营收入12.04亿元,同比下降10.02%;单季度归母净利润1.63亿元,同比下降53.89%;单季度扣非净利润1.61亿元,同比下降54.42%;负债率30.52%,投资收益48.08万元,财务费用2095.95万元,毛利率27.35%。

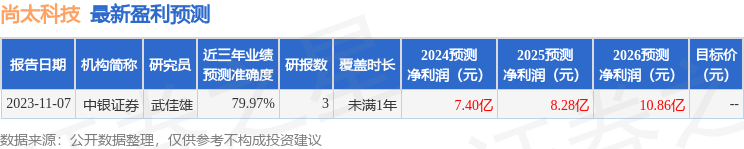

该股最近90天内共有4家机构给出评级,买入评级4家;过去90天内机构目标均价为95.23。

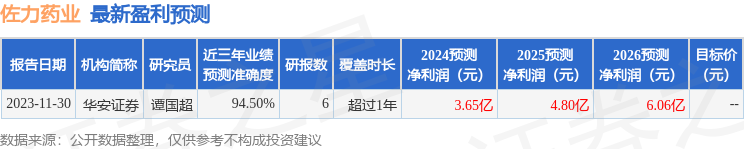

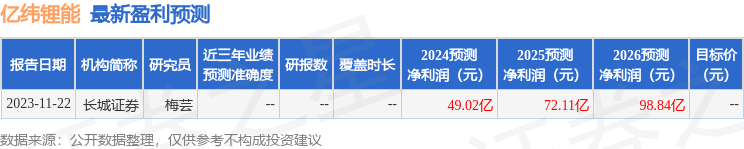

以下是详细的盈利预测信息:

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。