消息,2024年3月6日飞力达(300240)发布公告称申万宏源研究员 严天鹏 范晨轩于2024年3月5日调研我司。

具体内容如下:

问:关于公司发布的 2023 年业绩预告,扣非后净利润为负值,请有哪些主要原因?

答:本次业绩变动主要有如下几个原因1、2023 年度受国际运价的持续下行影响,行业竞争加剧,致使营业收入、 营业毛利同比下降; 2、受人民币兑美元汇率波动影响,汇兑收益同比减少; 3、根据企业会计准则及相关会计政策规定,结合公司实际经营情况、行业 市场变化、资产运行情况等综合影响因素,经公司初步测算,预计本年度对应收 款项、其他应收款等计提资产减值损失约 5,040 万元(最终数据以经审计的财务报告为准); 4、报告期内,公司 2023 年度非经常性损益对净利润的影响金额约 6,460 万元(最终数据以经审计的财务报告为准),主要系计入损益的政府补助收入等。本次业绩预告相关数据是公司财务部门初步测算的结果,未经会计师事务所审计。但公司已就业绩预告有关事项与年报审计会计师事务所进行了预沟通,双方在本报告期的业绩预告方面不存在分歧。

问:请定增事项目前进展如何?定增价格是否还会有变数?

答:公司《关于调整公司 2023 年度以简易程序向特定对象发行股票方案的议案》等相关议案已于 2024 年 1 月 15 日公司第六届董事会第六次会议审议通过并公告。飞力达对中国经济前景、中国智能制造、国家支持民营经济发展政策及中国金融监管新举措有信心。在定增项目推进过程中,公司持续加强与本次定增对象的沟通,公司对与本次主要定增对象的战略合作前景及公司未来整体发展有信心。目前,本次定增项目材料已提交监管机构并处于问询及复阶段,公司将持续与监管机构保持沟通,且有信心按原计划完成本次定增项目。目前,公司各项业务均正常运营,公司将持续依法合规披露相关信息。

问:目前飞力达在广东东莞当地运营情况如何?

答:公司在华南的业务主要围绕半导体和电子元器件行业的原厂、分销商和终端客户开展业务,拥有众多全球知名客户,是半导体行业最主要的服务商,为分销商,终端客户提供一体化供应链解决方案。目前在综保区内业务开展良好,为东莞的外贸进出口做出了贡献,并荣获“东莞市实际出口总额二十强企业”以及“2022 年度东莞市沙田镇进出口先进企业”。本项目将会为电子元器件行业的仓储分拨业务带来全新的服务理念,将自动化和智能化代入传统服务,同时将资讯系统管理覆盖全过程,做到准确、效率和成本的优化,为客户的绿色发展助力,在 ESG 的实现上提供有效支撑。

问:请公司在海外的布局和业务拓展情况如何?请介绍公司目前在海外各国业务开展的具体内容,以及在当地的影响力。

答:飞力达过去几年中不断加速建设海外的网络,不仅因为国际货代业务的扩张需求,很大程度上也是发现生产制造领域企业在全球不断重新布局的商机。供应链变长、产能调整意味着更多的机会,所以公司在东南亚陆续建设了一系列网点。目前海外网络规划以东南亚和南亚自主建设网点和分支机构为主,在欧美以合作战略伙伴为主。截至目前已经在新加坡、越南、泰国、马来西亚设立了分子公司。2023 年公司结合自身优势成立智睿科技,专注为品牌商和制造商客户在全球范围内提供跨境供应链及售后质量服务整体解决方案,旨在利用全球丰富的物流仓储及供应链资源在售后领域投资布局。现已拥有海外多处仓储及维修中心,具体服务内容包括国内及海外备件仓储管理,正向逆向物流,清关,国际运输,仓库内维修/改配/升级,工程师上门维修,驻厂,不良品退运,就地报废,呆滞料收,二次销售,供应链金融等全流程一站式的创新服务,为助力中国品牌高质量出海、规范化发展提供有利保障。飞力达跟随客户产能外迁的过程中,同步进行海外网络的搭建和完善。以仓为核心抓手,与客户的生产制造供应链紧密结合,带动关联的运输、货代、报关以及其它产品叠加,使我们给跟客户之间的业务黏性更强。

飞力达(300240)主营业务:设计并提供一体化供应链管理解决方案。

飞力达2023年三季报显示,公司主营收入35.28亿元,同比下降34.76%;归母净利润4168.93万元,同比下降58.14%;扣非净利润869.91万元,同比下降91.74%;其中2023年第三季度,公司单季度主营收入12.64亿元,同比下降28.63%;单季度归母净利润2002.63万元,同比下降42.9%;单季度扣非净利润1431.04万元,同比下降71.46%;负债率53.5%,投资收益197.51万元,财务费用2271.39万元,毛利率8.42%。

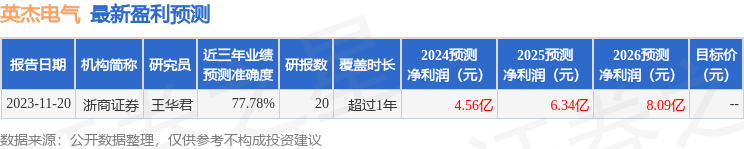

该股最近90天内无机构评级。

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。