消息,2024年2月29日阳光电源(300274)发布公告称公司于2024年2月29日召开分析师会议,Tenbagger Capital Management Co LtdChangqiang Li、Citadel Securities LLCShiping Chen、Eastspring InvestmentsMichelle Qi Vivian Huang Xiaohua Xu、UBS严亦舒 王斐丽、Boyu Capital Investment Management Co LtdGanlu Zhang、Tokio Marine Asset MgmtGreta Wang、Artisan PartnersKerry Cheng、Hel Ved Capital Management LimitedMarshall Yang、OLP Capital Management LtdPatrick Zang、China Merchants FundQichao Wang、Temasek Holdings Pte LtdRose Luo、Robeco GroupRyan Lyu参与。

具体内容如下:

问:对未来行业的发展趋势有何展望?

答:行业发展的主逻辑没有变化,一是碳中和的目标,未来低碳能源发展路径是确定的,新能源发展空间还很大。二是新能源未来规模化+技术进步,度电成本持续降低,经济性持续改善,新能源将是最便宜的电力来源,风光储氢融合将是大势所趋,预计未来仍将保持快速增长。

问:对国内和海外光伏市场的情况有怎样的判断?

答:一是经济性改善原材料价格下降,整个光伏系统成本也大幅下降,无论是国内还是海外,无论是地面、工商业还是户用,投资收益率都大幅改善,在这种情况下,投资的积极性会提高。二是绿色低碳发展需要欧洲 2023 年试运行碳关税、2026 年正式运行,第三方机构预测 2030 年欧盟碳价将达 160 欧元/吨,企业碳成本骤升。国内发布了《碳达峰碳中和标准体系建设指南》,提出 3060 碳达峰碳中和的目标,积极向国际标准看齐。所以,在经济性和低碳发展的驱动下,未来国内和海外光伏市场的需求将持续增长。

问:2023 年逆变器毛利较高,毛利增长的原因是什么?

答:按照 2023 年前三季度数据来看,毛利增长主要得益于长期因素,一是公司市场地位及全球品牌影响力的持续提升,有一定的品牌溢价。公司的市场地位及品牌影响力持续提升的背后是公司产品创新和服务所带来的核心价值传递。二是公司在持续加大研发创新,开展技术迭代和产品创新,重点在电力电子技术、电网支撑技术、三电融合技术等领域加大创新力度,产品竞争力持续提升;三是规模效应,制造成本、采购成本、期间费用等各项成本有一定的下降。当然也得益于一些短期因素,比如运费下降、汇兑收益。

问:市场上逆变器产品库存情况是怎样的?

答:地面产品是项目制,按照订单配套,不存在库存。渠道产品主要是欧洲存在一定的库存问题,但正逐步消化。

问:剥离新能源投资开发业务的原因是怎样的?

答:公司分拆子公司阳光新能源旨在充分利用资本市场优化资源配置的功能,拓宽子公司的融资渠道,加速其发展并提升经营及财务表现,并进一步优化公司在新能源电站开发领域的布局,强化公司新能源电站开发业务的市场优势、技术优势,实现资本增值,从而提升公司持续盈利能力及核心竞争力。

阳光电源(300274)主营业务:专注于太阳能、风能、储能、电动汽车等新能源电源设备的研发、生产、销售和服务。

阳光电源2023年三季报显示,公司主营收入464.15亿元,同比上升108.85%;归母净利润72.23亿元,同比上升250.53%;扣非净利润70.75亿元,同比上升271.94%;其中2023年第三季度,公司单季度主营收入177.92亿元,同比上升78.95%;单季度归母净利润28.69亿元,同比上升147.29%;单季度扣非净利润27.93亿元,同比上升152.36%;负债率66.32%,投资收益-3163.94万元,财务费用-1850.94万元,毛利率31.32%。

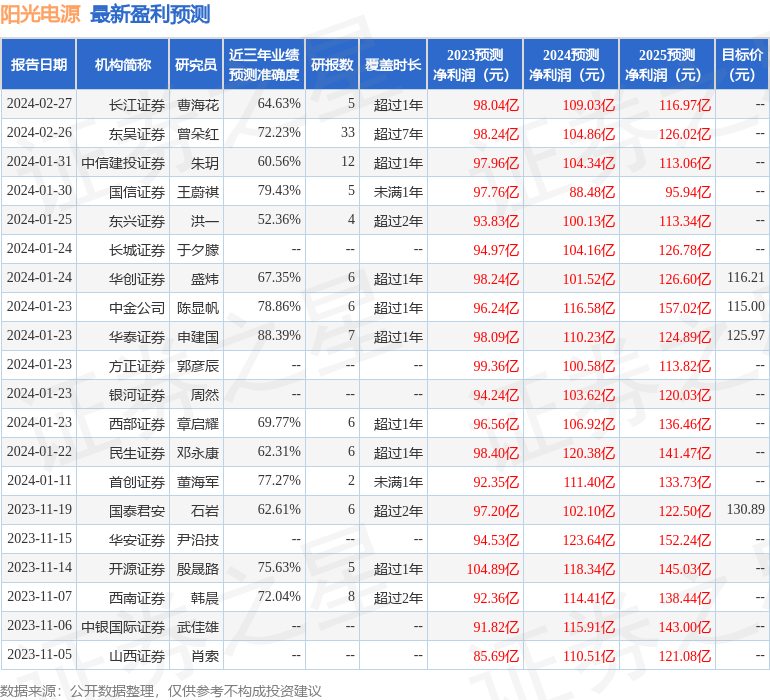

该股最近90天内共有22家机构给出评级,买入评级16家,增持评级6家;过去90天内机构目标均价为120.4。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出6.86亿,融资余额减少;融券净流出8097.04万,融券余额减少。

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。