消息,2024年2月5日璞泰来(603659)发布公告称公司于2024年2月4日接受机构调研,财通证券、鑫巢资本、华福证券、华安基金、工银瑞信、安信证券、弘毅远方、渤海人寿、嘉合基金、胤胜资产、财通资管、中银资管、鑫元基金、富国基金、南方基金、华夏基金、汇添富基金、永安保险、中邮人寿、太平洋保险、景林资产、高毅资产、勤辰资产、国金基金、交银施罗德、博恩资产、交银理财、国泰基金、山西证券、富敦投资、南华基金参与。

具体内容如下:

问:公司负极业务盈利最差的阶段是否已经过去了?

答:2023以来,负极材料行业因产能供给充足、下游电池客户进入去库存阶段,供求环境阶段性失衡,行业普遍面临产能消纳和价格下行的压力,公司在2023年前三季度已计提4.8亿存货跌价准备,主要集中在负极材料版块。公司也预计2023年第四季度仍将有部分负极高价存货的减值计提,但相对第三季度应该明显减少,同时考虑到负极材料的行业价格水平也已相对趋于稳定,因此高价存货的减值风险已基本完成消纳。随着历史高成本库存的消纳以及非石化类原料的创新,公司部分具有成本竞争力的产品已逐步导入,负极材料市场价格和供需逐步企稳,公司负极材料盈利能力正在持续改善,2024年预计会逐季向好。

问:公司四川负极工厂对负极降本影响最大,投产进度如何安排?

答:四川紫宸工厂产能投放有所延后,主要原因包括1)220KV供电线路建设涉及到跨地市的审批与施工,目前已经得到解决并完成通电;2)市场需求增速放缓,公司相应放缓建设进度,有利于新工艺产线的升级与调整。目前,公司计划从2024年第一季度起,实现部分点火投产,第二季度全面完成首期产能投放。由于四川地区能源价格优势显著,且四川工厂是公司及行业首个真正意义上实现一体化的负极工厂,其首次应用的连续式造粒设备、集中式石墨化、炭化加热设备,以及管线运输等工艺技术改进,均能够较大幅度提升生产自动化水平、降低产品单位能耗、提高产品收率。另一方面,公司四川负极工厂在设计之初也考虑了对原材料及产品的适配性,能够为公司应对当前市场需求动态变化提供良好的应对。

问:公司如何规划2024年负极业务的市场策略?重点目标市场?

答:2024年,公司负极业务将更加注重单位盈利的恢复,良性、稳健地展开国内订单承接,并凭借新增产能实现市场份额升;另一方面,针对海外市场业务,公司计划将负极材料的海外业务占比将由2023年的30%多提升至超过40%。

问:公司海外客户是否已经完成2024年第一季度的价格谈判?是否出现降价情形?

答:公司与海外客户已建立长期供货机制,长期以来产品价格均相对稳定,价格调整波动幅度小于国内客户;2024年第一季度,为保障产品交付质量和稳定性,海外客户的具体产品价格已不再下调。但考虑到海外客户原高端产品占比较高,为适应市场需求变化,海外客户也将逐步调整产品结构,增加中端产品采购,因此海外负极业务的产品平均价格,仍将有小幅落可能。

问:公司硅碳负极的研发进展?

答:公司在硅碳负极原料的预处理方面的技术走在前沿,在加工的工艺方面包括CVD等技术生产出来的产品稳定性比较好、技术成熟度高,广泛受到头部重点客户的认可。安徽紫宸的产能规划综合考虑了原料气体的运用、最新设备的应用、工艺持续的改进和销售定价等综合安排,将形成良好的市场竞争力,实现成本的最优化。根据下游客户与公司的沟通反馈,公司认为纳米硅碳产品将自2025年起逐步进入批量供应阶段。

问:目前有人认为复合集流体做的太薄不利于快充,这个是否可以解决?

答:复合集流体金属层厚度在达到一定程度后,将能够适应3C-5C的快充需求。针对复合集流体工艺,公司的工艺技术路线具有更加灵活的优势,能够满足下游客户对各类金属层的厚度需求,工艺弹性较大。在长期降本成本方面的优势也将更加凸显。

问:公司复合集流体业务是否有出货目标?

答:公司2024年复合集流体业务的发展目标是实现千万平方米级别的产品出货。目前,复合铝箔产品已经在消费领域实现小批量销售,复合铜箔产线已基本达到量产条件,待下游客户完成产品定型后,公司相应完成产线调整后即可进入量产阶段。预计到2025年,复合集流体业务将呈现快速发展趋势。

问:目前复合铜箔的市场报价约8元/㎡,远高于当前传统铜箔价格,公司如何看到这个?

答:公司复合铜箔定位于依托轻量化优势,帮助锂离子电池实现重量能量密度的提升,以替代传统铜箔为业务发展目标。公司复合铜箔工艺技术路线具有长期降本优势,实现复合铜箔的规模化供应,价格上也将低于相同型号的传统铜箔20%-30%,具有大规模替代传统铜箔的潜力。

问:基膜行业产能持续投产、产品价格进入快速下降通道,公司如何看待在基膜领域的竞争压力?

答:公司四川卓勤的基膜产线的车速、幅宽、生产效率在行业内处于领先地位,2023年公司基膜业务已实现批量化供应,基膜销量逐季提升,并已通过下游大客户的产品认证,2024年将进一步放量。即使在基膜价格存在下行压力的背景下,与同行业友商相比,公司基膜产品仍具有较强的成本竞争力。另一方面,公司基膜产品的批量化供应也能够为公司涂覆加工业务在海外客户的突破上带来机会,以及在隔膜基膜、涂覆材料、涂覆设备、粘结剂和涂覆加工领域的综合竞争力和竞争优势,将随着基膜产能的持续提升而更加显著提升,涂覆加工产量和市场占比也将获得提升。

问:公司涂覆加工业务的单平净利是否还能保持稳定?

答:2023年度,公司涂覆加工业务在涂覆材料国产化替代、涂覆生产效率提升、粘结剂领域的成本改善以及基膜自给率的提升等方面均实现了预定目标,也带来了涂覆加工业务良好的协同效应和成本改善,使得公司在下游客户持续的成本下降诉求的背景下,预计仍能实现相对稳定的单位盈利水平

璞泰来(603659)主营业务:涵盖负极材料及石墨化加工、隔膜及涂覆加工、PVDF及粘结剂、复合集流体、铝塑包装膜、纳米氧化铝及勃姆石,新能源电池(锂电、钠电、光伏等)前中后段、正负极电池材料、基膜及新型光伏领域的自动化工艺装备等业务。

璞泰来2023年三季报显示,公司主营收入116.88亿元,同比上升2.4%;归母净利润16.29亿元,同比下降28.35%;扣非净利润15.47亿元,同比下降29.1%;其中2023年第三季度,公司单季度主营收入38.82亿元,同比下降14.1%;单季度归母净利润3.25亿元,同比下降63.02%;单季度扣非净利润2.93亿元,同比下降65.46%;负债率61.18%,投资收益653.84万元,财务费用4041.8万元,毛利率31.85%。

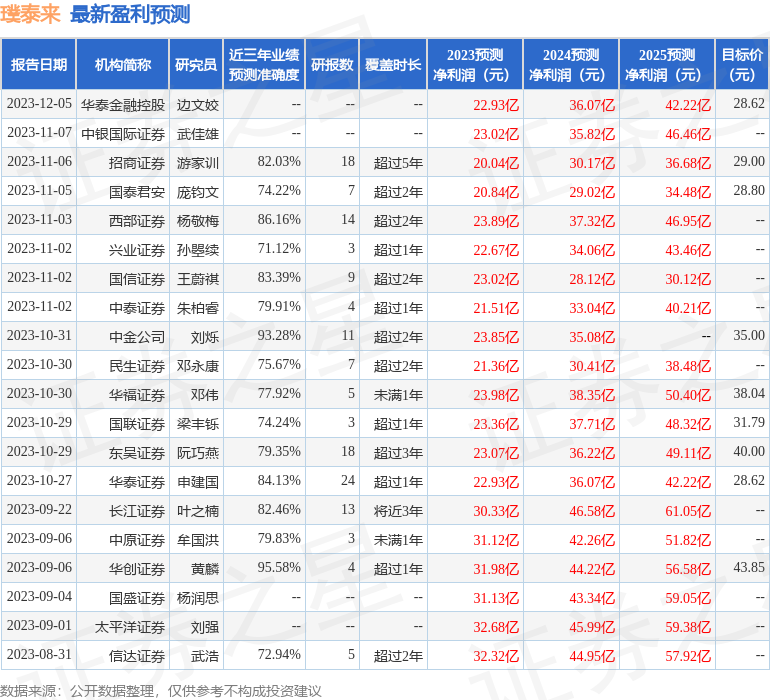

该股最近90天内共有9家机构给出评级,买入评级7家,增持评级2家;过去90天内机构目标均价为47.68。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出9280.68万,融资余额减少;融券净流出556.44万,融券余额减少。

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。