2023年9月11日钧达股份(002865)发布公告称公司于2023年9月10日接受机构调研,招商证券张伟鑫、长城证券于振洋、国盛证券杨润思、国泰君安证券周淼顺、光大证券殷中枢、平安证券皮秀、瑞丰证券毛琼佩、安信资管李犁、景顺长城刘龙威、银华基金范昭楠、三峡资本王彦楠、中信证券张志强、嘉实基金谢泽林、中国国际金融严佳、中国平安资管曹辉、泉果基金张希坤、上海君和立成郑逸飞、上海同犇投资林烈雄、天虫资本孟兆磊、上海人寿保险刘俊、前海人寿陈志新、滁州城投司武水、东吴证券曾朵红、淮安金控吴康、常州投资集团汤浩、富瑞金集團香港公司吴传德、格林基金刘冬、FOUNTAINBRIDGE陆文博、CJKInvestment弓永峰、IGWT Investment 投资公司廖克銘、LMRPartnersLimited应豪、广发证券张芷菡、中信建投证券任佳玮、长江证券任佳惠、天风证券张欣、国海证券彭若恒、银河证券葛长征参与。

具体内容如下:

问:对于后续的TOPCon电池技术迭代,公司如何保持领先地位?

答:在技术研发层面,公司持续加大研发投入,积极开展TOPCon产品的升级迭代。预计9月底10月初,公司将推出新一代的产品,转换率在目前基础上提升0.3%达到25.8%以上,目前已经完成组件厂的验证,组件(182mm72版型)功率提升8W以上达到590W左右。另外,公司还在TOPCon电池技术持续优化基础上,积极储备0BB、Poly、BC等技术,同时与国内外多所知名高校研究机构开展合作,进行TOPCon/钙钛矿叠层技术的合作开发。在降本增效方面,公司持续通过降低银浆用量、图形优化以及印刷技术改进,进一步降低TOPCon电池的非硅成本。在经营制造方面,公司在现有产能基础上,通过经营提效精细化生产,持续提高生产效率,提升产能利用率,扩大电池供应能力。

问:近期TOPCon电池盈利情况,以及未来TOPCon盈利能力展望?

答:N型取代P型为大势所趋。8月初P型盈利略有升,主要是是由于组件价格下行全球装机需求持续提升,而N型电池产能短缺行业供给不足,引发P型电池需求加大,P型电池价格阶段性有所上升。电池转换效率直接影响终端电站投资收益,决定电池价格的最终因素是电池的转换效率和产品性能。N型电池转换效率远优于P型电池,决定了N型电池价格会高于P型电池。随着行业内N型电池供应的增加,将改变当前N型电池和P价电池价差收窄的现象,N型电池取代P型电池的趋势将会形成。公司认为TOPCon未来的盈利能力与产能释放和技术迭代密切相关。只有具备技术先进性的产品才能在盈利方面保持竞争优势。N型具备技术先进性的产品在盈利方面具备领先性,公司在技术方面的储备很有信心。

问:公司BC电池技术的进展及未来展望

答:BC电池因正面无栅线遮挡,具备较高理论效率及美观度,是目前行业内正在研发的电池技术。BC作为平台技术,无排他性,BC类电池包括IBC、TBC、PBC、HPBC等,TOPCon针对单面市场经过工艺优化升级即为TBC,HJT技术与BC结合即为HBC,但均为N型技术。公司对BC电池技术已有储备。公司自2022年初开始BC电池的开发,公司BC电池研发团队也是行业内较早研究BC电池的团队,公司BC电池研发进展也处于相对领先的地位。公司在TOPCon基础上经过工艺优化升级后的TBC产品,已完成实验线的研究。目前在规划BC电池中试线,预计年底中试线投产,后期量产。另外,公司滁州、淮安基地厂房预留了升级空间,未来TOPCon产线可以升级为TBC产线。

问:TOPCon电池的市场定价情况

答:目前TOPCon电池技术处于技术普及和技术迭代,因各厂商在效率、成本、技术方面存在差异,因此在TOPCon定价方面存在一定的差异。基于效率领先,公司的TOPCon电池价格高于第三方的TOPCon电池报价。随着公司对TOPCon技术持续的领先,公司将继续保持价格和盈利的优势。

问:公司降本措施有哪些

答:公司将在材料消耗、工艺改进、图形优化等方面持续降低TOPCon电池的非硅成本,不断提升TOPCon电池市场竞争力。

问:公司目前TOPCon电池的溢价水平如何。

答:目前TOPCon电池与P型电池的溢价大约在0.06~0.10元,因不同客户和效率水平而异。公司将在9月底至10月初发布最新的TOPCon电池产品,预计效率将提升约0.3%,进一步拉开与P型电池的溢价水平。

问:公司对比HBC和TBC两种技术路线的看法如何?

答:公司目前更专注于TBC技术,因HJT技术存在多种问题,叠加BC结构可能面临更大的挑战。因此,公司将更多精力投入到TBC技术的研发上。

问:针对BC浆料湿重较高的,公司考虑通过哪些方式解决?

答:目前公司通过传统的图形和电极设计优化来解决这个问题,另外针对铜电镀技术也在进行相应的研究与开发。

问:公司如何看待电池和组件环节之间的利润分配

答:利润分配的核心问题是供求关系。因电池技术迭代的原因,先进技术的电池产能处于供不应求状态,使得电池环节具备一定的溢价能力。高效的产能和高质量的电池产品具有更有竞争力的价格,未来技术的进步和不断提高效率将影响利润分配。公司将持续致力于电池技术创新,以确保在市场上保持竞争力和盈利性。

问:一体化企业在电池供应上扩张,未来一体化企业将如何影响第三方电池需求以及盈利率?

答:在硅料、硅片、组件技术相对稳定成熟的前提下,光伏行业的竞争主要聚焦于电池技术,具备先进的电池技术的企业将获得有利的竞争地位。公司通过电池技术持续的研发创新,保持技术和成本的领先,能够持续提升市场占有率。目前主要一体化企业存在较大的P型产能,在N型技术迭代和N型技术路线多元化的背景下,一体化企业将持续采用自建和外购N型电池相结合的方式保障N型电池的供应。除了一体化企业之外,国内外众多的组件品牌也存在较大的电池采购需求。随着光伏发电成本持续降低,海外市场光伏应用持续提升,海外组件品牌也持续发展,提升了对电池供应的需求。公司针对海外组件品牌的销售,从0%提升至上半年的4.18%占比也验证了这一趋势。公司聚焦于光伏行业核心技术环节,持续加大对电池技术的研发和创新,保持技术和成本的领先性,持续提升公司产品的市占率和盈利率,促进公司持续发展。

钧达股份(002865)主营业务:全面聚焦光伏主业,集光伏电池研发、生产及销售于一体。

钧达股份2023中报显示,公司主营收入94.21亿元,同比上升112.83%;归母净利润9.56亿元,同比上升250.23%;扣非净利润9.33亿元,同比上升1470.75%;其中2023年第二季度,公司单季度主营收入54.54亿元,同比上升128.17%;单季度归母净利润6.02亿元,同比上升139.48%;单季度扣非净利润5.89亿元,同比上升1457.89%;负债率74.71%,财务费用1.18亿元,毛利率16.84%。

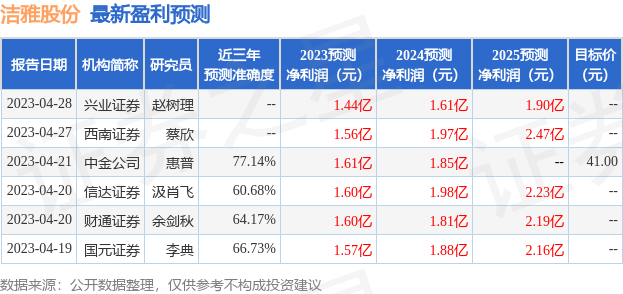

该股最近90天内共有16家机构给出评级,买入评级10家,增持评级6家;过去90天内机构目标均价为145.99。

以下是详细的盈利预测信息:

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。