2023年9月7日中颖电子(300327)发布公告称公司于2023年9月7日召开业绩说明会。

具体内容如下:

问:公司的首款车规芯片终于出来了,这是一个里程碑,但这两年推出和在研车规芯片的公司说少也不少,目前看来公司的产品和研发实力在车规市场的竞争力如何?现在公司在车规领域的项目数量和人员资金投入还没有显著高,预计何时才能成为公司的主要产品线之一?

答:目前公司对车规芯片坚持以品质和可靠性为依归。研发产品与推广都需要较长的时间。所以投入车规芯片的人员与资金会随着产品的增加而明显扩大。

问:现在行业最紧张的时候,公司也面临经营压力,但也意味着在此行业低谷期能以较低成本整合扩张,不知公司对此看法如何,此前规划的收购兼并还有余力加速推进吗? 傅启

答:公司都有持续进行相关业务的评估,但不会为了并购而并购,并购要为了企业长远的发展助力。

问:看到了公司用闲钱理财,为什么不加大研发投入和股票回购呢?

答:您好,公司的研发投入一直没有放缓,今年已经实施一次股票购。 另外,公司运营需要一定的资金保障安全性。子公司芯颖科技今年融资募了 3.5亿元是子公司的所有股东的,这个也会体现在合并报表中。

问:年报中披露了公司有多款显屏驱动芯片处于市场推广阶段,预估带来的营收增量较多,这一轮推出的产品与以往有哪些不同,对公司在该领域的经营有无重大意义?公司未来在该市场的发展规划如何,能否从战略上解决显屏驱动芯片毛利率较低的影响?

答:您好,公司今年的显屏驱动芯片研究发展重心由后装市场转进前装的品牌市场。明年的新产品都是针对品牌手机市场为主,进入品牌手机的市场竞争将较为有序,市场空间也会有数倍的打开。

问:公司未来力争达到营收 10亿美元以上,这一目标有多少是基于对市场空间扩张的预期,有多少是基于公司自身市场占有率的成长?公司预计未来各大产品板块对利润贡献的占比趋于稳定时的比例各多少?

答:我们完全基于自身产品市场的占有率成长来设定的。

问:公司部分产品有意进入工业机器人领域,这一市场与车规市场相比情况如何,公司对此有哪些规划?

答:人形机器人起量的时间会在车规产品之后,针对机器人领域我们重点会比较关注在马达控制 MCU。

问:公司上市十余年,经营业绩也一向不错,但是公司员工规模至今在同行上市公司中没有优势,有哪些因素制约公司规模扩张?合肥第二总部建成后,公司是否有机会迎来加速扩张?

答:芯片设计公司的产品类别不一样,需要的人员不一样,中颖的产品基本不牵动到操作系统,比较不需要软件人员。中颖的研发人力一直都在有序增加。

问:尊敬的傅董,请公司在上轮周期上行尾声时 21Q3 通过预付大额的产能保证金保障未来供应,但实际结果是产出在 22 年,随后迎来行业下行,这笔额外保证金对应产出有限。从当前时点看,这项决策对公司业务并无太大助益,反而引起公司库存和成本升高。请公司对此是否有所反思?当时的决策是否受大环境和下游客户报量影响,对未来的经营状况存在过度乐观预期?后续经营当中如何做好产能保障和周期循环之间的协调呢?谢谢!

答:决策是有考虑当时现实状况与未来景气反转情况,是经过比较严谨的讨论后才做的决定。而现在景气的反转确实超过我们当时预计的幅度。造成我们现在库存也超出我们预期的偏高。半导体景气总是周期性波动,我们跟供应链合作伙伴要建立长期夯实的关系。今年我们跟供应链已经协商取得比较合理优化的方案,明年在库存管理上渐趋平衡。

中颖电子(300327)主营业务:自主品牌的集成电路芯片研发设计及销售,并提供相应的系统解决方案和售后的技术支持服务。

中颖电子2023中报显示,公司主营收入6.29亿元,同比下降30.31%;归母净利润8562.15万元,同比下降66.47%;扣非净利润6409.12万元,同比下降72.44%;其中2023年第二季度,公司单季度主营收入3.4亿元,同比下降22.45%;单季度归母净利润5143.76万元,同比下降59.49%;单季度扣非净利润4324.58万元,同比下降64.79%;负债率18.28%,投资收益14.85万元,财务费用-611.57万元,毛利率36.57%。

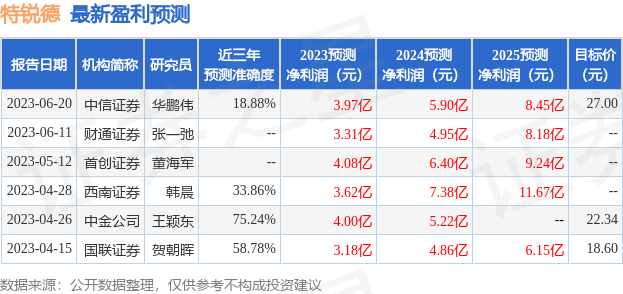

该股最近90天内共有10家机构给出评级,买入评级9家,增持评级1家;过去90天内机构目标均价为33.25。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流入900.46万,融资余额增加;融券净流出17.99万,融券余额减少。

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。