2023年9月5日中控技术(688777)发布公告称公司于2023年9月1日接受机构调研,广发证券、嘉合基金、国泰基金、民生加银基金、诺德基金、国华兴益保险、融通基金、景顺长城基金、鑫元基金、TT International、国投瑞银、财通资管、博时基金、国融自营、中信资管、华创自营、长安基金、中银基金参与。

具体内容如下:

问:2023年上半年,公司管理、销售等费用率再次呈现下降态势,公司主要采取了哪些措施来升经营效率?

答:2023 年上半年,公司期间费用率为 20.47%,较上年同期下降 7.12个百分点,其中管理费用率为 5.60%,同比下降 1.19个百分点,销售费用率为 9.31%,同比下降 1.16个百分点。2023年上半年,公司继续推进市场 LTC、研发 IPD、供应链ISC、财务 IFS等流程变革项目,运营管理能力不断深化,全面落实推进了“铁三角”阵型协同营销模式,精准深度服务用户的差异化需求,持续开拓中高端市场,实现大客户深度战略合作及大项目网格化全覆盖管理,推动了公司报告期内管理费用率和销售费用率的持续优化。未来公司还将继续提升运营效率,优化组织管理,以变革管理的模式支持公司组织与业务长期适配和发展。

问:公司 2023年上半年毛利率有所下滑的主要原因是?

答:2023年上半年公司总体毛利率下降 4.23%,自主产品(除S2B以外的业务)的毛利率为 37.86%,同比下降 2.74%,较 2022年全年下降 1.61%。自主产品中收入占比最大的板块“工业自动化及智能制造解决方案”收入为 19.59亿元,毛利率为 41.28%,同比略有上升,较 2022年全年上升 1.64%。自主产品中工业软件毛利率有所下降,其主要原因是前期大量智能工厂建设过程中,公司集中打造了一批具有战略意义的标杆项目,短期内对工业软件项目毛利率产生了一定程度的冲击;此外,工业软件项目含有一定比例外配硬件产品,未来随着公司工业软件产品的不断推出及应用,软件比例不断提升,外配硬件产品比例将逐步下降。后续公司将在订单、收入、毛利率和净利润方面进行更为详细的拆解提升规划以及考核目标,持续优化公司自身盈利能力。在工业自动化及智能制造解决方案毛利率上升、工业软件业务产品结构优化的背景下,公司自主产品毛利率未来有望企稳升。

问:2023年上半年公司海外订单增速较快,主要有哪些进展?

答:2023年上半年,公司在海外市场实现多个重大突破,新签海外合同 3.04亿元,同比增加 109.6%。凭借领先的自动化控制系统、工业软件及海外市场解决方案技术和产品质量,公司持续加大在东南亚、中东、非洲、欧亚等海外地区的市场布局和开拓,在新加坡、沙特阿拉伯、日本、荷兰、印度、马来西亚、印度尼西亚等国家设立子公司,不断提升海外本地化运营能力,为海外用户提供更为优质的服务。随着公司海外布局的不断推进与影响力的持续增强,公司与沙特阿美、壳牌、巴斯夫、埃克森美孚等国际高端客户的合作正在深化。2023年上半年,公司成功中标沙特阿美控股企业、全球最大单体船厂沙特国际海事工业集团的数字化项目,并成功获得科威特石油公司压力变送器等仪器仪表订单,彰显了公司在数字化、智能化以及自主仪表领域的卓越实力,是公司在海外市场的重大突破。公司正在积极寻求全球行业高端产品及技术供应商合作落地,将持续为全球领域市场和用户提供智能制造解决方案,不断拓展国际化生态圈及全球化布局运营能力。

问:今年上半年公司对外投资并购收获颇丰,未来公司投资并购的主要方向有哪些?

答:公司的投资并购工作将继续围绕国际化、数字化、5T三大战略主旋律展开,并以“增强核心技术、补充产品体系、丰富营销渠道”为宗旨,通过直投、合资、并购等系列手段稳步推进投资工作落地,推动形成价值链协同效应,给客户提供高附加值的覆盖全生命周期的解决方案,推进公司的国际化、数字化进程。公司在未来将继续坚持探索新的业务增长点,顺应国家的技术发展趋势,在人工智能、储能、绿色环保等战略性新兴产业中,选取和公司战略目标相契合,能和公司业务形成协同效应的高潜力市场。继续坚持从技术、产品、市场、产业链等多方面入手,对新兴商机机会进行系统性研究、设计、验证、转化,最终形成新产品和新商业模式设计方案,持续打造公司未来发展的新业务增长点。

问:在国际化业务扩张的背景之下,公司如何复制在国内的业务发展经验,继续保持竞争力

答:近年来,公司持续从顶层管理和整体运营实现国际化业务的快速扩张,将“135客户价值创新模式”推向海外市场,在沙特建立首家海外 5S店,将具有公司特色的 PLNTMTE“工业伴侣”——5S店+S2B平台全面推向海外;打造并优化中控智能制造整体解决方案,结合 OMC系统“开放、智能”的理念,以全面、精确、柔性的生产管理以及基于“工厂操作系统+工业PP”大数据的企业经营,助力全球客户开展数字化转型和智能化升级,为各行各业创造增量价值;此外,通过组建国际生产制造中心、工程中心、培训中心,公司加快培育提升在工程设计、咨询等高端服务业的国际化运营能力和水平,提升公司在全球价值链、产业链的地位以及国际竞争力。此外,公司还将持续坚定跟随国家“一带一路”政策,与中国走出去的企业巩固现有合作成果,在优势区域、优势行业稳固基本盘,并进一步拓展合作新领域,培育共同发展新增长点;进一步提升中控在海外的品牌知名度,加强与高端国际集团客户的合作,积极拓展海外各地区渠道建设,从而打造国际化业务生态圈,赋能海外用户、工艺包厂商、设计院以及合作伙伴。

问:新能源相关业务上半年增长迅速,后续增长预期如何?

答:2023年上半年,公司在新能源领域的市场拓展成效显著,其中电池行业收入同比增长达 484.27%,冶金行业收入同比增长154.71%。2023年下半年,公司将基于“P+B”智慧企业架构,以“135 客户价值创新模式”为支撑,抓住数字经济与先进制造业发展的黄金期,坚持积极深入布局新能源、新材料等新兴领域,进一步发挥公司工业软件解决方案、信创解决方案的优势,不断开拓新老客户的新需求。此外,公司还通过与华友钴业、青山控股等客户在锂电池材料领域开展深度合作,持续扩大在新能源领域的市场影响力。

中控技术(688777)主营业务:面向工业3.0+工业4.0全力构建“135客户价值创新模式”,深入构建“5S店+S2B平台”一站式工业服务新模式,着力打造新一代全流程智能运行管理与控制系统(OMC)、“工厂操作系统+工业APP”技术架构及流程工业过程模拟与设计平台(APEX)三大产品技术平台为核心的智能制造产品/解决方案体系,重点布局5T技术(自动化技术AT、信息技术IT、工艺技术PT、运营技术OT和设备技术ET),致力于通过5T融合创新破解工业领域单项技术无法解决的难题,支撑流程工业转型升级中的重大行业需求,打通工程设计、工程建设、运营管理、运维服务全生命周期业务链,构筑“数据底座、算法底座、模型底座”三大核心技术引擎。

中控技术2023中报显示,公司主营收入36.41亿元,同比上升36.54%;归母净利润5.11亿元,同比上升62.88%;扣非净利润4.24亿元,同比上升77.71%;其中2023年第二季度,公司单季度主营收入21.95亿元,同比上升30.27%;单季度归母净利润4.18亿元,同比上升64.91%;单季度扣非净利润3.57亿元,同比上升79.21%;负债率45.19%,投资收益7844.02万元,财务费用-2.04亿元,毛利率32.48%。

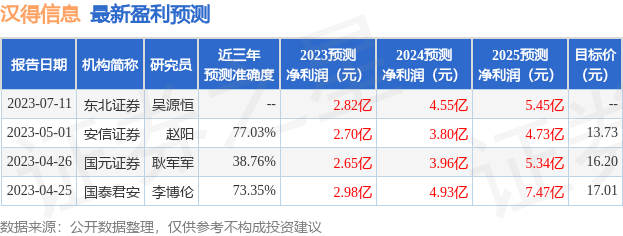

该股最近90天内共有26家机构给出评级,买入评级23家,增持评级3家;过去90天内机构目标均价为73.18。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流入1.77亿,融资余额增加;融券净流出11.74亿,融券余额减少。

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。