•第二季度营业收入99.08亿元,同比增长6.7%,剔除新冠商业化项目同比增长39.5%

•上半年营业收入188.71亿元,同比增长6.3%,剔除新冠商业化项目同比增长27.9%

•上半年归母净利润53.13亿元,同比增长14.6%

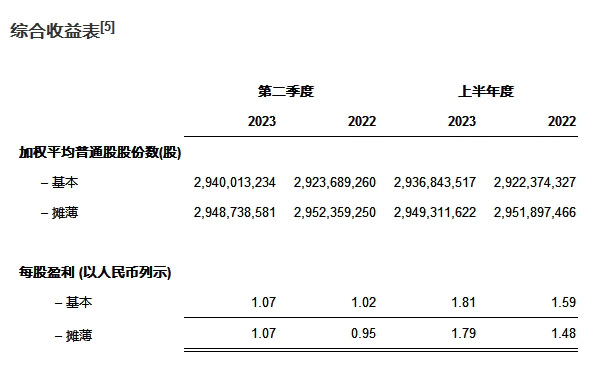

•上半年稀释每股收益1.79元,同比增长20.9%

•上半年经调整Non-IFRS归母净利润50.95亿元,同比增长18.5%

•上半年经调整Non-IFRS稀释每股收益1.73[1]元,同比增长18.5%

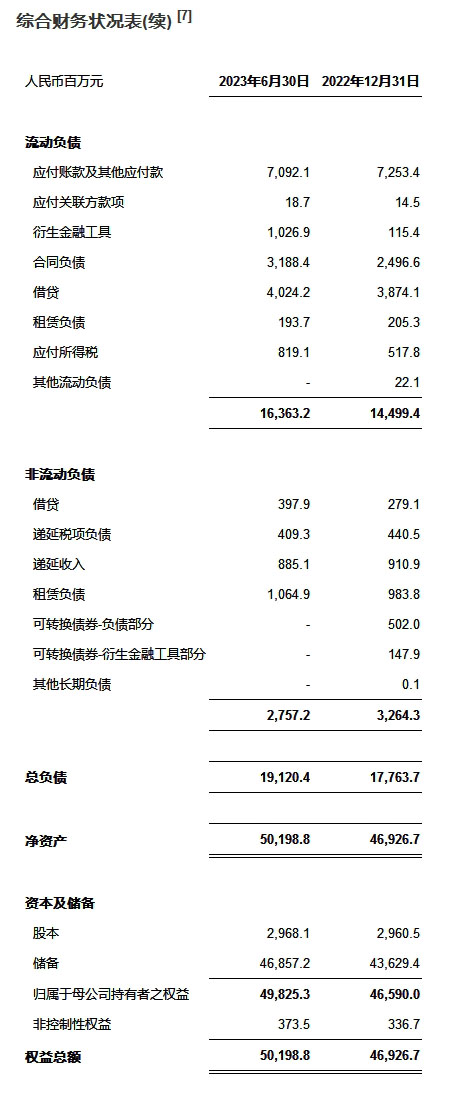

•上半年自由现金流达到29.26亿元,同比转正,并强劲增长

2023年7月31日,为全球生物医药行业提供全方位、一体化新药研发和生产服务的能力和技术平台公司——无锡药明康德新药开发股份有限公司(股份代码:603259.SH / 2359.HK)发布2023年上半年业绩报告。

本文件纯属简报性质,并非意图提供相关事项的完整表述。有关信息请以公司在上海证券交易所网站(www.sse.com.cn)、香港联合交易所网站(www.hkexnews.hk) 和公司指定信息披露媒体刊登的2023年半年度报告及相关公告为准。请广大投资者谨慎投资,注意投资风险。

本文所披露的财务数据均以国际财务报告准则(International Financial Reporting Standards,或"IFRS")进行编制,币种为人民币。

本公司2023年半年度报告财务数据未经审计。

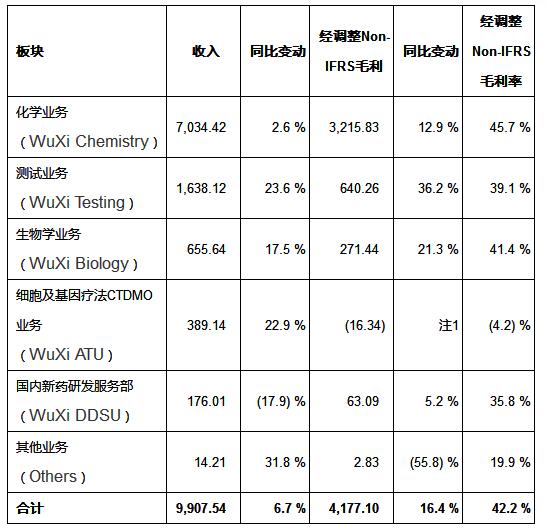

2023年第二季度财务亮点

•营业收入同比稳步增长6.7%至99.08亿元,剔除新冠商业化项目,收入同比强劲增长39.5%。持续稳健的收入增长主要得益于公司优秀的执行力,充分发挥了药明康德独特的"一体化、端到端"CRDMO业务模式的强劲协同性,加强了平台间业务导流,为客户提供高品质的服务与产品:

•化学业务 (WuXi Chemistry) 实现收入70.34亿元,同比增长2.6%,剔除新冠商业化项目,收入同比强劲增长51.6%;经调整non-IFRS毛利32.16亿元,同比增长12.9%,毛利率为45.7%。

•测试业务 (WuXi Testing) 实现收入16.38亿元,同比增长23.6%,经调整non-IFRS毛利6.40亿元,同比增长36.2%,毛利率为39.1%。

•生物学业务 (WuXi Biology) 实现收入6.56亿元,同比增长17.5%,经调整non-IFRS毛利2.71亿元,同比增长21.3%,毛利率为41.4%。

•细胞及基因疗法CTDMO业务 (WuXi ATU) 实现收入3.89亿元,同比增长22.9%,经调整non-IFRS毛利(0.16)亿元,毛利率为(4.2)%。

•国内新药研发服务部 (WuXi DDSU) 实现收入1.76亿元,同比下降17.9%,经调整non-IFRS毛利0.63亿元,同比增长5.2%,毛利率为35.8%。同时,公司在第二季度获得了第一笔客户销售收入分成,实现从0到1的突破。

单位:百万人民币

注:1. WuXi ATU经调整non-IFRS毛利在2023年第二季度为人民币(16.34)百万元,相较

2022年同期的人民币(20.40)百万元,上升4.05百万元。

2.数据若出现各分项值之和与合计不符的情况,均为四舍五入原因造成。

•IFRS毛利同比增长18.1%至40.30亿元,毛利率为40.7%[2]。

•经调整non-IFRS毛利同比增长16.4%至41.77亿元,经调整non-IFRS毛利率为42.2%。

•归属于上市公司股东的净利润31.45亿元,同比增长5.1%。

•经调整non-IFRS归母净利润同比增长22.4%至27.53亿元。

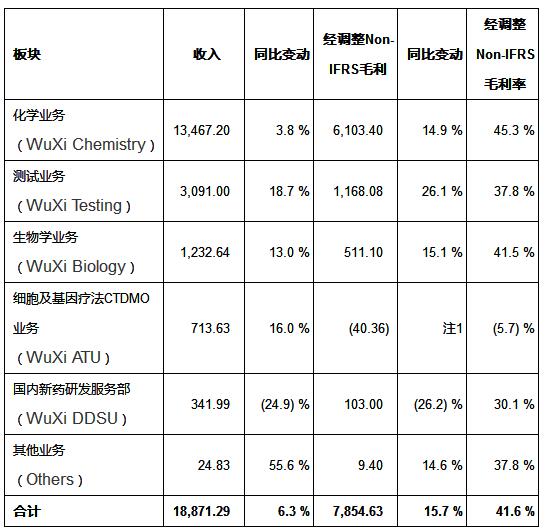

2023年半年度财务亮点

•营业收入同比稳步增长6.3%至188.71亿元,剔除新冠商业化项目,收入同比强劲增长27.9%。持续稳健的收入增长主要得益于公司优秀的执行力,充分发挥了药明康德独特的"一体化、端到端"CRDMO业务模式的强劲协同性,加强了平台间业务导流,为客户提供高品质的服务与产品:

•化学业务 (WuXi Chemistry) 实现收入134.67亿元,同比增长3.8%,剔除新冠商业化项目,收入同比强劲增长36.1%,经调整non-IFRS毛利61.03亿元,同比增长14.9%,毛利率为45.3%。

•测试业务 (WuXi Testing) 实现收入30.91亿元,同比增长18.7%,经调整non-IFRS毛利11.68亿元,同比增长26.1%,毛利率为37.8%。

•生物学业务 (WuXi Biology) 实现收入12.33亿元,同比增长13.0%,经调整non-IFRS毛利5.11亿元,同比增长15.1%,毛利率为41.5%。

•细胞及基因疗法CTDMO业务 (WuXi ATU) 实现收入7.14亿元,同比增长16.0%,经调整non-IFRS毛利(0.40)亿元,毛利率为(5.7)%。

•国内新药研发服务部 (WuXi DDSU) 实现收入3.42亿元,同比下降24.9%,经调整non-IFRS毛利1.03亿元,同比下降26.2%,毛利率为30.1%。同时,公司实现了客户销售收入分成从0到1的突破。

单位:百万人民币

注:1. WuXi ATU经调整non-IFRS毛利在2023年半年度为人民币(40.36)百万元,相较

2022年同期的人民币(42.74)百万元,上升2.39百万元。

2.数据若出现各分项值之和与合计不符的情况,均为四舍五入原因造成。

•IFRS毛利同比增长17.6%至75.56亿元,毛利率为40.0%[3]。

•经调整non-IFRS毛利同比增长15.7%至78.55亿元,经调整non-IFRS毛利率为41.6%。

•归属于上市公司股东的净利润53.13亿元,同比增长14.6%。

•经调整non-IFRS归母净利润同比增长18.5%至50.95亿元。

•稀释每股收益1.79元,同比上升20.9%;稀释经调整non-IFRS每股收益1.73元,同比增长18.5%。

•自由现金流达到29.26亿元,同比转正,并强劲增长。

[1] 2022年1-6月和2023年1-6月,公司稀释加权平均普通股股份数分别为2,951,897,466股和2,949,311,622股。

[2]如果在PRC准则下核算,毛利同比增长19.6%至40.70亿元,毛利率为41.1%

[3]如果在PRC准则下核算,毛利同比增长18.8%至76.46亿元,毛利率为40.5%

2023年上半年业务经营亮点

•作为行业创新赋能者,公司一直与客户共同成长。2023年上半年,公司新增客户超过600家,过去12个月服务的活跃客户超过6,000家,全球各地客户对公司的服务需求持续增长。剔除新冠商业化项目,公司在手订单同比增长25%。公司不断优化和发掘跨板块间的业务协同性以更好地服务全球客户,持续强化公司独特的一体化CRDMO(合同研究、开发与生产)和CTDMO(合同测试、研发与生产)业务模式,并提供真正的一站式服务,满足客户从药物发现、开发到生产的服务需求。来自全球各地区客户的多元化收入,确保公司业绩的稳定性和韧性。

•今年上半年,公司来自美国客户收入123.7亿元,剔除新冠商业化项目后同比增长42%;来自欧洲客户收入22.2亿元,同比增长19%;来自中国客户收入32.3亿元,同比增长6%;来自其他地区客户收入10.4亿元,同比增长6%。

•公司拥有庞大且不断扩大的客户群,客户粘性极强。上半年,公司近99%的收入来自原有客户,达186.5亿元,剔除新冠商业化项目后同比增长30%。来自新增客户收入2.2亿元,新增客户不但为我们带来额外的收入,也为我们不断追随新技术、新分子提供了更广阔的机会。

•公司持续实施"长尾"战略并不断提高大药企渗透率。上半年, 来自于全球前20大制药企业收入71.4亿元,剔除新冠商业化项目后同比强劲增长47%。来自于全球其他客户收入保持增长态势,同比增长20%达到117.3亿元。

•公司横跨药物开发价值链的独特定位,使得公司能够"跟随客户"、"跟随分子",并实现更大的协同效应。报告期内,使用公司多个业务部门服务的客户贡献收入173.3亿元,剔除新冠商业化项目后同比增长37%,占公司收入比例进一步上升,达到92%。

•化学业务(WuXi Chemistry):一体化CRDMO商业模式驱动持续增长,新分子业务(WuXi TIDES)继续放量

•化学业务第二季度实现收入70.3亿元,同比增长2.6%,剔除新冠商业化项目,收入强劲增长51.6%;上半年实现收入134.7亿元,同比增长3.8%,剔除新冠商业化项目,同比强劲增长36.1%。上半年经调整non-IFRS毛利率为45.3%,同比提升4.4pts,除汇率影响外,主要得益于有利的组合以及效率提升。

•药物发现("R",Research)业务为下游持续引流。

i. 公司在过去十二个月里为客户成功合成并交付超过42万个新化合物,同比增长20%。该服务赋能早期新药研发客户,并成为公司下游业务部门重要的"流量入口"。在过去十二个月里,药物发现阶段向工艺研发和生产阶段转化了120个分子,同比增长21%。公司通过贯彻"跟随客户"和"跟随分子"的战略,与全球客户建立了值得信赖的合作关系,为公司CRDMO业务持续增长奠定坚实基础。

ii. 公司坚持长尾战略,长尾客户对公司小分子和新分子种类相关的药物发现服务需求持续增长,新增客户同比增加约17%。

•工艺研发和生产("D"和"M",Development and Manufacturing)业务强劲增长。

i. 2023年上半年,D&M收入96.7亿元,同比增长2.1%,剔除新冠商业化项目,D&M收入同比强劲增长54.5%。

ii. 2023年上半年,公司新增583个分子,目前D&M管线累计达到2,819个分子,包括56个商业化项目,59个临床III期,301个临床II期,以及2,403个临床I期和临床前项目。其中,上半年商业化和临床III期项目合计新增8个。

•其中, TIDES业务(主要为寡核苷酸和多肽)继续放量。

i. 2023年上半年,TIDES业务收入达到13.3亿元,同比增长37.9%。截至2023年6月末,TIDES业务在手订单同比强劲增长188%。公司预计TIDES业务收入增长全年将超过70%。

ii. TIDES D&M服务客户数量达到121个,同比提升25%,服务分子数量达到207个,同比提升46%。

•测试业务(WuXi Testing):实验室分析与测试业务驱动持续增长,临床业务全面恢复

•测试业务第二季度实现收入16.4亿元,同比增长23.6 %;上半年实现收入30.9亿元,同比增长18.7%。上半年经调整non-IFRS毛利率为37.8%,同比提升2.2pts,除汇率影响外,主要得益于临床业务的全面恢复以及效率提升。

•实验室分析与测试服务第二季度收入11.9亿元,同比增长21.4%;上半年实现收入22.5亿元,同比增长18.8%。

i. 公司为客户提供药物代谢动力学及毒理学服务、生物分析服务、医疗器械测试服务等一系列相关业务,为客户提供高质量标准的优质服务,实现"一份报告全球申报",赋能客户项目省时降本增效。

ii. 公司的药物安全性评价业务,上半年收入同比增长24%,以符合全球最高监管标准的服务质量,继续在亚太区保持行业领先地位。同时,上半年启东和苏州新的实验室设施如期投放,保障业务下半年将加速增长。

iii. 新分子能力不断完善,覆盖各大新分子类型,包括靶向蛋白降解类、核酸类、偶联类、细胞和基因疗法等。

•临床CRO及SMO第二季度收入4.5亿元,同比增长29.6%;上半年实现收入8.5亿元,同比增长18.3%。

i. 其中,SMO业务第二季度收入同比强劲增长53.9%;上半年收入同比增长34.3%,保持中国行业领先地位。2023年上半年,SMO助力客户25个新药产品获批上市。

ii. 2023年上半年,临床CRO业务助力客户获得8项临床试验批件,并申报递交3项上市申请。

•生物学业务(WuXi Biology):新分子种类相关业务贡献突出,早期发现综合筛选平台为公司持续引流

•生物学业务第二季度实现收入6.6亿元,同比增长17.5%;上半年实现收入12.3亿元,同比增长13.0%。上半年经调整non-IFRS毛利率为41.5%,同比提升0.7pts。

•公司拥有世界最大的发现生物学赋能平台之一,在全球范围内拥有约3,000位经验丰富的科学家(分布于中、美、德三地9个园区),为客户提供全方位的生物学服务和解决方案。

•公司着力建设新分子种类相关的生物学能力,核酸类新分子平台服务客户数及项目数持续增加,已累计为超过110家客户提供服务,自2021年以来已成功交付超过700个项目。2023年上半年,生物学业务板块新分子种类相关收入同比强劲增长51%,贡献生物学业务收入的25.4%。

•公司早期发现综合筛选平台集成了HTS/DEL/ASMS/FBDD/CADD等多技术和多维度数据库分析能力, 为客户提供广泛且具有深度的服务。公司拥有全球领先的DNA编码化合物库(DEL),服务客户超过1,600家,DEL化合物分子数量超过900 亿个,6,000个独有的分子支架,35,000个分子砌块,同时拥有靶向RNA/共价化合物/双功能分子/环肽等多个特殊功能库。作为公司下游业务的重要"流量入口",生物早期发现平台在上半年为公司贡献超过20%的新客户。

•细胞及基因疗法CTDMO业务(WuXi ATU):一体化CTDMO商业模式驱动增长

•细胞及基因疗法CTDMO业务第二季度实现收入3.9亿元,同比增长22.9%;上半年实现收入7.1亿元,同比增长16.0%。上半年经调整non-IFRS毛利率为(5.7)%,同比提升1.3pts。截至2023年6月末,在手订单同比增长28.8%。

•公司持续加强细胞及基因疗法CTDMO服务平台建设,为总计69个项目提供工艺开发,检测与生产服务,包括7个临床III期项目(其中2个项目处于上市申请审核阶段,2个项目处于上市申请准备阶段),10个临床II期项目,以及52个临床前和临床I期项目。

•2023年上半年,公司已助力客户完成一个将成为世界首个创新肿瘤淋巴细胞疗法(TIL)项目的FDA上市许可申请(BLA);以及助力客户完成一个CAR-T细胞治疗的慢病毒载体(LVV)项目的BLA,成为中国首家通过国家药品监督管理局食品药品审核查验中心(CFDI) LVV注册现场核查的CGT CDMO。公司预计客户产品将在2023年下半年迎来获批。另外,公司完成一项生产重磅商业化 CAR-T 产品的技术转让,预计将在2024年下半年FDA获批后进入商业化生产。2023年6月,公司与一家大客户签订一项商业化CAR-T产品的LVV生产订单,预计将在2024年上半年开始生产。

•国内新药研发服务部(WuXi DDSU):为客户研发的新药获批上市元年,实现销售收入分成从0到1突破

•国内新药研发服务部第二季度实现收入1.8亿元,同比下降17.9%;上半年实现收入3.4亿元,同比下降24.9%。上半年经调整non-IFRS毛利率为30.1%,同比下降0.6pts。

•2023年上半年,公司为客户研发的两款新药已获批上市,一款治疗新冠感染,一款治疗肿瘤。2023年第二季度,公司获得了第一笔客户销售的收入分成。随着越来越多客户药品上市,预计未来十年销售收入分成将达到超过50%的复合增速。

•2023年上半年,公司为客户完成12个项目的IND申报工作,同时获得11个临床试验批件(CTA)。目前,公司已累计为客户完成184个项目的IND申报工作,并获得155个项目的CTA,其中,2个项目已获批上市,2个项目处于上市申请阶段,以及5个临床III期项目,30个临床II期项目,和70个临床I期项目,覆盖多个疾病领域。

•公司正在为客户开展17个新分子种类项目,包括多肽/多肽偶联药物(PDC)、蛋白降解剂和寡核苷酸。其中部分项目已递交IND申请,另有多个项目预计将于今年陆续递交IND申请。

履行ESG承诺

作为行业创新的赋能者、值得客户信赖的合作伙伴和全球健康产业的贡献者,公司致力于环境保护和可持续发展,并成为一个良好的全球企业公民。

公司出色的ESG表现获得了MSCI明晟、S&P Global标普全球、Sustainalytics晨星、CDP和EcoVadis等多家全球主要评级机构的高度认可。2023年6月,公司的瑞士库威基地被授予EcoVadis银牌认证,这是公司获得的第四个银牌认证。

在低碳环保方面,截止2023年上半年,与2020年基线相比,公司碳排放经济强度下降20.1%,能源消耗经济强度下降18.4%,用水经济强度下降31.6%。

2023年,药明康德将继续推进可持续发展战略,积极履行我们对社会各界的承诺。

管理层评论

药明康德董事长兼首席执行官李革博士表示:"公司2023年上半年收入、利润和自由现金流持续稳健增长。公司营业收入同比增长6.3%达到188.7亿元,剔除新冠商业化项目,上半年收入同比增长27.9%。得益于公司对于卓越运营、生产力和效率提升的不懈追求,公司经调整non-IFRS归母净利润增速超过收入增长达到18.5%,同时自由现金流达到29.3亿元。"

"公司2023年上半年的业绩表现再次证明药明康德独特的CRDMO和CTDMO业务模式能够高效满足全球客户日益增长的需求,并持续驱动公司未来的长期发展。2023年,公司预计实现全年收入增长5-7%,经调整non-IFRS毛利增长13%-14%,以及自由现金流增长750%-850%。药明康德始终秉承‘客户第一'的行为准则,持续加强能力和规模建设,做好行业的赋能者,更好地助力全球合作伙伴加速新药研发进程,推动更多突破性疗法早日问世,造福全球病患。我们相信在所有人的共同努力下,‘让天下没有难做的药,难治的病'的伟大愿景一定能早日实现。"

[4] 以下数据若出现各分项值之和与合计不符的情况,均为四舍五入原因造成。

[5] 以下数据若出现各分项值之和与合计不符的情况,均为四舍五入原因造成。

[6] 以下数据若出现各分项值之和与合计不符的情况,均为四舍五入原因造成。

[7] 以下数据若出现各分项值之和与合计不符的情况,均为四舍五入原因造成。

[8] 以下数据若出现各分项值之和与合计不符的情况,均为四舍五入原因造成。

关于药明康德

药明康德(股票代码:603259.SH/2359.HK)为全球生物医药行业提供一体化、端到端的新药研发和生产服务,在亚洲、欧洲、北美等地均设有运营基地。药明康德通过独特的"CRDMO"和"CTDMO"业务模式,不断降低研发门槛,助力客户提升研发效率,为患者带来更多突破性的治疗方案,服务范围涵盖化学药研发和生产、生物学研究、临床前测试和临床试验研发、细胞及基因疗法研发、测试和生产等领域。2022年,药明康德被MSCI评为ESG(环境、社会及管治)AA级。目前,公司的赋能平台正承载着来自全球30多个国家的6,000多家合作伙伴的研发创新项目,致力于将更多新药、好药带给全球病患,早日实现"让天下没有难做的药,难治的病"的愿景。

前瞻性陈述

本新闻稿有若干前瞻性陈述,该等前瞻性陈述并非历史事实,乃基于本公司的信念、管理层所作出的假设以及现时所掌握的资料而对未来事件做出的预测。尽管本公司相信所做的预测合理,但是基于未来事件固有的不确定性,前瞻性陈述最终或变得不正确。前瞻性陈述受到以下相关风险的影响,其中包括本公司所提供的服务的有效竞争力、能够符合扩展服务的时程表、保障客户知识产权的能力、行业竞争、紧急情况及不可抗力的影响。因此,阁下应注意,依赖任何前瞻性陈述涉及已知及未知的风险。本新闻稿载有的所有前瞻性陈述需参照本部分所列的提示声明。本新闻稿所载的所有信息仅以截至本新闻稿做出当日为准,且仅基于当日的假设,除法律有所规定外,本公司概不承担义务对该等前瞻性陈述更新。

Non-IFRS财务指标

为补充本公司按照国际财务报告准则呈列的综合财务报表,本公司提供non-IFRS毛利和non-IFRS归属于上市公司股东的净利润(不包括股权激励计划开支、可转股债券发行成本、可转股债券衍生金融工具部分的公允价值变动损益、汇兑波动相关损益、并购所得无形资产摊销、非金融资产减值等)、经调整non-IFRS归属于上市公司股东的净利润(进一步剔除已实现及未实现资本性权益类投资收益、应占合营公司盈亏)、经调整non-IFRS每股收益作为额外的财务指标。这些指标并非国际财务报告准则所规定或根据国际财务报告准则编制。

本公司认为经调整之财务指标有助了解及评估业务表现及经营趋势,并有利于管理层及投资者透过参考此等经调整之财务指标评估本公司的财务表现,消除本公司并不认为对本公司业务表现具指示性的若干不寻常、非经常性、非现金及非日常经营项目。本公司管理层认为non-IFRS财务指标在本公司所在行业被广泛接受和适用。该等非国际财务报告准则的财务指标并不意味着可以仅考虑非公认准则的财务指标,或认为其可替代遵照国际财务报告准则编制及表达的财务信息。阁下不应独立看待以上经调整的财务指标,或将其视为替代按照国际财务报告准则所准备的业绩结果,或将其视为可与其他公司报告或预测的业绩相比。