2023年7月25日江波龙(301308)发布公告称中国国际金融股份有限公司、中信证券股份有限公司、华泰证券股份有限公司、信达澳亚基金管理有限公司、兴业证券股份有限公司、青岛幂加和私募基金管理有限责任公司、上海景领投资管理有限公司、红塔红土基金管理有限公司、中银国际证券股份有限公司、工银安盛资产管理有限公司、淳厚基金管理有限公司、申万菱信基金管理有限公司、珠海市横琴淳瀚私募证券基金管理有限公司、中航证券有限公司、华金证券股份有限公司、大成基金管理有限公司、海富通基金管理有限公司、财通证券资产管理有限公司、中加基金管理有限公司、长城证券股份有限公司、国信证券股份有限公司、中邮证券有限责任公司、建信保险资产管理有限公司、浙商证券股份有限公司、合众资产管理股份有限公司、民生证券股份有限公司、东吴证券股份有限公司、海通证券股份有限公司、长江证券股份有限公司、光大证券股份有限公司、上海胤胜资产管理有限公司、澄金资产管理有限公司、浙江旌安投资管理有限公司、国投瑞银基金管理有限公司、中泰证券股份有限公司、平安资产管理有限责任公司、海南三花私募基金管理合伙企业(有限合伙)、微宇私募证券投资公司、玄甲投资有限公司、招商证券股份有限公司、深圳河床投资管理有限公司、Spring Gate Capital、东方证券股份有限公司、汇丰前海证券有限责任公司、施罗德投资管理(香港)有限公司、国金证券股份有限公司、淡水泉(北京)投资管理有限公司、阿巴马资产管理有限公司、上海丹羿投资管理合伙企业(普通合伙)、上银基金管理有限公司、蜂巢基金管理有限公司、信达证券股份有限公司、深圳前海富喜资本管理有限公司、上海新传奇私募基金管理有限公司、景顺长城基金管理有限公司、路博迈基金管理(中国)有限公司、申万宏源证券有限公司、Maxcess Capital于2023年7月21日调研我司。

具体内容如下:

问:未来存储器厂在存储市场份额的占比情况?

答:由于存储晶圆是存储器的主要必需原料,且市场集中度较高,因此,在对存储市场进行统计分析时,往往以存储晶圆的出货供应作为基数。总体来说,存储器厂的占比会明显小于存储晶圆原厂,但考虑到全球半导体存储 1500 亿美元左右的规模,市场空间对于存储器厂而言仍然非常巨大。

问:公司收购力成苏州的原因?

答:一方面,从中短期来看,随着公司大客户的不断增多,其对于公司封测能力自主可控的重要性会更高,因此公司需要补强封测布局。力成科技是全球领先的第三方存储芯片封测厂商。力成苏州是力成集团的全资子公司,具备多层芯片叠封技术。收购力成苏州后能够进一步提升公司的存储芯片封装测试能力;另一方面,从中长期来看,收购力成苏州能够让公司强化与存储晶圆原厂的业务合作关系,逐步的提升公司在产业链中的地位,实现从存储技术品牌向综合型半导体存储公司的战略转型。

问:未来公司计划如何在周期性波动中完成战略上的扩张?

答:公司密切观察下游市场的需求情况与原厂减产效应的影响,来观察整个存储市场的暖情况。从未来企业成长的角度来看,公司的市场规模与产品质量并重。

问:随着晶圆价格的上涨,公司会对库存做重估的处理吗?

答:公司的资产减值计提符合企业会计准则以及公司会计政策的相关规定,当存货货成本高于其可变现净值的,公司会计提存货跌价准备。计提存货跌价准备后,如果以前减记存货价值的影响因素已经消失,导致存货的可变现净值高于其账面价值的,在原已计提的存货跌价准备金额内予以转,转的金额计入当期损益。

问:公司近几年的业绩呈现 20%~30%左右的增速,其核心成长动力来源于哪些方面?

答:公司的核心成长动力可以分产品线来看。一方面,公司的嵌入式产品线的成长较快,其对公司市场规模的增长起到了较大的推动作用。随着消费电子市场的不断增长,给国产存储厂商带来了许多发展机会和空间;另一方面,在移动存储产品线,雷克沙的收入增长较快,其拉动作用也比较明显;此外,在固态硬盘产品线,公司重点布局企业级服务器业务。

问:公司今年信创业务进展情况?

答:在信创领域,行业信创是公司重点布局方向。针对企业级存储技术难度高、研发投入大、产品开发周期长、品质要求严苛等特点,公司自 2020 年开始布局,高起点建设研发人才队伍,持续长期投入研发资源。经过多年的研发,2022 年公司发布了企业级规格的 SSD 样品,持续在运营商客户、互联网客户、银行系统客户开展导入、验证送样,部分客户取得了一定进展,今年内有望取得部分客户的批量订单。

问:美光被审查事件对公司的影响?

答:公司一直秉承合法合规以及稳健经营原则,有效控制存储晶圆成本及交付等相关风险,公司存储器产品设计时充分考虑存储晶圆的切换可能性。公司与主要存储供应商均建立了长期商业关系,公司的供应链较为多元化。公司作为业内领先的独立存储器厂商,具备理解以及运用不同原厂生产的存储晶圆的能力,供应链具有一定的韧性,目前公司的生产经营保持正常。

问:目前公司晶圆库存情况,是否有补库的需求?

答:公司采购策略主要以需求为基本牵引,结合市场综合因素判断。在审慎,及时和以市场产品为准的原则指导下,公司库存水平保持合理水位。

问:公司利基型产品的情况?

答:公司利基型产品主要 SLC NND Flash,在 2022 年公司已有 4 款不同容量的产品实现量产。其中,公司在中国大陆率先推出了 512 Mb SLC NND Flash 小容量存储芯片,可广泛用于 loT 市场,并在技术上可以替代 NOR Flash,具有良好的市场前景。

问:预计何时能够看到晶圆涨价及存储产品的涨价?

答:自各大国际原厂纷纷宣布减产后,减产效应对下游市场产生了影响,但原厂的存储晶圆价格策略与市场的接受程度正处于关键博弈阶段,因此存储晶圆以及存储产品的价格仍然需要密切关注。

问:力成苏州现有的业务模式未来如何规划?对公司报表是否有影响?

答:交易完成后,公司将持续为力成苏州赋能,一方面加强其现有业务,另一方面提升其产能利用率。通过本次收购,公司将进一步提升存储芯片封装测试能力,完善产业链布局,强化与存储晶圆原厂的业务合作关系。收购完成后,公司将间接控股力成苏州,并将其纳入公司合并报表范围,预计会产生一定的商誉,因此公司将结合产品特点,封测要求和客户意见,采取各种措施,持续提高苏州力成产能利用率,提升业务规模,在一定程度上能够减少其对公司报表的影响。

问:公司海外市场的拓展规划是什么样的?

答:在消费者业务(TO C)上,公司旗下的 Lexar(雷克沙)作为全球排名前列的消费类存储品牌,未来将继续承载着公司开拓海内外个人消费者市场的责任,通过不断提升品牌影响力、丰富产品矩阵,以及占领年轻用户群体认知等方式,进一步做强做大。在行业市场业务(TO B)上,公司仍将通过提供优质的各类存储器产品以及优秀产品服务,在公司良好的海外市场形象基础之上,进一步拓展海外大客户,持续提升海外市场份额。

问:公司未来在巴西市场的规划?

答:一方面,从中短期来看,巴西政府目前正在推行相关集成电路扶持计划,有助于公司在巴西市场的拓展。公司在巴西市场的发展稳定后,未来将积极考虑部署更多产能。另一方面,从中长期来看,收购 SMRT 巴西在一定程度上能够增强公司供应链的韧性,有助于公司构建更加健康和多元化的全球业务布局。

江波龙(301308)主营业务:半导体存储应用产品的研发、设计与销售,主要从事Flash及DRAM存储器的研发、设计和销售。

江波龙2023一季报显示,公司主营收入14.82亿元,同比下降36.42%;归母净利润-2.81亿元,同比下降273.01%;扣非净利润-2.83亿元,同比下降269.43%;负债率25.24%,投资收益77.44万元,财务费用1879.91万元,毛利率1.27%。

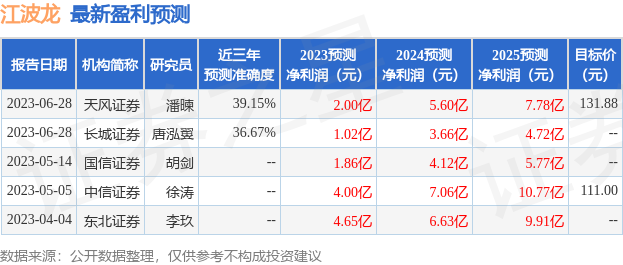

该股最近90天内共有5家机构给出评级,买入评级2家,增持评级3家;过去90天内机构目标均价为131.88。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出5087.67万,融资余额减少;融券净流出7316.98万,融券余额减少。根据近五年财报数据,估值分析工具显示,江波龙(301308)行业内竞争力的护城河优秀,盈利能力一般,营收成长性较差。财务可能有隐忧,须重点关注的财务指标包括:应收账款/利润率、应收账款/利润率近3年增幅、经营现金流/利润率。该股好公司指标2.5星,好价格指标1星,综合指标1.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。