炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

7月15日,欣旺达(15.900, -0.24, -1.49%)(300207.SZ)发布公告称,公司拟将旗下欣旺达动力科技股份有限公司(下称“欣旺达动力”)分拆至创业板上市。公司在公告中指出,通过本次分拆,欣旺达动力作为公司独立的新能源汽车动力电池研发、生产和销售的平台将实现独立上市,并通过上市融资增强资金实力,提升新能源汽车动力电池业务的盈利能力和综合竞争力。

新能源企业分拆动力电池业务上市,早已不是新鲜事。在欣旺达之前,长城汽车(25.330, -0.16, -0.63%)(601633.SH)、力神电池、赣锋锂业(59.770, -0.33, -0.55%)(002460.SZ)、比亚迪(264.830, -0.65, -0.24%)(002594.SZ)等上市公司都已开始推进相关分拆工作。

以消费电子起家的欣旺达,目前已有消费类电池、动力电池以及储能系统类三大主业。其中,景气度最高、历经多轮高调扩张的动力电池业务,承载了欣旺达成长为龙头的希望。7月16日,欣旺达发出了《投资者关系活动记录表》,介绍了分拆业务后欣旺达的前景、分拆的细节和进度,但二级市场似乎对欣旺达分拆动力电池业务上市的动作并不“买单”。7月17日,欣旺达报收16.10元/股,跌1.83%。

就分拆上市等问题,时代周报致电欣旺达董秘办。“分拆动力电池业务,最主要是缓解我们资金上的压力以及改善财务结构。”欣旺达董秘办相关工作人员说,“将动力电池业务分拆后,投资者在选择上可以更专一些,如果都在上市公司主体内,估值上会互相拖累。”

锂电业务估值高于母公司市值

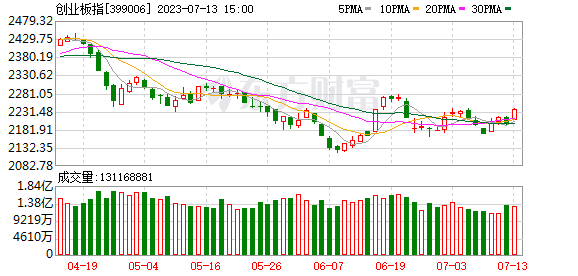

过去两年,欣旺达的市值从超1000亿元缩水到300亿元。

同花顺(165.100, -1.26, -0.76%)iFind显示,2021年11月10日,欣旺达股价达到顶峰54.93元/股,对应总市值1022亿元。随后,锂电池资本市场表现下行,从宁德时代(219.500, -6.00, -2.66%)(300750.SZ)到欣旺达在内的锂电企业股价震荡。截至2023年7月19日,欣旺达报收15.90元/股,总市值约296亿元。

一位早期跟踪过欣旺达的投资人士告诉时代周报记者:“和公司聊过一次,感觉公司战略不行,对动力电池业务不够坚定,反而定增搞消费电池。”

2023年3月,欣旺达抛出定增方案,拟募资总额不超过48亿元,主要投向SiP系统封测项目、高性能消费类圆柱锂电项目和补充流动资金。截至2023年一季度末,欣旺达的货币资金余额为218.09亿元。对此,有投资者质疑,账面上躺着两百多亿的欣旺达为何还要定增,这是否存在过度融资的情况?

关于定增方案,欣旺达在回复审核问询函的公告中,明确指出了公司的资金需求。公告显示,截至最近一报告期末,公司预计资金需求为“消费类电池、储能及其他业务板块建设项目:19.30亿元”,“电动汽车电池板块建设项目:167.31亿元”。可见,相比起消费电子近20亿元的资金需求,动力电池业务资金需求超百亿元,高于前者,资金需求量大。

2018年至2021年间,欣旺达在4年时间内完成了2次定增,对应股价分别是9.90元/股和41.90元/股。

此外,欣旺达动力也频繁融资。6月21日,欣旺达发布公告称,欣旺达动力获得8家企业共16.5亿元增资,认购4.33亿元新增注册资本,对应4.64%股权。这意味着,欣旺达动力在6年内完成了5轮合计超百亿元融资,50多家机构合力将欣旺达动力的估值提高至355亿元,超过了母公司的市值。

有观点认为,分拆上市有利于公司业务发展,但分拆后的表现尤为关键。

“上市公司分拆业务上市后,新公司可以独立融资,资金层面肯定是有较大积极作用的。而公司业务分拆后,一般各业务的自主独立性会更强,更容易激发公司团队的积极性和活力。”弘扬投资管理有限公司董事长余少波对时代周报记者说。

他进一步解释,从财务角度看,分拆上市只要原公司仍为控股股东,则可以继续合并报表。对于原上市公司来说,是否产生正面影响主要在于分拆出去的公司经营情况能否迅速增长。“若分拆后业绩增速超预期,对原公司肯定是有正面影响,反之若表现平平,还会影响到原公司股价和估值。”

扭亏为盈,尚未确定

根据权威机构SNE Research数据,2023年一季度,欣旺达动力电池装机量排名全球第10。欣旺达在2022年以前并未进入全球前十,2022年排名全球第9。

欣旺达在分拆公告中表示,在全球汽车产业电动化的浪潮下,动力电池市场未来仍有数倍的增长空间,GGII预计,2025年全球动力电池出货量将达到1550GWh,2030年有望达到3000GWh。

但欣旺达动力却还未走出亏损困境。2022年财报显示,欣旺达动力电池业务实现营业收入126.87亿元,同比增长332.56%;毛利率为10.28%,相较2021年-0.87%的毛利率已实现回正,但仍低于行业13%的平均水平。从分拆上市的主体看,欣旺达动力依然处于亏损状态,净利润为亏损4.05亿元。

“动力电池业务现在仍处于阶段性盈利状态,并没有确定性的扭亏为盈。”前述董秘办相关工作人员说。

长城国瑞证券研报指出,随着原材料价格恢复正常,动力电池业务逐步规模生产、良率提升,成本压力有望进一步下降,进而推动公司盈利能力的修复。2022年,公司在客户东风日产、吉利、上汽通用五菱、广汽混动车型配套数量攀升带动下,HEV乘用车电池装机量达到87MWh,较2021年同期增幅高达近54倍,位列国内第三。

有市场观点认为,欣旺达作为同时拥有消费类和动力类电池业务的企业,分拆上市或为如珠海冠宇(20.770, -0.62, -2.90%)等同类型公司提供了一条可参考的融资路径。

时代周报了解到,欣旺达在动力电池业务上集合了从锂电池、钠离子电池到固态电池几乎所有的动力电池技术分支。欣旺达在多条技术路线上布局成功后,或可对动力电池业务估值有着较大的加持。

“公司目前已具备/储备的先进固态电池技术,包括高镍正极和硅基负极/锂金属负极的硫化物全固态电池以及新型锂硫固态电池。公司钠离子电池的开发也正在按照预期进行。”欣旺达在财报中表示。

于清教表示,未来的能源结构和动力需求一定是多样化的,锂电池作为主流技术路线,目前还未看到被其他电池技术颠覆的可能性。“作为下一代电池,钠电池及固态电池是极具发展前景的路线之一,不少企业都有相关技术储备,但距离大规模量产还需经历较长时间的爬坡,供应链也需要时间培育。”

值得注意的是,产能过剩一直是锂电行业的核心话题之一。

中国科学院院士欧阳明高曾在2022中国电动汽车百人会论坛上表达对产能过剩的担忧。他认为,基于产业投资信息预测,我国电池产能在2023年可能达到1500GWh,2025年可能达到3000GWh,预计2025年会出现电池产能过剩。

熟悉动力电池行业的于清教则认为,新能源汽车及动力电池领域的确存在产能过剩问题,但这种过剩是结构性、周期性、局部性的过剩,如今年一季度行业去库存出现过剩,二季度需求就开始恢复。

在产能几乎等同于竞争力的市场格局下,欣旺达分拆动力电池业务上市,或许也有着扩产的考虑。

欣旺达副总裁梁锐曾做过预测,“未来动力电池行业会进一步向头部集中,国内只剩下五六家,欣旺达的目标是进入前三。”

2022年,欣旺达以253.2%的同比增速位列当年全球动力电池装机量TOP10企业榜首。根据公司的产能规划,到2025年前,动力电池规划产能达175.3GWh以上,对应目标是国内动力电池企业第三位。

分拆上市,或是欣旺达迈向前三的第一步。

本网站上的内容(包括但不限于文字、图片及音视频),除转载外,均为时代在线版权所有,未经书面协议授权,禁止转载、链接、转贴或以其他 方式使用。违反上述声明者,本网将追究其相关法律责任。如其他媒体、网站或个人转载使用,请联系本网站丁先生:news@time-weekly.com