2023年7月19日科新机电(300092)发布公告称公司于2023年7月16日接受机构调研,Golden Nest CapitalZhanAobo、北京凯斯博投资管理有限公司林晓文、太平洋资管王晶、泰康资产陈增博、天津进源资产管理有限公司辛宏波、通用技术创业投资有限公司侯锐骁、悟源资本吕志东、溪牛投资管理(北京)有限公司赵志伟、相聚资本叶善庭、新疆前海联合基金管理有限公司胡毅发、兴合基金管理有限公司梁辰星、永赢基金于航、北京橡果资产管理有限公司魏鑫、友邦资产周广山、源乘投资私募机构部刘小瑛、远信投资赵巍华、云禧基金李伟杰、长城财富保险资产管理股份有限公司胡纪元、长沙高新炜德基金管理有限公司黄浩、招银理财有限责任公司姚思劼 张驰、哲云投资戚晨智、浙商证券股份有限公司自营部许运凯、郑州云杉投资管理有限公司李晟、博大科技金融控股有限公司王钟杨、中国人保资产管理有限公司利铮、中国人寿养老保险股份有限公司刘崇武、中国人寿资产管理有限公司和川、中加基金管理有限公司苗超、中金公司郭威秀 张琮翎、中泰证券股份有限公司自营部袁晓昀、中信建投证券(资管)柳强、中信资产管理有限公司陈先达、中邮创业基金管理股份有限公司沈路遥、博道基金管理有限公司刘俊、渤海人寿保险股份有限公司王新亮、财通基金管理有限公司翁嘉敏、财通证券资产管理有限公司陈建新、财信吉祥人寿股份有限公司袁子扬、承珞(上海)投资管理中心(有限合伙)张国栋、创富兆业私募机构部崔华钦 马国庆、King Tower Asset Management Co LtdWise LYU、纯达资产曾海、登程资产于骏晨、鼎萨投资张王品、东北证券于吉翠、东方证券(自营)王树娟、东吴证券自营部彭翔远、度势投资顾宝成、复通私募投资基金余音、富国基金于渤、富国基金管理有限公司王佳晨、MAY FLOWER张伟峰、歌斐资产管理有限公司周雨晖、工银国际控股有限公司吴亚雯、光大保德信李心宇、广东正圆私募基金管理有限公司张萍、广州创钰投资管理有限公司唐小皓、国海资管李倩倩、国信证券香港邱琳、国信资管吴文成、海南私募拓璞基金管理有限公司王亚飞、合远基金庄焱、TX Capital (HK) LimitedRyan MA、恒华投资何柏挺、恒识投资杜亮、横琴人寿保险有限公司郭雅绮、鸿运私募基金管理(海南)有限公司舒殷、华安基金崔莹、华宝基金刘娇、华富基金朱程辉、华润元大基金哈含章、华润元大基金管理有限公司哈晗章、华泰保兴基金管理有限公司丁轶凡、安信证券邱钰淇、华西证券(自营)马行川、华夏基金艾邦妮、华章投资黎元昊 赖佳龙、汇泉基金管理有限公司周晓东、汇添富基金管理股份有限公司李泽壹、汇添富基金管理有限公司陈潇扬、惠升基金黄竞、嘉实基金管理有限公司卜宁、建信基金管理有限责任公司林亮宏、江苏瑞华投资控股集团有限公司张小兵、安信证券股份有限公司郭倩倩 辛泽熙、江西彼得明奇资产管理有限公司陈颖、泾溪投资私募机构部邬丹妮、聚隆投资方炯升、开源证券(券商自营)王洁、开源证券股份有限公司薛涛 陈明、开源证券研究所洪辰 熊亚威 张健、凯石基金管理有限公司林之、康瑞通投资余康、摩旗投资沈梦杰、磐厚动量孟庆锋、宝盈基金侯嘉敏、鹏扬基金管理有限公司徐超、平安基金管理有限公司黄维 张荫先、前海联合彭波、勤辰私募机构部刘志来、青岛金光紫金创业投资管理有限公司雷静、趣时资产私募机构部施桐、融通基金孙卫党、山证国际资产管理有限公司章海默、上国投(T-0204)-重阳 5 期陈心、上海冰河资产管理有限公司刘春茂、宝盈基金管理有限公司李巍宇、上海理臻投资管理有限公司朱裕君、上海天猊投资曹国军、上海潼骁投资发展中心(有限合伙)王喆、上海途灵资产管理有限公司赵梓峰、上海玄一投资管理有限公司刘冰、尚雅投资吕贺庆、深圳宏鼎财富管理有限公司李小斌 梁卫东、深圳茂源财富管理有限公司钟华、深圳前海大千华严投资有限公司尹川、深圳前海华杉投资管理有限公司田星、北京鸿道投资研究部张家铭、深圳前海旭鑫资产管理有限公司李凌飞、深圳市明达资产管理有限公司黄俊杰、深圳市尚诚资产管理有限责任公司黄向前、深圳市尚城资产有限责任公司杜新正、深圳市亚派成长投资管理有限公司冯桂忠、深圳市正向投资管理有限公司-正向永金一号私募证券投资基金李玉铜、深圳望正资产管理有限公司旷斌、深圳中天汇富基金管理有限公司许高飞、生命保险资产管理有限公司何佳天、石锋资产高鹤翔参与。

具体内容如下:

问:请公司上半年净利率稳步升,未来将达到什么样的水平?

答:净利润率和毛利率不建议用高低评判经营效果好坏,如果公司特材产品增多,相应的原材料价格比较高,相关单位增值额可能会高,但净利润率可能会相对低。另一方面,公司通过内部优化和规模化,如果同样材质情况下技术难度增加,毛利率、净利率都会提高,因此净利率的变化要看多方面综合情况。公司目标是提高公司的增值空间和利润增长额,提高每股收益率。

问:请截止目前,公司在手订单的结构如何?

答:截至目前,公司在手订单充足,为未来业绩做好有利支撑。目前在手订单中新能源高端装备(光伏、核电、石化能源清洁化)占比约为 30%以上,天然气化工占比约为 30%以上,石油炼化占比约为 20%以上,其他占比约为 7%-8%。

问:截至目前,公司新接订单情况如何?

答:2023年公司新接订单继续保持稳定增长。新接订单中,天然气化工和石油炼化占比多,其中石油炼化方面的订单很多来自大型老客户,老客户对公司的技术能力和持续服务能力十分认可和信赖。

问:原材料方面,公司哪些产品用特材增加比较多?原材料成本方面,从去年到今年的价格变化如何?

答:目前阶段,公司承制的尿素合成塔,反应器、一级换热器、开孔加热器、循环冷却器、全冷凝反应器、蒸汽冷却器等产品用特材比较多,高端换热器和反应器两者的特材用量占比相对更大。今年以来原材料价格不断波动,但总体有所下降,目前全国钢材阶段性整体过剩,公司持续逆势增长订单多,公司与供应商会提前锁定价格,材料成本对公司业绩影响有限。

问:天然气化工、煤炭清洁化业务增长较快是不是因为行业景气度较高?公司在行业里是否有一定优势才能拿到更多订单?

答:与行业景气度有一定关联,但每个公司的综合竞争力还是很重要。国内大大小小的压力容器厂有上万家,低端市场竞争非常激烈,中高端需要看公司品牌度、业绩、能力、技术沉淀等等。在投标阶段,客户需要看公司历史项目情况,考察有没有做过更高压、耐腐蚀、耐温变等相关的项目。经过多年积累,公司在技术实力、营销服务能力、资金实力等各方面都均有较强竞争力,凭借为客户提供优质的产品和服务,赢得了更多客户的信赖,所以能取得良好的营销订货。

问:公司有很多核心设备,公司如果做首台套设备,参与契机是什么?

答:能够承制首台套的机会很难得,下游客户认为公司技术实力达到要求才会让公司做。同时如果新的领域一旦开启就打开了更广阔的市场,所以公司不太在乎刚开始的盈亏,最主要是要有业绩以及积累相应技术能力,这样未来才可以获得更多客户认可,为未来打开市场空间。

问:请公司没有做过的装备,为什么比已经做过装备的研发周期会较短?

答:不同项目的产品不一样。以公司承制的气化炉为例,为煤化工清洁化利用领域的相关装置市场开拓带来更广泛的空间,当前阶段来看,实现了首台套交付最短的记录,客户也很满意。

问:这两年化工行业不错,未来两年化工行业需求端会出现波动吗?

答:公司产品的下游应有领域比较宽,应用于多个细分领域,同时所处行业也有行业壁垒(如核电资质要求等),即使某一领域有波动,公司也会在其他领域发力,努力确保营销订单的稳定增长。

问:请对未来公司产品的毛利率进行展望。

答:公司产品毛利率和产品结构、产品材质需求有关,根据目前得在手订单情况,公司将不断加强产品结构及技术增值附加值的优化,驱动产品毛利率和净利润空间继续向好。

问:请氢能进展情况如何?

答:绿色能源是国家鼓励发展的方向,对此公司十分重视,目前公司正在有序推进的研发项目有固态储氢工程技术、静态氢压缩机开发、固体(低压)储氢加氢等。目前氢能市场没有成熟的制储运,预计未来氢能是终极能源,需求量较大;从目前阶段来讲,公司认为当前工业需求量大于交通需求量,因此需要相应设备来对氢进行制、储、运,这和公司业务相关性强,公司将积极推行相关工作。

科新机电(300092)主营业务:三类压力容器产品的设计、制造、安装、销售以及民用核安全机械设备制造。

科新机电2023一季报显示,公司主营收入3.88亿元,同比上升44.06%;归母净利润4533.81万元,同比上升34.28%;扣非净利润4445.82万元,同比上升33.91%;负债率39.62%,投资收益-9.88万元,财务费用-75.87万元,毛利率21.88%。

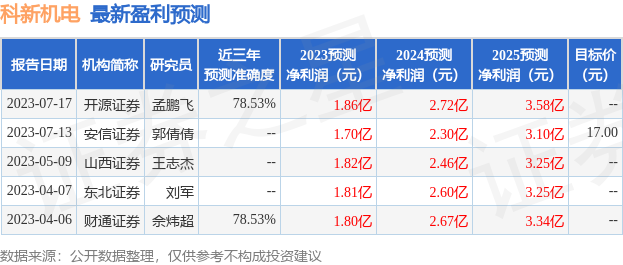

该股最近90天内共有4家机构给出评级,买入评级2家,增持评级2家;过去90天内机构目标均价为17.0。

以下是详细的盈利预测信息:

根据近五年财报数据,估值分析工具显示,科新机电(300092)行业内竞争力的护城河较差,盈利能力一般,营收成长性优秀。财务相对健康,须关注的财务指标包括:应收账款/利润率。该股好公司指标3星,好价格指标3星,综合指标3星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。