2023年7月12日华明装备(002270)发布公告称公司于2023年7月10日接受机构调研,嘉实基金吴悠 陈黎明、泰康基金金宏伟 王琦 张欣星 张永兴 徐占杰 庄珺涵 刘宁 杨冬冬 林崇平 姜朔 李帛洋、东吴证券曾朵红 滕飞 司鑫尧、中信保诚孙浩中、金建投资张宇滨、中信建投郑博元 雷云泽、太平养老张浩、勤辰资产赵乃凡、太保资产恽敏参与。

具体内容如下:

问:公司客户中网内外的客户占比情况?

答:在 2021年以前,电网内和电网外的客户占比大约在 11的水平,2021年至今工业用户和新能源客户在不断增长,网外客户占比开始高于网内客户,未来也不排除电网内客户占比会反超的情况。

问:变压器的招标到转化为订单的情况?

答:具体要看变压器厂的排产情况,有些项目也要看具体的施工进展,通常会有一定时间的滞后。电网的项目有些转化时间可能会超过两年。

问:公司 500kV 以上市场的市占率?

答:在中国市场,公司是分接开关行业的龙头企业,但是公司的产品主要集中在 35kV-220kV 的市场范围,在 500kV 及以上市场公司本身的市占率还较低,尤其在特高压的线路上,目前公司只有两台产品正在运行。因此在这一市场公司存在较大的存量替代进口的空间,我们相信未来随着特高压市场突破,将有利于公司在国内 500kV以上市场的突破。

问:我们不断增长的动力来自于哪里,是来源于新能源的增长,还是网内投资的增长?

答:首先,公司所处的行业本身有一个长期自然增长率,只要经济规模在增长,社会总用电量在增加,电力设备投资一定会长期保持稳定的自然增速,通常是 GDP增速的 1.5倍左右。其次,除了自然增速以外,我在每个产业周期也会叠加额外增速只是在经济发展的不同阶段会有不同的侧重点,例如现在增速比较明显的是这一轮新能源投资带来了大量的需求,同时这种需求又会影响到电网和配套的各行各业。历史上,我们也经历过不同的产业周期,例如 08年的大基建,后面的高铁建设高峰期等等,这些某一个时期产业周期会带来新的需求。另外,公司在国内 500kV及以上市场本身的市占率较低,存在一个存量替代进口的空间。而海外我们还有巨大的市场公司需要去争取。 公司 2015年上市的时候我们已经是一家发展了 20多年的企业了,至今 8年的时间公司电力设备的销售额一直在提升,我们相信未来公司还将继续成长。

问:特高压市场情况及未来的预期?

答:特高压本身单条线的价值量并不是特别大,特别在交流的线路反而配套的设备总量有可能会大于这一条线本身的价值总量。公司目前已经有两台特高压产品挂网,但是最终要实现国产化替代还需要一段时间,下一步最主要的任务还是完成国产产品的批量应用,最后才是通过竞争实现替代。

问:公司在分接开关中的竞争优势?

答:分接开关的市场总量虽小,但技术难度大,安全性要求高为了做好分接开关产品,需要上千个零件和更多的生产工艺来配套,因此采用了全产业链的生产模式,直接从铜粉、锡粉、钢锭、铝锭开始,做到最后的产成品,可以保证产品的质量,降低产品成本。另外公司一直在做产品技术和产品结构等方面的更新和迭代,不断提升公司产品的安全性和稳定性,同时公司会通过技术的改进持续提升公司的产品竞争力和盈利能力。

问:目前产能方面是否存在压力?

答:最近几年公司也一直在对遵义生产基地的产能进行升级以及对其产业链的布局进行了完善。目前产能有足够的弹性。

问:未来对遵义地区的产业布局安排?

答:在收购长征后,由于遵义基地具备距离主要客户的运输半径小、运输成本低、人力资源较为丰富等方面的优势,生产成本对比上海基地的生产成本偏低,因此公司一直在对遵义基地的产业链进行相应的配套和完善,也会考虑把部分生产工艺和产能转移到遵义地区。我们未来对两大生产基地的定位,上海基地主要以高附加值新产品、特高压、海外市场拓展等为主,其他的产能可能会放到遵义基地;遵义基地未来定位将以通用型产品制造和产品销售为主。

问:最终用户对公司产品的话语权情况?

答:分接开关作为变压器的核心部件之一,最终客户一般在压器的招标过程中会直接或间接的有技术规范和指标等方面的要求,可能会具体到品牌、型号等技术规范等。在选用具体分接开关时,很多最终客户有较强的话语权。

问:公司在国内有哪些竞争对手?

答:国内没有成规模的竞争对手,主要竞争对手还是国外对手。

问:关于工程业务和数控业务未来的规划?

答:工程业务方面,公司还是会寻找优质的高毛利项目,适当开展一些工程业务,这在给公司带来一定利润的同时,也可以与现有的分接开关业务产生协同效应。数控业务方面,我们的重点布局方向是数控业务的新产品开发上,以此提高数控业务的竞争力,但是短期内对公司整体营收和利润不会构成重大影响。

问:原材料价格波动的影响?

答:首先公司的产品规格型号种类繁多,因此单一零部件的用量较小,其次公司产品采用全产业链的模式组织生产,生产从铜粉、锡粉、钢锭、铝锭等原材料开始,做到最后的产成品,采购原材料后的加工环节大多是公司自主完成,所以每一个加工环节的技术附加值都留在公司体内。因此单一原材料的价格波动虽然对成本有影响,但影响较小,公司还会通过保持研发和新产品更新迭代可以弥补原材料价格波动的影响。

问:海外市场的发展战略?

答:海外市场虽然空间更大,但是海外业务客户比较分散。分接开关市场本身不是一个靠烧钱来打开的,因此业务开展难度较大。未来从长期转型的角度上来讲,公司会通过搭建新的本地化的团队去开拓新的海外市场,对海外市场会是循序渐进的进行投入。公司现在策略还是希望通过自身的布局一步一个脚印逐步提高市场占有率,从个别优势市场出发逐步的打开市场。

问:公司现金流这么充裕,有没有并购的计划?

答:通过并购的方式扩张业务是所有上市公司的必修课,公司每年考察的企业也会有很多,但是由于公司筛选项目所关注的重点更偏向于项目本身的盈利能力和现金流,所以想要找到合适的项目不会很容易。未来如果有合适的并购项目,公司会按要求履行相关披露义务。并购始终是外部力量,并购最终的成功与否还是取决于公司自身的内功修养,公司首先还是会立足于做好现在的主营业务。

问:公司特高压产品与竞争对手的差距?

答:从技术和制造能力上来说,公司不会比海外的竞争对手有明显劣势和差距,本身分接开关产品对安全性要求比较高,其又是特高压领域关键核心设备,也涉及到国家安全层面的问题,因此我们需要自主掌握关键核心设备的技术。华明的发展本身是一个不断实现进口替代的过程,从基础电压等级不断覆盖到现在的特高压,一旦我们能够替代进口产品,我们会形成自己的竞争优势。

华明装备(002270)主营业务:1.电力设备—变压器分接开关的研发、生产、销售和全生命周期的运维检修;2.电力工程—新能源电站的承包、设计施工和运维;3.数控设备—成套数控设备的研发、生产和销售。

华明装备2023一季报显示,公司主营收入4.12亿元,同比上升28.66%;归母净利润1.18亿元,同比上升78.48%;扣非净利润1.02亿元,同比上升56.55%;负债率22.23%,投资收益50.52万元,财务费用394.66万元,毛利率51.45%。

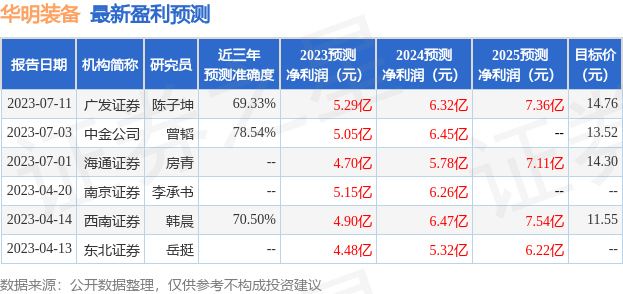

该股最近90天内共有4家机构给出评级,买入评级4家;过去90天内机构目标均价为13.45。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流入3613.01万,融资余额增加;融券净流入65.93万,融券余额增加。根据近五年财报数据,估值分析工具显示,华明装备(002270)行业内竞争力的护城河一般,盈利能力一般,营收成长性一般。财务相对健康,须关注的财务指标包括:应收账款/利润率。该股好公司指标3星,好价格指标2.5星,综合指标2.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。