2023年7月11日博杰股份(002975)发布公告称公司于2023年7月4日接受机构调研,Hao Advisors Management Limitedroy、建信信托程亦涵 余雷、鹿城农商毛羽、南华基金蔡峰、浦银安盛基金柯文章、厦门金恒宇林勋、上海远策李超、太平基金徐乾亮、泰康资产闵锐、西部利得基金温震宇、新华人寿鄢梓遥、北京宏道投资丁开盛、新华资产王若楠、永赢基金卢丽阳、招商证券资产李龙峰、浙商资产李育 刘玮奇、正圆投资黄志豪、中国北方阚文童、中信建投田雨侬 顾韡 赖昕 于骏晨 龙华明 黄耀贵、中信建投(国际)于沭阳、淄博卓毅私募赵秦、东方基金李金龙 杨贵宾、东方证券资产周云、方正证券周小锋、丰琰投资吴广、国泰君安张骥、汇添富基金李泽昱、嘉实基金张鑫荔参与。

具体内容如下:

问:近几年消费电子景气度下滑,未来公司的战略规划是什么?

答:消费电子业务是公司技术能力及客户资源的积淀所在,公司在消费电子领域会继续深入挖掘客户需求,不断技术革新和演变,跟随客户成长。除了在原有电学、射频、声学的持续研发,在光学和视觉领域也在进行新技术的研发和开拓,今年公司 3C 视觉检测设备迎来小放量,2023 年订单需求明显增加。目前公司 3C 整线设备的研发、工艺能力也在突破。2022 年向客户提供整线设备,单体价值 3000-4000 万的规模,这种交钥匙一揽子工程预计将是未来趋势,可以为客户节省劳动力用工 95%以上。整线业务预计未来能带来新的机会点和成为新突破的领域。

问:第一增长曲线和第二增长曲线里面,今年能够实现收入贡献的产品都有哪些,对应哪些下游以及收入贡献的规模?各类业务收入占比会有什么变化么?

答:3C、服务器和新能源汽车今年都会有收入贡献,从占比上看,预计服务器和新能源汽车会有比较多的增长量,3C 预计是稳定的状态。MLCC 和半导体也会有一些新的增长,但是占比还是比较小。3C 预计占 50-60%,服务器占比可能会有所提高,然后是新能源汽车,而半导体是从 0 到 1 的突破。MLCC 由于下游市场的需求影响,占比情况变化不会太大。

问:公司是第一个能突破 MLCC 设备海外垄断的,公司的产品竞争优势是什么?MLCC 的市场空间有多大,需求大概什么时候恢复?MLCC 设备的新产品品类预计什么时候落地?

答:MLCC 设备对精度要求非常高,公司产品在技术上可以实现精度、自动化、一致性、稳定性等要素要求。公司能突破垄断主要取决于公司的基因,研发投入和技术沉淀上比较强,能吸引真正沉下心做产品研发的工程师和技术人员,持续实现技术突破。另外公司也从日韩寻找领域相关专家来提供技术指导。MLCC 设备每年预计有 100 多亿市场空间,包含新增产量需求,旧设备的更新换代需求。目前公司已做的四款设备占制程价值量半数以上,并且公司也在进一步研发其他核心的工艺设备。随着四款设备都投向市场以后,高速测试机和叠层机新设备价值量是视觉检测设备 4-5 倍的水平,业务空间非常大。MLCC需求恢复,从国内 MLCC 厂家来看,他们的库存已经去差不多了,稼动率恢复到 70%,再过几个月可能 90%以上,公司也在关注国内厂家一些新建产能的计划。公司的高速测试机和叠层机属于国内设备绝对的龙头,参数上对标进口设备能打平甚至超越,技术能力也经过客户认证测试。新品研发一般都要 2-3 年度周期,现在主要是推广高速测试机和叠层机,目前样机和二代机已出,在等待下游需求的恢复。

问:公司的服务器业务主要是 AI 服务器还是传统服务器?英伟达今年贡献的收入估计能有多少?

答:服务器业务是从 2020 年开始发力,当时对于整个服务器的产业而言,是云服务器大爆发时期,2020 年-2022 年每年都有 70%以上的增速。就下游服务器产品结构来说,I 服务器在整个行业的占比不到 10%。公司是 2022年开始和英伟达接触,预计今年可实现一两千万。但是公司会看到与英伟达合作的潜力。因为对于美国这些公司而言,他们急需寻找在备测试能力和供应自动化设备能力的合格供应商。而公司在该领域经过十几年的发展,已经成为该领域具备全球领先地位的企业,这也是客户选择公司合作的一个重要原因。

问:划片机预计能给公司带来收入体量有多少?划片机和 Disco 相比,稳定性、一致性、性能参数上的表现是怎样的?公司产品价格优势如何?是否有意向客户或者订单?

答:划片机是一个非常标准化的设备,半导体划片每年全球有 120 亿的市场规模,中国占全球 25%的市场份额。划片机除了可应用于半导体,下游应用领域比较宽泛,包括 miniled、micro led、医疗器械等的切割需求,市场规模看好。整个半导体划片机市场被 disco 垄断的,国内厂家不到 5%的市场份额。随着日本半导体设备的禁运,国内设备的市场空间和机会会逐渐释放。公司目标是做到国内划片机市场的行业领先地位。划片机领域,公司在精确度上和 Disco 基本追持平,精细度都能达到 1.5-2 微米之间。良率和 Disco 会有一些偏差,目前公司正寻找日韩在半导体领域的专家进行技术拆解进一步提升设备参数。公司划片机售价大概是 1/2 到2/3,但毛利率也可以做到 50%以上。划片机已实现订单,今年会先瞄准国内半导体龙头做大客户突破,通过大客户突破来形成市场影响力。另外还有一部分订单是原来团队积累的泛半导体领域客户。对于国内设备来说,相较于 disco 的优势,一个是国内设备能较好响应客户需求,比如技术上调整、交付的及时性。另一个是供应链安全方面,比如划片机用的刀片,可能 disco 会进行禁运,刀片作为耗材如果无法采购,会影响下游制造方的供应链安全。另外国内设备相对进口设备有价格优势。

问:今年二季度,下游需求的情况怎样?

答:二季度来看,环比一季度是有明显改善的,但是需求和市场复苏还是有压力。现在策略是除了关注国内市场外还会关注新兴市场比如墨西哥、越南市场的机会。公司为了响应客户需求,也在探讨在美国建设一个研发能力和初试线的能力去响应 T 客户和英伟达的需求,如果进展比较顺利,会能看到有比较大的业务机会。

问:海外市场拓展进行到哪一步了?

答:墨西哥和越南已经在 2022 年有工厂落地了,有小规模的投资运行。现在正推进 10、11月能在美国落地研发和初试线能力。

博杰股份(002975)主营业务:工业自动化设备与配件的研发、生产、销售及相关技术服务。

博杰股份2023一季报显示,公司主营收入1.94亿元,同比下降25.97%;归母净利润-1055.26万元,同比下降122.92%;扣非净利润-1206.48万元,同比下降135.86%;负债率30.98%,投资收益131.46万元,财务费用871.7万元,毛利率47.46%。

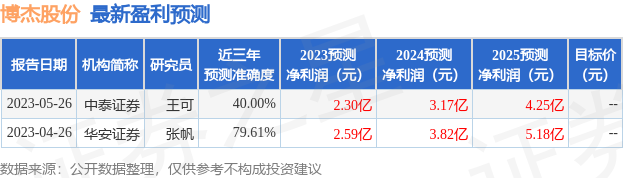

该股最近90天内共有3家机构给出评级,买入评级2家,增持评级1家。

以下是详细的盈利预测信息:

根据近五年财报数据,估值分析工具显示,博杰股份(002975)行业内竞争力的护城河一般,盈利能力优秀,营收成长性良好。财务可能有隐忧,须重点关注的财务指标包括:应收账款/利润率、应收账款/利润率近3年增幅、经营现金流/利润率。该股好公司指标3星,好价格指标3星,综合指标3星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。