A股三大指数今日走势分化,沪指涨0.08%,收报3197.76点;深证成指跌0.60%,收报10708.82点;创业板指跌1.61%,收报2129.90点,三连阴续创今年以来新低。市场成交额萎缩,今日仅有8145亿元,北向资金今日净买入25.11亿元。

行业板块涨多跌少,旅游酒店、文化传媒、通信服务、互联网服务、教育、铁路公路板块涨幅居前;风电设备、能源金属、光伏设备、电源设备、电池、汽车整车板块跌幅居前。

个股方面,上涨股票数量超过2700只。AI概念股逆势活跃,数据方向领涨,金桥信息、久远银海、德生科技等涨停;CPO概念股再度大涨,东田微20CM涨停,华工科技、铭普光磁涨停;英伟达概念股表现活跃,鸿博股份涨停再创新高,奥士康、亿道信息涨停;传媒股午后走强,南方传媒、新华网、上海电影等多股涨停。旅游股展开反弹,九华旅游、三特索道涨停。下跌方面,锂电池等新能源赛道股集体调整,德方纳米跌超6%,宁德时代跌超5%。

北向资金净流入25.11亿元

北向资金今日净流入,截至收盘,沪股通净流入16.77亿元,深股通净流入8.34亿元,合计净流入25.11亿元。

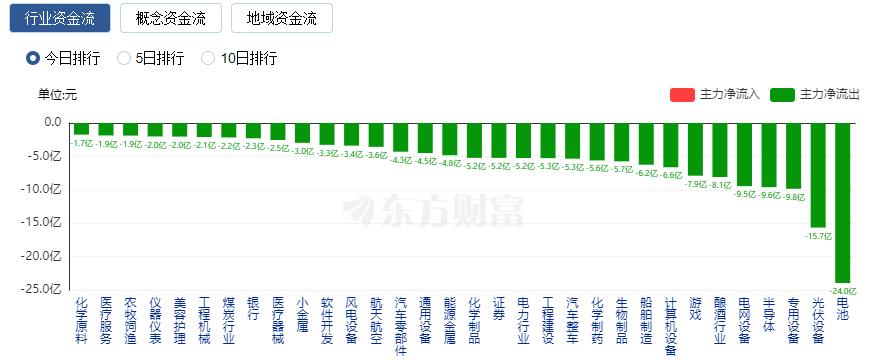

行业资金流向:12.89亿净流入文化传媒

行业资金方面,截至收盘,文化传媒、电子元件、光学光电子等净流入排名靠前,其中文化传媒净流入12.89亿元。

净流出方面,电池、光伏设备、专用设备等净流出排名靠前,其中电池净流出23.96亿元。

今日要闻

存款利率即将再降?银行:在等通知 3年期定存仍有3%以上产品

6月6日,市场有消息称,国有大行即将再度下调定期存款利率。新京报贝壳财经记者从多家银行处了解到,目前银行暂时还未下调,3年定期存款仍有利率在3%以上的产品。不过,多家银行工作人员告诉记者,近期确实可能下调定存利率,目前处于“等通知”的状态。

摩根士丹利:下调宁德时代评级至低配 下调目标价至180元

摩根士丹利称,看到电池材料公司的利润率逆风大部分已被股价反应,但宁德时代可能在市场份额和利润率方面面临的风险在增加,将公司评级从同等权重下调至低配。分析师Jack Lu等在报告中指出,预计短期电池产能依然过剩,使得价格战不可避免,今年下半年二线电池制造商可能会采用更加激进的价格战略以获得市场份额,将宁德时代目标价下调约16%至180元。

多家美媒密集放风:布林肯将在几周内访华 期待恢复中美高层沟通

当地时间6日,美国全国广播公司、美国有线电视新闻网、彭博社等多家美媒援引消息人士的说法报道称,美国国务卿布林肯将在“未来几周”内开始对中国的访问。彭博社称,尽管中美关系紧张,但美国期待与中国恢复高级别接触。

证券日报头版:公募基金请为市场注入更多信心

证券日报文章称,公募基金既是重要的机构投资者,也是居民理财的重要渠道,在资本市场稳健发展中发挥着重要作用。近年来,国内经济金融环境不断优化,资本市场改革持续推进,公募基金行业呈现良好发展态势。在新形势下,公募基金应该主动创新求变,开发出契合经济转型升级需要、适配资本市场发展的产品,为投资者提供更多优质标的,吸纳更多资金进场,为市场注入更多信心。

经济日报:房地产市场企稳还需一些耐心

对于房地产市场的平稳健康发展,还需多些耐心。对促进房地产市场企稳复苏的各项政策持续产生效果,应有一点耐心。过去20余年快速发展阶段,房地产行业形成了“高杠杆、高负债、高周转”模式,这种模式将逐渐成为历史。我们对住房的需求从过去“有没有”向“好不好”转变,市场也逐步进入总量小一点,增速比过去慢一点,平稳发展的阶段。

看好中国经济复苏前景 保持净买入态势 外资加仓A股趋势不改

今年以来,外资不断流入A股市场。数据显示,北向资金今年以来净买入超1700亿元。虽然前两个月资金出现小幅流出,但进入6月外资“先头部队”已在加仓的路上。外资机构表示,中国仍然是全球投资者的热土,经济复苏整体趋势仍然明确。展望未来,相较于发达经济体市场,外资机构更看好新兴市场股票,建议适度超配A股。

多地购房政策优化力度加大 专家预计房地产行业6月份或迎新的政策出台

易居研究院研究总监严跃进对记者表示,当前正是房企抓销售的关键期,尤其是4月份至5月份销售数据不好的情况下,6月份的购房政策应该给予更多支持。整体上,后续政策宽松的预期会强化,预计6月份会有新的政策出台,而且部分政策工具可能超出过去的常规工具范畴。

今年以来举牌五家上市公司 数量达前两年总和 险资加码布局权益类资产

近日,长城人寿保险股份有限公司连续增持浙江交科、中原高速触及举牌线。今年以来,险资举牌热情升温,不到半年已举牌五家上市公司,数量相当于前两年的总和。业内人士认为,保险公司倾向于配置回报稳定和具备长期成长性的股票,相关领域加大投资布局,符合其自身定位与资金特性。

机构观点

中信建投:AI应用被带动,传媒板块再度回归估值低位

中信建投表示,近期英伟达受大模型公司需求带动,一季度数据中心业务超预期,上游算力需求超预期。此外,微软近期将Copilot与Windows系统结合,ChatGPT发布移动版,AI应用渗透率与移动化趋势明显。我们认为,上游算力需求的旺盛,叠加产业快速发展,将直接带动AI应用。传媒板块再度回归估值低位,纵览AI细分应用,我们认为应当结合落地进展、估值性价比,推荐关注下列板块投资机会:游戏(落地速度快,基本面稳健)、出版(防御有高分红,进攻有AI+教育),同时关注苹果MR催化的文旅演艺板块。

中金公司:当前银行估值存在系统性低估 推荐业绩存在改善空间的国有大行

中金公司表示,从长期视角来看,当前银行估值存在系统性低估,主要由于银行为有效支持实体经济、实现“2035目标”需要保持合理的盈利和内生资本补充水平,当前ROE和息差已降至长期合理下限,恢复银行市场化权益融资能力也有必要提升估值。考虑到ROE和息差有望长期触底、资产质量存在改善空间,我们认为银行股有望修复到2020-2021年均值0.7-0.8x前向市净率的水平,相比当前的0.5x隐含30%-50%的上涨空间;考虑到H股国有大行30%左右的折价,H股修复空间高于A股。我们重申推荐经营稳健、高股息、业绩存在改善空间的国有大行。

广发证券:坚定看好游戏板块基本面持续向上趋势

广发证券研报认为,生成式AI推动了游戏新一轮供给带动的产业周期,其产业发展类似于2D游戏到3D游戏时期,游戏作为内容端的体验感预计将进一步增强,AIGC短期内将扮演降本增效角色;随着相关工具的完善,内容端有望产生重磅新品。预计MMO品类有望率先受益AIGC带来的体验提升,目前各家游戏公司都在探索智能NPC领域。坚定看好游戏板块基本面持续向上的趋势,AIGC工具在业务中已经使用,后续在产品研发中也有望逐步落地。

国海证券:市场仍有反复调整可能,耐心等待情绪拐点到来

国海证券表示,从近期表现来看,由于经济数据来到的悲观情绪或仍在继续影响6月市场。加上缺乏清晰的主线和宏观大逻辑,指数持续调整,市场亏钱效应也有所提升。短期来看,目前国内外的经济走势和政策的不确定性依然较高、企业盈利仍在探底阶段,市场仍有反复调整可能,因此操作上保持谨慎是有必要的,耐心等待情绪拐点到来。

中信证券:激光雷达行业一季度整体承压 静待城区领航功能上线

中信证券研报认为,2023年一季度,受汽车价格战影响,国内车载激光雷达行业整体承压。预期贡献主要出货量的玩家中,禾赛相对受益于大客户理想整体出色的销量表现,选配数据也符合此前预期;而图达通/速腾因主要客户(蔚来/小鹏)自身汽车销量相对疲软,或进而影响本季度激光雷达表现。展望今年后续,可重点关注各车企城市领航功能的落地节奏和实际表现,或对激光雷达行业情绪有所提振;同时建议跟踪补盲雷达、FMCW等新产品/技术的进展。此外,特斯拉“端到端自动驾驶”和“FSD落地中国”近期也取得新进展,若可切实落地,或将对中国汽车智能化市场产生显著鲶鱼效应。

国金证券:Vision Pro定义XR体验 软件配置极大促进内容丰富

国金证券指出,6月6日,Apple在WWDC发布MR产品Vision Pro。定义XR体验,虚拟世界高度融合现实世界,视觉体验、交互性提升,落地场景大幅提升;发布visionOS兼容移动应用,在移动设备应用基础上更进一步;开发工具辅助开发者便捷发布MR应用,极大促进MR内容繁荣。投资建议:建议关注VR内容或软硬件布局相对成熟的公司。个股:恺英网络、宝通科技、恒信东方、飞天云动、佳创视讯。

国盛证券:短期调整不改中期反弹机会,房地产或成为本轮政策主抓手

国盛证券表示,考虑到经济复苏趋势未变,政策上亦持续释放积极信号,指数短期的快速释放风险不改中长期的上涨逻辑,反而迎来了“黄金坑”逢低上车机会。同时注册制全面落地后,其优胜劣汰机制有助于市场风格会趋于“蓝筹化”,沪指的中级行情不会缺席只会越来越深入,当前建议保持价值略大于成长的均衡配置。操作上,在市场有效站稳3200点箱体底部之前仍要控制好总体仓位适宜低吸,数字经济和“中特估值体系”有望成为市场重新反弹的主要推动力,关注绩优人工智能应用领域板块加仓机会,部分布局地产链、消费股的超跌反弹机会。