2023年6月2日同和药业(300636)发布公告称公司于2023年6月1日接受机构调研,江西大成万燕 万志峰、厦门博芮投资周港、国泰租赁有限公司修强、山西证券自营战泽昊、华西银峰樊晓猛、中和资本冯奕健、江西金控投资集团辛迪佳、深圳纽富斯投资管理有限公司杨雪香、江西省金融资产管理股份有限公司杨阳 邓翔、山东国惠基金徐庆瑞、广州国聚创业投资有限公司李毅科、中信建投证券衍生品部韩嘉诚 陈先达、国都创业投资有限公司姜新月、南昌新世纪创业投资有限公司熊思亚梦 伍行健、华泰资产胡兰、财信产业基金邓果一 康韩、上海南土资产许智涵、财信人寿唐宇凌、国金证券王大伟、南昌市政投资万昭 饶洋屹、麦德圣投资王郑、江西金控投资管理中心王宏浩、涌津投资傅逞强、江苏瑞华投资王谟强、国海创新资本钱海霞、上海偕沣资产管理有限公司裴管铖、天安人寿李勇钢、民生通惠李怡彤参与。

具体内容如下:

问:公司在2010年是如何确立“抢首仿”的战略的?

答:在同和刚刚成立的时候,我们的目标是先“吃饱饭”,在2010年左右,我们把几大主要市场都打开了,几个主要产品也都实现销售了,这个时候我们开始思考长期的布局。我们之前的老品种基本都不是下游客户的一供,研发也开始得比较晚,这种时候要杀进市场与他人竞争需要付出的代价是很大的,所以后来我们就想主动一点,要早动手,要抢首仿,要做客户的一供。在此战略背景下,我们一般在产品专利到期至少前10年产品研发立项,花3年左右时间完成合成技术、生产工艺、杂质研究工作,等专利到期前6、7年下游制剂厂商开始立项并寻找PI供应商的时候,别的原料药企业还没立项或刚刚立项,我们已经要样品有样品,要文件有文件了,因此我们有最大的机会成为下游制剂客户的第一供应商。在专利到期前的这几年,制剂客户只会认证一家PI供应商,这个时候我们提供样品、提供文件一起去关联报批注册,成为一供,一直到制剂产品获批、专利到期、上市销售后三年内,下游制剂客户都不会也没有必要去认证第二家供应商,这一时期的份额就完全是我们的,而且新产品刚上市时价格相对较高,这一时期销售收入也会比较可观。先发优势基本可以保持到产品商业化销售两至三年后,三年后如果产品销售比较好,市场份额很大,制剂厂商为了保障供货安全,会去认证二供、三供,这个时期的竞争就是价格、成本竞争。但是我们动手早的优势并不是在这个时期就完全没有了,我们已经在生产线上生产了这么久,工艺不断优化,而且还有规模优势,其他原料药企业很难把成本做到比我们还低,我们可以持续保持优势。在2023年之后,同和17个新品种全球范围专利陆续到期,销售会逐步放量。

问:公司认为目前全球原料药市场的发展是加速状态还是平稳状态?

答:基本还是在平稳状态,由于生活水平的提高和老龄化社会的到来,总趋势上来说原料药及仿药市场的增长速度可能会比GDP平均增速要快一些。

问:过去5-10年内,您认为原料药行业的竞争是在加剧还是保持正常?

答:对于中国的药企来讲,过去这段时间竞争肯定是在加剧的,从最早的80年代来讲,那个时候原料药生产设施和环保都很落后,竞争也不激烈,只要你能做出产品基本就可以销售出去,如今整个行业的要求都提高了,产品要销售出去除保证质量外,还要保证体系健全、安全环保。另一方面也有很多人担心美国提出供应链安全,欧美国家是不是都不愿意原料药产业太依赖中国。根据疫情放开后我们的销售人员去北美、欧洲、日本、韩国及一些新兴市场出访带来的反馈,客户反而在担心中国将来的国家政策会不会限制我们向他们继续供应产品。我们告诉了客户不用担心这一点,中国政府一向是坚持扩大开放的。至于美国提出的原料药产业流短期来看不太可能,首先,目前中国拥有全球最多的化学家和工程师,美国在这方面没有优势;其次,中国的原料药行业上下游产业链配套非常完备,原料供应和生产装备都更有优势;第三,中国的产业工人数量众多,劳动力成本更低。

问:原料药行业竞争加剧的情况下,公司的17个新品种,下游客户选择同和的理由是什么呢?

答:从结果来看,我们的17个新品种被下游客户认定为一供的比例都是比较高的,平均每个品种都有2-3家头部仿药企业把我们认定为一供,其他普通企业认定我们为一供的数量就更多了。归根结底,争取到更多客户的核心原因就是这些新品种我们都介入得早,我们的产品有一定优势。

问:公司7个成熟品种中,瑞巴派特和塞来昔布的市占率较高,请这两个品种的体量有多少?

答:瑞巴派特已经销售过亿了,今后的增长会比较平稳,大概保持在每年5-8%的增长速度;塞来昔布目前销售还没过亿,相比瑞巴派特它是比较新的品种,未来的增长速度会更高一些。

问:国内集采对于药品尤其是仿制药来看,其实就是盘子变小,利润空间变小,公司怎么看待这种影响?

答:在集中采购政策的影响下,对于原料药企业而言,质量保证能力、供应规模及供应稳定性、价格竞争力显得尤为重要。公司长期重点推动欧盟、北美、日本及韩国等国外规范市场的拓展,具备国际化高标准的GMP管理与质量体系、运行良好的环保管理设施、较大的生产规模,能够在新政策下满足下游制剂厂商的需求,不断趋严的监管和环保要求也使原料药行业能够构筑更好的行业壁垒,在集采背景下,下游的制剂客户更需要如同和这类单品种生产规模大、在全球范围内供货、有成本优势的原料药企业,因此集中采购政策对公司拓展国内业务有一定的积极促进作用。“药品集采”、“仿制药一致性评价”等政策的实施对产品质量及成本控制等因素提出了更高的要求,有利于具有成本及质量优势的原料药厂家发挥竞争力,将进一步提高和促进公司发展。

问:公司的17个新品种目前有没有开始和客户谈专利到期后价格的变动?

答:还没到这个阶段,一般要到专利过期2-3年后,下游制剂客户在某个品种上占据了一定的市场份额并且稳定后,他才会开始认证新的供应商,那时原料药价格可能会有一定下降。目前公司17个新品种主要还是销给一些新兴市场,欧美日韩这些规范市场的专利大多数还没到期,预计2023年四季度以后规范市场的客户会开始批量采购原料药。

问:庞总之前进行了股权质押,请股权质押的资金用途是什么?

答:公司申请了江西省重点创新产业化升级工程项目扶持资金,具体扶持方式为由江西国资创业投资管理有限公司向公司提供无息项目借款,借款期限为叁年,无借款利息,庞正伟先生为公司申请扶持资金提供了股权质押担保。

问:本次增发后,庞总和梁总合计持股比例会从30%多稀释到20%多,庞总如何看待这个?

答:这个不担心。如果有新的大的投资者进入同和,我们是欢迎的。这次增发,不会影响到实际控制人的地位。

问:公司CMO/CDMO业务增长比较迅速,未来规划是什么?这一块业务是和原料药共享产能吗?

答:是的,公司CMO/CDMO业务与原料药共享产能,没有做特别的划分。CMO/CDMO 业务方面,公司将目标定位在原研公司的原料药替补供应商和国际主流CMO/CDMO公司的高级中间体供应商,同时承接一些专利已到期的原料药的国内外客户的CMO业务。公司目前CMO/CDMO 业务客户拓展情况比较顺利,每年新增多个项目,也在跟一些比较大的原研客户谈CMO/CDMO业务合作。

同和药业(300636)主营业务:化学原料药和医药中间体的研发、生产和销售。

同和药业2023一季报显示,公司主营收入2.21亿元,同比上升22.79%;归母净利润3309.65万元,同比上升23.36%;扣非净利润3283.44万元,同比上升23.54%;负债率41.66%,财务费用300.08万元,毛利率35.89%。

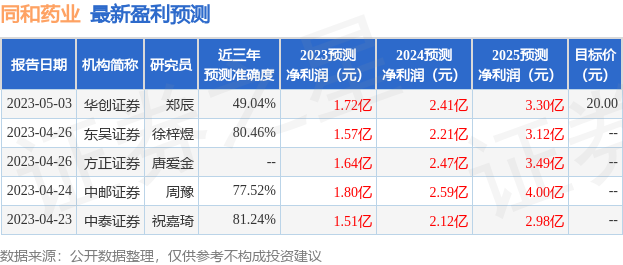

该股最近90天内共有5家机构给出评级,买入评级5家;过去90天内机构目标均价为19.94。

以下是详细的盈利预测信息:

根据近五年财报数据,估值分析工具显示,同和药业(300636)行业内竞争力的护城河一般,盈利能力较差,营收成长性一般。财务可能有隐忧,须重点关注的财务指标包括:货币资金/总资产率、有息资产负债率、应收账款/利润率。该股好公司指标2星,好价格指标2.5星,综合指标2星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。