2023年6月1日帕瓦股份(688184)发布公告称公司于2023年5月19日进行路演,华泰柏瑞基金何静、胤胜资产王青、信达证券陈玫洁参与。

具体内容如下:

问:公司2023年一季报业绩有所下滑,主要什么原因?

答:公司2023年一季度实现营业收入约2.46亿元,同比下降40.63%,归母净利润约643.51万元,同比下降86.43%。经营业绩有所下滑,主要系报告期内上游原材料价格持续下跌,客户进一步消纳库存,下游补库需求受到压抑,公司产、销量同比下降;同时,市场竞争加剧,公司短期出货结构有所调整,毛利率水平有所下降。此外,公司在报告期内加大了研发活动强度,研发投入占比同比增加2.31个百分点,并为筹备IPO募投项目的建成投产,加大了人才引进、员工招聘力度,管理费用有所增加。

问:公司2023年一季度单吨利润水平有一定幅度下降,主要什么原因?

答:公司2023年一季度出货结构有所调整,下游主要客户在报告期内进一步消纳库存,尤其单晶型NCM7系4.4V高电压产品出货有所放缓,使得短期单晶型NCM5系、6系4.35V高电压产品的出货占比有所提升,而前者相对具有更高的加工费水平,因此,短期结构的调整对单吨利润水平形成了压力。拉长来看,一方面,报告期内公司加大了客户开拓的力度,加深了广东邦普、长远锂科等的合作,这对公司完善产品产线、优化客户结构将形成助力;另一方面,随着下半年市场情绪、补库需求的恢复,尤其单晶、高镍、高电压、低钴技术方案的市场拓展,我们对单吨利润水平的修复抱有信心。

问:公司对下半年的市场需求怎么看?

答:2023年一季度,在金属价格剧烈下跌等多方面因素共同作用下,行业经历了一轮阵痛,普遍承压。展望下半年,我们相对乐观一方面,新能源汽车产业方兴未艾,未来市场渗透率将进一步提升,在国家强调内循环、鼓励居民消费、支持新能源汽车产业发展的政策引导下,市场的蛋糕依然在变大;另一方面,经过近半年的沉淀,目前产业链中,尤其正极前驱体环节,下游客户普遍进入了较低的库存水平,随着新能源汽车销量、排产的下游验证,以及单晶、高镍、高电压、低钴技术方案的市场拓展,下半年需求的恢复箭在弦上、值得期待。

问:公司生产的单晶型NCM7系4V高电压产品主要有哪些优势?

答:公司生产的单晶型NCM7系4.4V高电压产品是一种特殊结构的单晶材料,其特殊性在于综合运用了核壳结构、浓度梯度、四元掺杂等方面的专利技术,其中,核壳结构显著提升了材料结构的稳定性,浓度梯度强化了材料对高电压下共振影响的耐受性,四元掺杂既增强了材料结构的安全性,又通过替代一部分贵重金属、直接降低了材料成本。公司基于上述工艺所生产的单晶材料,相较于多晶材料、普通结构的单晶材料,在性能、安全上均有显著提升,一方面可以耐受更高的电压平台、提升能量密度,另一方面在同样能量密度条件下,可以使用更少的贵重金属,实现对材料成本的节约。在新能源汽车降价、降本的市场趋势下,单晶高电压方案通过技术创新,将更好地迎合市场需求,具备广阔的市场空间。

问:公司目前的主要客户有哪些,及未来会有哪些拓展?

答:目前公司主要下游客户有四家1)厦钨新能,是公司2022年第一大客户,销售占比超过总额的50%,主要因为单晶高电压技术方案系双方于上下游紧密合作、协同研发,尤其单晶型NCM7系4.4V高电压产品,双方共同完成了其产品化、商业化的过程。目前,双方新开发的单晶型NCM7系材料已成功运用于4.45V高电压,能量密度与多晶型NCM9系材料持平,并在安全性、成本方面具有明显优势;2)广东邦普,主要供货单晶型NCM5系4.35V产品,去年受限于产能,仍不能完全满足其订单需求,今年双方不仅会将合作产品提升至单晶型NCM6系4.35V产品,而且将进一步加大出货力度;3)长远锂科,2022年下半年已完成产品、产线认证,开始供货NCM811高镍二次球的多晶产品,近期我们也披露了和其全资子公司的战略合作协议公告,今年长远锂科计划向我们采购三元前驱体产品约10,000吨;4)巴斯夫杉杉,供货主要集中在单晶高镍产品。未来,公司还会与行业内多家龙头企业开展战略对接,产品包括锂离子电池、钠离子电池的正极材料,预计客户结构将会进一步拓展,请关注公司的公开信息披露。

问:公司有无向下游客户出海的计划?

答:公司与巴斯夫杉杉有较好的合作基础,目前双方处于产品碳足迹的认证阶段。今年以来,欧洲新能源汽车的销量情况及渗透率趋势还是比较喜人。未来随着碳足迹认证的完成,双方将进一步构建更深层次的商业壁垒,这将为今后可能的出海打下基础。此外,若公司与下游其他客户有进一步的接触,尤其是达成明确合作意向,公司也将及时进行公开信息披露。

问:公司如何看待未来动力电池正极材料的发展趋势?

答:1)对未来长续航、高端动力电池,单晶材料更适合高电压的方案,结合高镍化,可以实现克容量、电压平台的双重提升,进而更大程度提升电池的能量密度,解决终端客户对续航里程的消费痛点;2)对中高端动力电池,由于单晶材料相比多晶材料具备耐受高电压的优势,尤其是特殊结构的单晶材料,在电压平台上的优势更加明显,意味着在同等能量密度的情况下,单晶材料可使用更少的贵重金属,直接节省材料成本;3)对中低端动力电池,磷酸锰铁锂通过对磷酸铁锂掺锰改性以后,可能会对磷酸铁锂、低端三元电池有迭代空间;4)虽然钠离子电池在能量密度方面存在短板,但具备良好的性价比,具备小动力的应用场景,包括在储能等对空间利用效率不敏感的行业,具有明显的商业价值。

帕瓦股份(688184)主营业务:锂离子电池三元正极材料前驱体的研发、生产和销售。

帕瓦股份2023一季报显示,公司主营收入2.46亿元,同比下降40.63%;归母净利润643.51万元,同比下降86.43%;扣非净利润22.24万元,同比下降99.51%;负债率18.96%,投资收益268.81万元,财务费用-615.15万元,毛利率9.31%。

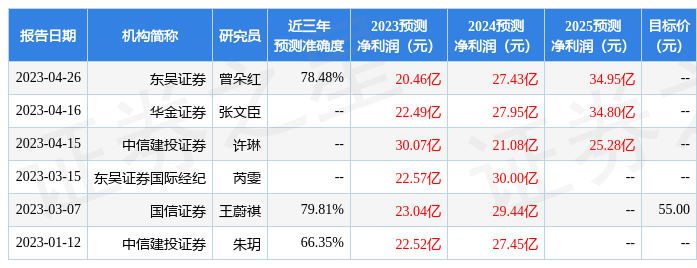

该股最近90天内无机构评级。融资融券数据显示该股近3个月融资净流入576.41万,融资余额增加;融券净流出163.97万,融券余额减少。根据近五年财报数据,估值分析工具显示,帕瓦股份(688184)行业内竞争力的护城河一般,盈利能力一般,营收成长性一般。财务可能有隐忧,须重点关注的财务指标包括:应收账款/利润率、经营现金流/利润率。该股好公司指标1.5星,好价格指标3星,综合指标2星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由根据公开信息整理,由算法生成,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。