消息,2024年7月16日中密控股(300470)发布公告称英国保诚M&G基金罗婧清于2024年7月16日调研我司。

具体内容如下:

问:国内大炼化高峰期已过,公司怎么看待自身在石化领域的成长性?

答:公司在石化领域的成长性可以分别从国内市场、国际市场分析。(1)国内石油化工领域目前进入了比较平稳发展的时期,新上大型项目数量不及往年,高峰期已过,但在运行炼油装置中仍然有不少效益差、安全隐患大、环保隐患大的老旧产能,设备更新需求仍然非常庞大。存量市场中,公司在先进产能的市占率比在老旧产能的市占率高很多,设备更新对提高公司存量市场占有率有明显积极作用。近期已出台部分针对国内石化领域设备更新的宏观政策,石化领域的设备更新应该主要会集中在“三桶油”等头部企业,公司在这些客户群体的市占率较高,如果政策在公司主要客户群体中落地,对公司业绩提升会有明显帮助,但具体影响程度要看政策落地进度。公司在石化领域存量市场有坚实的基础,再加上全力保持增量市场的高市占率,国内石化领域市场空间仍会维持在相对高位。(2)公司在国际市场的订单基本都是石油化工领域增量业务,近两年国际业务收入大幅增长,大量在手订单也为未来数年国际业务持续增长奠定了基础。全球最大、最先进的石化装置基本都在国内,公司在这些装置的配套业绩放眼全球都非常亮眼,凭借多年来积累的配套业绩,公司在国际市场未来仍有大量可拓展空间。综合来看,公司判断未来在石化领域的业务仍有一定成长空间。2、公司是否感受到今年下游石化行业的签单压力很大?公司是否担心未来增量业务毛利率压力会更大?随着下游行业需求的变化,机械密封增量市场竞争越发激烈,公司感受到了较为明显的价格压力,但目前尚未有特别明显的签单压力。机械密封产品的价格在整个装置中占比低,但却是影响装置运行安全的关键零部件,先进装置对供应商的要求也较以往装置的要求更高,公司作为机械密封产品的龙头企业,通常签单的问题不大。增量业务是企业发展与扩张的来源,竞争一直都很激烈,这两年受经济下行压力和行业需求变化的影响,竞争激烈程度加剧,但公司不会因为竞争激烈而降低增量业务的拓展力度。目前公司机械密封增量业务的毛利率处于较低水平,尤其是机械密封辅助系统产品的毛利率已经处于极低的低位了,进一步下降空间有限。从竞争格局的角度,如果增量市场的毛利率继续下行,公司能够承受压力,但诸多机械密封中小企业将难以承受毛利率继续下行的压力继而退出市场,这样的竞争格局发展态势有利于公司未来提升市场占有率。为了保证毛利率,公司一方面对订单有所选择,另一方面也在成本端持续进行更精确、有效的成本管理,通过精细化工艺管理和供应链管理等进一步降低成本。3、面对现在宏观经济环境的波动,公司采取了哪些措施以维持业绩增长?公司持续狠抓市场拓展,巩固石油化工等既有优势市场,不断探索新模式、拓展新市场、研发新产品,尤其是抓住了国际业务市场需求明显增加的机遇,另外公司也在内部管理和成本管理方面持续优化,进一步深化数字化转型工作,不断提高公司运营管理效率和设计、生产制造效率。4、公司在新领域的情况如何?根据公司的市场调研,约翰克兰、伊格尔博格曼等国际品牌早已在国内制药、水处理、矿山等领域布局并占据了不少中高端市场份额,近两年公司也在持续拓展这些市场,在精细化工、制药、水处理等领域取得了一定的成绩,但市场占有率还不高。

中密控股(300470)主营业务:各类机械密封及其辅助(控制)系统的设计、研发、制造和销售,并为客户提供技术咨询、技术培训、现场安装、维修等全方位服务。

中密控股2024年一季报显示,公司主营收入3.36亿元,同比上升17.1%;归母净利润8288.55万元,同比上升2.88%;扣非净利润7617.7万元,同比上升5.0%;负债率14.32%,投资收益639.46万元,财务费用12.38万元,毛利率47.98%。

该股最近90天内共有5家机构给出评级,买入评级5家;过去90天内机构目标均价为48.0。

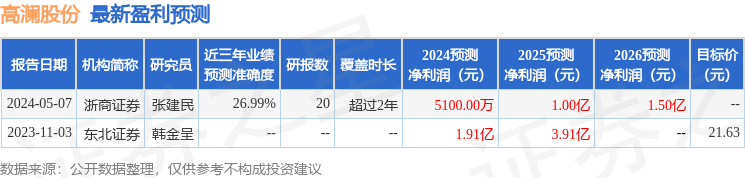

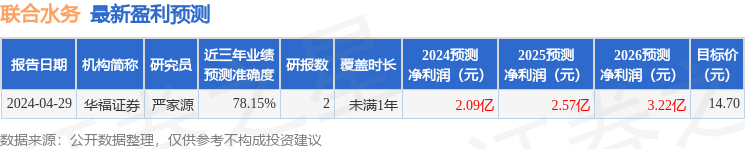

以下是详细的盈利预测信息:

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。