消息,2024年7月12日水晶光电(002273)发布公告称公司于2024年7月12日召开业绩说明会,世纪证券有限责任公司、江海证券有限公司、宏利基金管理有限公司、金鹰基金管理有限公司、东兴基金管理有限公司、长盛基金管理有限公司、景顺长城基金管理有限公司、百嘉基金管理有限公司、建信基金管理有限责任公司、格林基金管理有限公司、兴业基金管理有限公司、华富基金管理有限公司、中国国际金融股份有限公司、国金基金管理有限公司、银华基金管理股份有限公司、国融基金管理有限公司、南华基金管理有限公司、汇丰晋信基金管理有限公司、招商基金管理有限公司、新沃基金管理有限公司、鑫元基金管理有限公司、方正富邦基金管理有限公司、华商基金管理有限公司、国泰君安证券股份有限公司、九泰基金管理有限公司、博时基金管理有限公司、西藏东财基金管理有限公司、富国基金管理有限公司、创金合信基金管理有限公司、东吴基金管理有限公司、中金基金管理有限公司、国寿安保基金管理有限公司、汇安基金管理有限责任公司、锐方(上海)私募基金管理有限公司、兴业证券股份有限公司、厦门泰牛私募基金管理有限公司、上海运舟私募基金管理有限公司、厦门坤易投资管理有限公司、远信(珠海)私募基金管理有限公司、上海璞远资产管理有限公司、玄卜投资(上海)有限公司、深圳市恒健远志投资合伙企业(有限合伙)、海南泰昇私募基金管理有限公司、红杉资本股权投资管理(天津)有限公司、上汽颀臻(上海)资产管理有限公司、德邦证券股份有限公司、杭州正鑫私募基金管理有限公司、上海庐雍资产管理有限公司、上海拾贝能信私募基金管理合伙企业(有限合伙)、基石资产管理股份有限公司、淡水泉(北京)投资管理有限公司、上海勤辰私募基金管理合伙企业(有限合伙)、青岛星元投资管理有限公司、上海朴信投资管理有限公司、张家港高竹私募基金管理有限公司、永安国富资产管理有限公司、山西证券股份有限公司、北京致顺投资管理有限公司、粤民投私募证券基金管理(深圳)有限公司、敦和资产管理有限公司、盛世景资产管理集团股份有限公司、北京神农投资管理股份有限公司、珠海横琴智合远见私募基金管理中心(有限合伙)、西藏源乘投资管理有限公司、杭州玖龙资产管理有限公司、上海途灵资产管理有限公司、杭州揽月投资管理有限公司、中信证券股份有限公司、深圳市坤厚私募证券投资基金管理有限公司、上海耀之私募基金管理中心(有限合伙)、深圳大道至诚投资管理合伙企业(有限合伙)、北京玺悦资产管理有限公司、深圳市睿德信投资集团有限公司、北京金百镕投资管理有限公司、上海世诚投资管理有限公司、上海合远私募基金管理有限公司、深圳熙山资本管理有限公司、明世伙伴基金管理(珠海)有限公司、上海申银万国证券研究所有限公司、上海泾溪投资管理合伙企业(有限合伙)、深圳宽源私募证券基金管理有限公司、上海雪石资产管理有限公司、循远资产管理(上海)有限公司、上海卫宁投资管理有限公司、上海竑观资产管理有限公司、中泰安合投资管理有限公司、厦门市乾行资产管理有限公司、深圳市东方马拉松投资管理有限公司、北京诺昌投资管理有限公司、招商证券股份有限公司、明源(海南)私募基金管理有限公司、深圳市前海道和投资管理有限公司、深圳固禾私募证券基金管理有限公司、上海聆泽投资管理有限公司、上海棒杰私募基金管理有限公司、上海磐耀资产管理有限公司、上海君和立成投资管理中心(有限合伙)、深圳茂源财富管理有限公司、浙江浙大联合创新投资管理合伙企业(有限合伙)、上海筌笠资产管理有限公司、平安证券股份有限公司、上海肇万资产管理有限公司、上海南土资产管理有限公司、上海宁涌富私募基金管理合伙企业(有限合伙)、西藏长金投资管理有限公司、佳许盈海(上海)私募基金管理有限公司、百川财富(北京)投资管理有限公司、鸿运私募基金管理(海南)有限公司、上海弥远投资管理有限公司、广州市里思私募证券投资基金管理有限公司、广东莲花私募证券投资基金管理有限公司、红塔证券股份有限公司、广发证券股份有限公司、深圳市兴亿投资管理有限公司、江苏瑞华投资控股集团有限公司、上海远海私募基金管理有限公司、上海呈瑞投资管理有限公司、上海贤盛投资管理有限公司、上海古曲私募基金管理有限公司、浙江永禧投资管理有限公司、上海复霈投资管理有限公司、湖南万泰华瑞投资管理有限责任公司、杭州联力投资管理有限公司、中信建投证券股份有限公司、昊泽致远(北京)投资管理有限公司、上海同犇投资管理中心(有限合伙)、深圳市和沣资产管理有限公司、上海金恩投资有限公司、深圳博普科技有限公司、上海枫池资产管理有限公司、全天候私募证券基金投资管理(珠海)合伙企业(有限合伙)、上海鼎锋资产管理有限公司、北京东方引擎投资管理有限公司、上海聊塑资产管理中心(有限合伙)、华福证券有限责任公司、誉辉资本管理(北京)有限责任公司、深圳市红石榴投资管理有限公司、禾永投资管理(北京)有限公司、上海沣杨资产管理有限公司、北京泾谷私募基金管理有限公司、海南悦溪私募基金管理合伙企业(有限合伙)、上海潼骁投资发展中心(有限合伙)、上海复胜资产管理合伙企业(有限合伙)、深圳市前海诚域私募证券基金管理有限公司、杭州上研科领私募基金管理有限公司、国联证券股份有限公司、江苏第五公理投资管理有限公司、上海玖鹏资产管理中心(有限合伙)、广州金新私募基金管理有限公司、上海观彻投资管理有限公司、上海彤源投资发展有限公司、深圳市芊榕私募证券投资基金有限公司、深圳市前海登程资产管理有限公司、北京宏道投资管理有限公司、上海榜样投资管理有限公司、广东正圆私募基金管理有限公司、开源证券股份有限公司、上海聚鸣投资管理有限公司、上海嘉世私募基金管理有限公司、广州市航长投资管理有限公司、上海谱润股权投资管理有限公司、青岛羽田私募基金管理有限公司、广东竣弘投资管理有限责任公司、杭州锦成盛资产管理有限公司、宁波幻方量化投资管理合伙企业(有限合伙)、上海涌铧投资管理有限公司、上海和谐汇一资产管理有限公司、东方证券股份有限公司、上海翎贲资产管理有限公司、上海迎水投资管理有限公司、磐厚动量(上海)资本管理有限公司、上海明河投资管理有限公司、上海中域资产管理中心(有限合伙)、深圳前海旭鑫资产管理有限公司、紫时私募基金管理(三亚)有限公司、青岛素本投资管理有限公司、郑州云杉投资管理有限公司、北京成泉资本管理有限公司、东北证券股份有限公司、深圳瑞信致远私募证券基金管理有限公司、上海喜世润投资管理有限公司、西藏中睿合银投资管理有限公司、浙江浙商证券资产管理有限公司、上海东方证券资产管理有限公司、上海海通证券资产管理有限公司、太平洋资产管理有限责任公司、招商信诺资产管理有限公司、上海人寿保险股份有限公司、太平资产管理有限公司、华泰证券股份有限公司、信泰人寿保险股份有限公司、中邮人寿保险股份有限公司、中意资产管理有限责任公司、合众资产管理股份有限公司、华安财保资产管理有限责任公司、光大永明资产管理股份有限公司、大家资产管理有限责任公司、平安养老保险股份有限公司、泰康资产管理有限责任公司、华泰资产管理有限公司、华安证券股份有限公司、华泰保险集团股份有限公司、长城财富资产管理股份有限公司、中国人寿资产管理有限公司、新华资产管理股份有限公司、亚太财产保险有限公司、幸福人寿保险股份有限公司、国华兴益保险资产管理有限公司、生命保险资产管理有限公司、国泰君安国际控股有限公司、美林(亚太)有限公司、首创证券股份有限公司、香港商野村国际证券有限公司、摩根士丹利、浩成资产管理有限公司、MARCO POLO PURE ASSET MANAGEMENT LIMITED、香港浩成投资管理有限公司、IGWT Investment 投资公司、辉立证券(香港)有限公司、Point72 Hong Kong Limited、花旗環球金融亞洲有限公司、鑫巢资本管理(香港)有限公司、长城证券股份有限公司、西部证券股份有限公司、联博香港有限公司、彬元资本有限公司、文渊资本管理有限公司、统一证券投资信托股份有限公司、平安银行股份有限公司、中国建设银行股份有限公司、中国民生银行股份有限公司、建信金融资产投资有限公司、兴银理财有限责任公司、中信期货有限公司、西南证券股份有限公司、信达期货有限公司、西藏信托有限公司、华能贵诚信托有限公司、上海聚劲投资有限公司、上海秉盛投资有限公司、上海联视投资管理有限公司、华夏久盈资产管理有限责任公司、广州由榕管理咨询有限公司、广西赢舟管理咨询服务有限公司、杭州长谋投资管理有限公司、华创证券有限责任公司、浙江益恒投资管理有限公司、上海十溢投资有限公司、浙江水晶光电科技股份有限公司、上海灏霁投资管理有限公司、上海冰河资产管理有限公司、深圳市景元天成投资顾问有限公司、上海度势投资有限公司、南京睿澜私募基金管理有限公司、每日经济新闻、深圳进门财经科技股份有限公司、华西证券股份有限公司、上海禾其投资咨询有限公司、深圳丞毅投资有限公司、深圳市索云迪智能科技有限公司、中汇人寿保险股份有限公司、上海汇正财经顾问有限公司、上海尚嘉物流供应链管理有限公司、施罗德投资管理(上海)有限公司、广东仙津实业投资有限公司、福建三松集团有限公司、中国冶金科工集团有限公司、浙商证券股份有限公司、北京城天九投资有限公司、上海顶天投资有限公司、上海道仁资产管理有限公司、杭州红骅投资管理有限公司、苏州景千投资管理有限公司、重庆市金科投资控股(集团)有限责任公司、台湾元大证券股份有限公司上海代表处、君和资本、中国证券报有限责任公司、国信弘盛创业投资有限公司、中泰证券股份有限公司、深圳市金友创智资产管理有限公司、中国东方资产管理股份有限公司、汇洲智能技术集团股份有限公司、北京劲衡企业管理有限公司、上海韦尔半导体股份有限公司、波士顿咨询(上海)有限公司、VallianceAssetManagementLimited、广东天启云迪投资有限公司、wenqu capital、上海千翊投资、中航证券有限公司、瑞银、HashBlockchainLimited、BrookBull Investment、PAC.wonderlmanagementco.,ltd、个人、华夏、AmundiBOC、上海坤阳私募基金管理有限公司、摩根大通证券(中国)有限公司、长江证券股份有限公司、海通证券股份有限公司、东方财富证券股份有限公司、光大证券股份有限公司、信达证券股份有限公司、瑞信证券(中国)有限公司、方正证券股份有限公司、中银国际证券股份有限公司、中邮证券有限责任公司、天风证券股份有限公司、国海证券股份有限公司、国金证券股份有限公司、民生证券股份有限公司、财通证券股份有限公司、甬兴证券有限公司、淳厚基金管理有限公司、海富通基金管理有限公司、泰信基金管理有限公司、中海基金管理有限公司、光大保德信基金管理有限公司、工银瑞信基金管理有限公司、德邦基金管理有限公司、弘毅远方基金管理有限公司、兴合基金管理有限公司、东吴证券股份有限公司、大成基金管理有限公司、华泰柏瑞基金管理有限公司、国联基金管理有限公司、富安达基金管理有限公司、永赢基金管理有限公司、嘉实基金管理有限公司、金元顺安基金管理有限公司、泰康基金管理有限公司、安信基金管理有限责任公司、长安基金管理有限公司、国信证券股份有限公司、红土创新基金管理有限公司、嘉合基金管理有限公司、南方基金管理股份有限公司、天弘基金管理有限公司、汇百川基金管理有限公司、中银基金管理有限公司、长信基金管理有限责任公司、华夏基金管理有限公司、长城基金管理有限公司、华安基金管理有限公司、东海证券股份有限公司、新华基金管理股份有限公司、兴证全球基金管理有限公司、中航基金管理有限公司、蜂巢基金管理有限公司、西部利得基金管理有限公司、中信保诚基金管理有限公司、鹏华基金管理有限公司、农银汇理基金管理有限公司、易方达基金管理有限公司、东方阿尔法基金管理有限公司、南京证券股份有限公司、万家基金管理有限公司、汇添富基金管理股份有限公司、银河基金管理有限公司、英大基金管理有限公司、浦银安盛基金管理有限公司、汇泉基金管理有限公司、朱雀基金管理有限公司、国投瑞银基金管理有限公司、兴银基金管理有限责任公司、金信基金管理有限公司参与。

具体内容如下:

问:请北美大客户在光学是否会持续升级,公司为大客户配套的产品品类和份额是否还有升的可能性?

答:过去北美大客户一直是水晶非常重要的合作伙伴,在合作上有以下几点值得各位投资者朋友关注第一,涂覆滤片产品,北美大客户在过去已经完成前摄后摄的全升级,国产化具有巨大的市场空间,目前公司已经获取直接大客户合作的机会,实现供应链的突破为客户提供有竞争力方案,成长空间值得展望;第二,四重反射棱镜产品我们已经看到 24年机型的下沉,相信这款新产品未来将持续为我们带来较好的业绩支撑;第三,薄膜光学面板,公司将继续保持竞争力,作为未来重要的业务基石,通过降本增效保持稳定增长;第四,I引进、人工智能的发展,智能感知一定会为光学带来更多需求,相信人工智能会带来更多光学升级的想象空间。

问:在反射光波导方案大批量量产中,是否还会有竞争力的对手?

答:首先 I 大模型推动了 R 产业的发展,相信是大家的共识。全球的科技巨头全方位投入硬件升级,硬件会迅速成熟,R 眼镜作为 I 最佳的载体可能从智能手机的伴侣逐步到畅想的替代智能手机的场景。现在智能手机市场十多亿部的市场量级,而 R眼镜的市场需求发展到十亿量级一定需要时间。在这样的市场体量下,我们认为很大可能是会多种技术路线并行或者串行,我们也很乐意看到友商共同成长。水晶的核心优势一直是大规模量产制造,而反射光波导高性价比、大规模的全球性的量产难题我们希望在 1-2 年能够得到突破。当然衍射光波导的布局我们也进行了很多年,我们会继续沉淀。除此以外,在 R眼镜时代除了价值量很高的波导片,也要用到大量的手机上的传感元件,在元宇宙光学领域,手机元器件的平移应用会顺畅地启动。因此 R眼镜时代水晶已取得很好的战略卡位,无论反射光波导还是衍射光波导水晶都会保持持续关注。

问:二季度公司微棱镜业务增长是源于客户前备货还是自身份额的升?

答:去年开始微棱镜产品开始量产,但是量产节奏较晚,今年供应链已经成熟,量产提前,因此微棱镜业务在二季度的销售中就有体现。在份额上公司一直是微棱镜的第一大供应商,今年份额也会有所提升。

问:对于微棱镜技术,请未来大客户技术的确定性如何?是否有升级的可能性?

答:大客户对微棱镜规划非常充分,现在量产的产品也是在几年前就已经在配合客户开发,后续的技术路径也已经在规划。微棱镜可以实现远距离拍摄的清晰成像,但是产品的性能还有持续优化和迭代的空间,目前可以看到 25 年不会有很大的变化,未来几年还需要持续跟进。产品的优化和迭代对技术开发能力要求非常高,可能有非常大的挑战,但是相信未来在技术迭代上我们能够跟上并承担大批量量产。对于安卓的潜望式棱镜我们也将保持持续关注。

问:请关于光波导公司是否有可能除了制造和代工,向解决方案延伸?

答:水晶在光波导的研究从一开始就不是单纯的制造商。事实上水晶在光机设计和光学设计有全套经验的,2009 年我们就通过光机的代工切入 R 领域,到现在我们有能力做光机,更有能力做光波导。但是我们认为反射光波导要成为未来的主流技术,它的大规模、高效率、低成本、高质量的量产是一个世界性的难题,这个难题必须先解决,但是在解决这个的同时,事实上在对材料、设计、光机以及整个光学系统设计水晶从没有停止,只不过当前要先把量产的难题解决。事实上我们对反射、衍射的研究是全方位的。

问:请公司车载业务对海外市场的定位如何?公司怎么看 AR-HUD 后续技术路线的迭代升级?

答:水晶进入车载业务领域仅仅 3 年时间,但是我们成长很快。水晶做 R-HUD的初衷做更高层次的技术,并在 R-HUD 的基础上降维打击做 W-HUD,这是我们的底层思考。我们认为 R-HUD 将会成为汽车的标配,车载业务成长为水晶 R 大格局的分支。因此对于海外客户的开拓我们非常重视。前两周我们也被邀请到海外客户的全球供应商大会,上千家供应商只有 50家被邀请,全球供应商中只有 15名被提及,这之中就有我们水晶。和客户接触短短一年时间就取得客户的高度认可,是由于水晶在品牌、服务、技术方面的卓越贡献。我们也得到了德国、日本等大客户的邀请,参与他们的竞标。但是汽车领域和消费电子不一样,项目转定点的确需要时间,大家可以对车载业务的进展保持持续关注。对于技术路径,目前还是以 TFT方案为主,但是未来 LCOS等高端方案的 R-HUD我们都会参与其中。对于技术路径的升级,我们要解决客户几个痛点,比如尺寸限制、3D效果等等,这些在未来技术升级上都已经有所规划。总结一下,对于车载业务我们的结构进一步优化,包括我们的客户结构和技术结构。当前车载国内市场内卷,但是我们依然对车载业务的长远发展具备信心,对供应链降本具备信心,并且对 HUD渗透率的提升保持信心。

问:请公司近两年的资本开支情况?5%-6%的研发费用率能否支撑公司的研发需求?

答:2024年半年度业绩预告已经披露,公司扣非净利润增速远大于净利润增长,主要是消费电子产业链正在复苏,成长趋势明显。去年全年公司的研发费用率大概为 8%左右,高于往年的平均水平,主要是由于微棱镜项目的研发投入。到今年一季度公司的研发费用率大约为 6%,复了较为正常的水平。今年在降本增效大基调下,我们研发费用率控制在 5%-6%,但是对重点项目依旧保持饱和投入,特别是在一号工程上的投入。但是对公司存量的传统业务,通过内部挖掘,我们对存量业务的投入相对是比较克制的。所以总体来讲,我们的研发费用和资本性开支,我们要科学控制投入比例,但是总体预算上有所控制。

问:请光波导的量产是否有往海外企业转移的风险?

答:水晶作为中国企业,在大批量量产能力上是有非常大的强有力优势的,而反射光波导的卡脖子难题就是大规模、高性价比、低成本的量产性,当然全世界的公司都会共同参与解决这个难题,但是我们认为我们的技术沉淀和战略卡位都具备较好的优势。

问:请公司如何看待塑料棱镜的布局和竞争力?

答:关于塑料棱镜的问题,首先请各位投资者朋友们确认时间点,作为微棱镜的核心供应商,24、25 年的方案是很清晰,将延续 23 年供应链的格局和方案。目前我们了解到塑料棱镜的进展还在开发阶段,量产仍旧具有很大的不确定性,而且即使在顺利的情况,从研发到量产也要若干年时间。玻璃方案在材料性能上具有不可替代性,是塑料棱镜无可比拟的优势,因此在高端机种应用是具有非常高确定性的。塑料棱镜最大的优势就是降本,但是随着工艺进步和效率提升,玻璃微棱镜的成本也会快速下降,未来在价格上我们也会去支持大客户,那么塑料棱镜的吸引力会进一步降低。综合以上几点,我们认为塑料棱镜还非常遥远。

四、董事长总结 水晶 20年一路走来,除了管理团队的努力也离不开行业的发展。半年度业绩预告发布一定程度上展示了水晶面对不确定的外部环境下,水晶的韧性和成长能力。在未来相当长的一定时间内,水晶将更加坚持内外兼修的方针,发展上坚持元宇宙光学赛道的成长,跟着行业的步伐,跟着全球大公司的步伐,实现消费电子向元宇宙的转型,力争更好地发展。 在内部我们也一定在内修上做文章,一定把防范风险作为抓手,聚焦核心战略,聚焦资源实现业务突破。同时在内修上我们也要从管理要竞争力,“二缩三降”的落地是对半年度业绩的重要支撑,在相当长的一段时间水晶一定会继续坚持这项工作。 借此机会我想向各位投资者表达,我们对全年的经营业绩也有信心,相信我们有能力在年度的时候交出亮眼的成绩单。 最后,今天通过业绩说明会还有一个重要目的,就是想向市场进行说明,实控人的事件对公司的日常生产经营肯定没有任何影响。当然我们也会保持持续跟进,依法依规及时披露信息,让投资者放心,让社会放心。非常感谢各位投资者朋友对我们水晶光电的关注。水晶光电(002273)主营业务:光学影像、薄膜光学面板、汽车电子(AR+)、反光材料等领域相关产品的研发、生产和销售。

水晶光电2024年一季报显示,公司主营收入13.45亿元,同比上升53.41%;归母净利润1.79亿元,同比上升92.49%;扣非净利润1.7亿元,同比上升170.77%;负债率16.85%,投资收益2563.48万元,财务费用-2345.11万元,毛利率24.0%。

该股最近90天内共有15家机构给出评级,买入评级14家,增持评级1家;过去90天内机构目标均价为19.37。

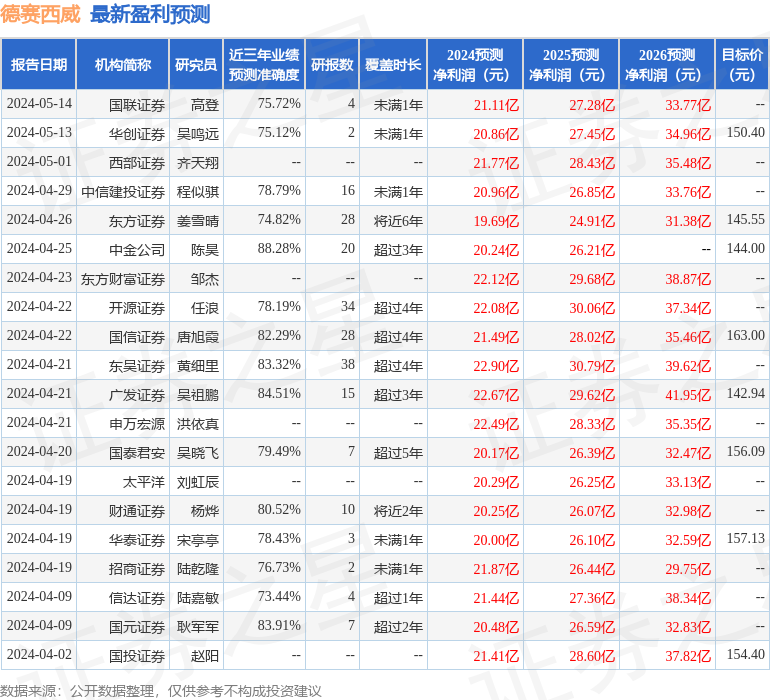

以下是详细的盈利预测信息:

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。