消息,2024年6月6日上能电气(300827)发布公告称公司于2024年6月6日召开业绩说明会。

具体内容如下:

问:请,2024年上能电气在国内市场和海外市场会有哪些新的亮点和看点?

答:感谢投资者的提问!国内市场,随着国家风光大基地项目进入大规模并网周期,行业预期国内地面电站有望迎来装机规模的持续增长,公司将持续升级优化产品,在提升产品效率的同时降低产品制造成本,在保持产品质量稳定的前提下为客户提供更具性价比的产品,巩固公司的行业地位。海外市场方面,当前海外光储市场需求增量显著,中资企业加速海外光储市场的布局。公司积极推进全球化的业务布局,在美国、西班牙、德国、阿联酋、巴西、希腊等国家设立了营销网络公司,在印度设立了生产基地,产品出货覆盖印度、越南、韩国、西班牙、德国、法国、希腊、瑞典、巴西、沙特等地。未来公司将重点锚定北美、欧洲、中东、东南亚、南美、印度等海外光储市场,积极推进公司全球化的业务布局。谢谢!

问:观察到,2023年公司销售毛利率升了94个百分点,背后的原因是什么?公司对以后的毛利率水平有怎样的预期?

答:感谢投资者的提问!毛利率的提升与公司不断优化产品结构和海外市场的开拓相关。公司紧跟市场需求变化,加大了对高毛利产品的研发投入和市场推广力度,成功推出了一系列具有竞争力的新产品。同时,公司注重成本控制和效率提升,通过优化生产流程、降低采购成本等措施,进一步提升了毛利率水平。对于未来的毛利率水平优化公司预期良好,随着全球光储市场的持续扩大和技术的不断进步,公司仍将继续加大研发,创新产品,提升产品附加值和市场份额。同时,亦将不断优化生产流程和成本控制,提高运营效率,推动毛利率稳定提升。谢谢!

问:公司储能业务有哪些核心竞争优势,未来规划是怎样的?

答:感谢投资者的提问!根据中关村储能产业技术联盟(CNES)的统计,公司在2021 2022连续两年国内市场储能PCS出货量排名中位列第一。根据EES储能领跑者联盟统计,2023年度,公司在中国企业国内储能第三方大功率PCS215kW以上出货量排名第一。公司是目前储能变流器市场上排名前列的供应商,具有技术和品牌优势,储能变流器及系统集成产品均已成功应用于多个示范项目,在市场上建立了良好的口碑。未来,公司将持续提升大型储能业务的市场及产品竞争力,稳固国内大功率储能PCS市场地位,进一步提升国内和海外市场占有率;加快推进户用储能和工商业储能系统的产品推广,积极推进海内外市场的布局,实现储能业务全场景覆盖;今年,公司大功率储能PCS在北美市场已获多个百兆瓦级项目订单,实现了公司在北美市场的良好开端。谢谢!

问:公司2023年营收及净利润均实现了高速增长,今年一季度也持续保持稳健增长态势,请主要驱动因素是什么?

答:感谢投资者的提问!2023年及2024年第一季度公司营业收入和归属于上市公司股东的净利润较上年大幅增长,主要是国家光伏和储能业务的项目装机容量大幅增加,公司紧抓了行业机遇,迅速扩大销售规模;同时,通过研发和商务降本,提升了主营业务的毛利率。2024年,公司将继续迎着行业的东风,公司将秉承以“客户至上、质量为本”的理念,为客户提供优质产品和系统解决方案。谢谢!

问:基于国内市场的竞争格局,公司怎么看待光伏逆变器市场竞争壁垒和自身的竞争形势?

答:感谢投资者的提问!国内光伏逆变器市场的竞争格局日趋激烈是行业发展的必然趋势。对于大型逆变器的研发和制造,其竞争壁垒和难度相对较高,需要企业在技术研发、生产制造、品质管控等方面具备深厚的积累和经验。长期以来,公司对于行业竞争保持密切关注,公司也相信凭借在光伏逆变器领域的深厚的经验积累和竞争优势沉淀,公司能够保持自己的市场份额并继续拓展业务。谢谢

上能电气(300827)主营业务:电力电子设备的研发、生产、销售。

上能电气2024年一季报显示,公司主营收入7.11亿元,同比上升14.71%;归母净利润5108.87万元,同比上升39.91%;扣非净利润4695.97万元,同比上升46.91%;负债率70.82%,投资收益12.85万元,财务费用171.08万元,毛利率23.55%。

该股最近90天内共有9家机构给出评级,买入评级7家,增持评级2家;过去90天内机构目标均价为36.87。

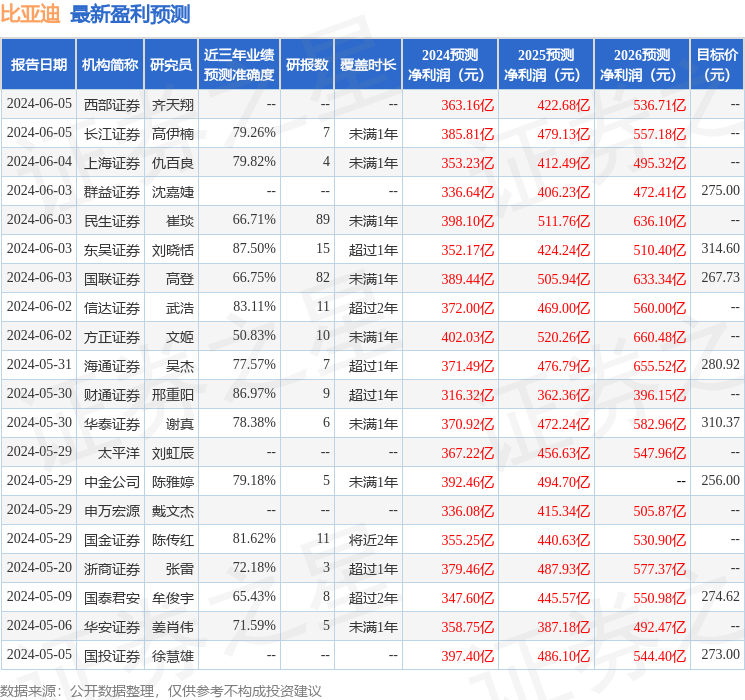

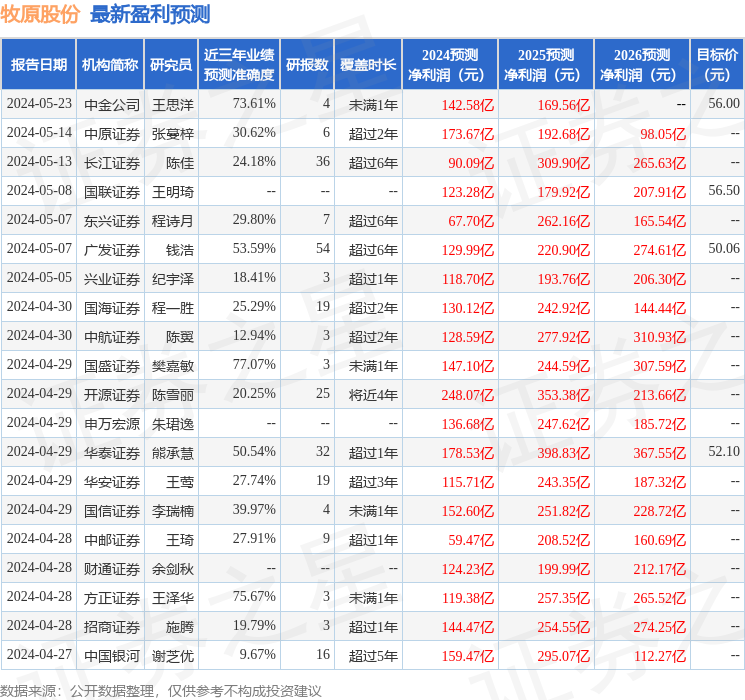

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出2396.89万,融资余额减少;融券净流入1088.37万,融券余额增加。

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。