消息,2024年5月30日道通科技(688208)发布公告称公司于2024年5月29日接受机构调研,民生证券邓永康、建信基金李登虎 程广飞 张文浩 左远明 王睿参与。

具体内容如下:

本次投资者关系活动以特定对象现场参观调研的方式进行。首先接待人员带领投资者参观了公司展厅,展示了公司新能源充电桩产品的四大应用场景:第一是户用充电场景,展厅展出了7kW-22kW欧标、美标的交流桩,户用充电桩主要通过Amazon等电商平台销售。第二是目的地充电场景,主要为直流桩,用于人们办事途中充电,例如办公楼、酒店、商超停车场等。第三是在途充电场景,主要为高功率直流桩、超充桩,用于高速公路长途充电,展厅展出了高功率超充桩DC HiPower,满配功率可达640kW,单枪输出功率 480kW,充电10分钟即可补能400公里(约250英里),使得充电速度媲美加油。第四是车队充电场景,具备充电覆盖范围大、可移动等特点。 展厅参观结束后,接待人员与投资者前往公司会议室进行了沟通交流,主要内容如下:问:海外充电桩市场空间、增速如何?

答:根据国际能源署(IE)发布的《GlobalEVOutlook2023》预计,美国的新能源汽车(含巴士、轿车、卡车、Van,且包含纯电和插电混动)在2030年将达到4100万台。与之相对应的,美国的公共快充桩将从2022年的2.8万个增长到2030年的38万个,年复合增长率为38.5%;公共慢充桩将从2022年的10万个增长到2030年的100万个,年复合增长率为33.4%。根据麦肯锡的预测,为实现美国联邦政府的零排放目标,美国的新能源汽车(含巴士、轿车、卡车、Van,且包含纯电和插电混动)将从2021年的280万台,增长到2030年的4800万台,年复合增长率为37%。与之相对应的,美国的充电桩市场规模将从150万个,增长到2030年的2900万个,年复合增长率为39%。所对应的累计投资规模(含硬件投资与场地安装投资),到2030年将达到970亿美元。根据安永的预测,欧洲的新能源汽车在2030年将达到6500万辆,将需要3400万个充电桩,其中公共充电桩为320万个(公共快充15.6万个,慢充300万个),非公共充电桩为3000万个(非公共快充25.9万个,慢充3000万个)。未来,随着全球多个国家和地区相关政策的支持、配套基础设施的完善及消费者对新能源汽车接受程度的提高,新能源汽车渗透率仍有较大提升空间。新能源汽车的快速普及无疑将推动充电基础设施建设的爆发式增长,无论是从未来市场空间还是从需求现状来看,全球都将迎来新能源充电解决方案的巨大发展机遇。

问:公司充电桩产品有哪些优势?

答:1、产品优势公司的交流桩产品包括7kW-22kW的欧标、美标产品,直流桩产品包括40kW-640kW的欧标、美标直流桩、超充桩,已形成了丰富的产品矩阵,可覆盖各类充电应用场景以满足客户多样化的需求。基于汽车通信领域的技术积累,公司针对性开发车桩通信仿真平台,依托于覆盖全球的实车测试资源,车桩兼容性高,实现一次充电成功率大于99%。2、全场景解决方案优势公司持续加大对数字能源业务的战略投入,开发道通充电云平台相关功能,已推出了充电运营管理平台、充电桩运维管理平台、充电桩pp应用三大产品,为客户打造覆盖全场景的能源管理解决方案,构筑智能充电网路,建立高效敏捷的服务系统,构筑整体系统性竞争优势。3、本地化服务优势经过多年发展与布局,公司已在全球主要销售区域设立了销售子公司,销售网络已覆盖北美、欧洲、中国、亚太、南美、IME(印度、中东、非洲)等全球70多个国家或地区,公司突破地域及语言、文化带来的局限,为客户提供优质的本地化的售后服务,建立起专业系统化的营销体系,获得客户的广泛认可。4、全球产能优势公司深刻洞察到近年来国际贸易紧张局势的不断升级,并已完成全球产能的战略布局。2023年下半年,公司越南工厂新增直流桩产能,进一步巩固了公司在成本竞争中的领先地位。2023年底,公司美国北卡工厂正式建成投产,公司成为满足美国 NEVI、BB 法案要求的新能源公司。全球化的产能布局为公司供应链稳定性、成本效率最优化提供了有力的保障。

问:公司充电桩业务的产能布局?

答:目前公司在深圳光明、越南海防、美国北卡布局了新能源充电桩的产能。其中针对美国市场,只有需要满足美国NEVI、BB法案的产品在美国生产,其余在越南生产。针对其他地区市场,主要在深圳光明工厂生产。公司采取的生产模式是“以销定产”,即根据销售预测及订单数据制定生产计划并进行适量备货。公司目前的产能储备充分,若遇订单增长,可随时扩产应对。

问:公司数字维修业务是否考虑拓展国内市场?

答:从汽车后市场形态来看,海外汽车市场起步较早、汽车保有量大、车龄持续上升,完善的法规确定了严格的车载诊断系统,带动汽修业态整合及车辆电子化和智能化技术的提升,促使美国、欧洲地区汽车诊断分析产品市场的持续增长。而我国相关行业的整体发展及市场化水平仍较低,国内汽车后市场主要以4S店为主,但随着车龄突破4S店质保期限,消费者转向第三方独立机构购买维保服务的意愿增强,为独立汽车后市场的发展创造了条件,国内市场仍有较大的市场潜力,公司一直密切关注国内的市场机会。

问:TPMS系列产品在国内是否有机会?

答:TPMS(胎压监测系统)是通过在车辆的每个车轮上安装具有监测轮胎状态的传感器,能实时测录轮胎的压力、温度等安全数据,并通过无线射频方式接入车辆内置或外接仪表,提示数据变化与行车安全状态的系统。随着强制性法规的出台和实施以及广大车主安全意识的提升,后装市场对TPMS传感器的需求开始迅速增长。以欧美为主的海外市场对于TPMS强制安装的立法时间较早,且汽车后市场主要以大型第三方独立维修店为主,目前公司TPMS系列产品主要供应欧美市场。国内则是从2020年1月1日起才明确要求所有新车强制安装TPMS,由于国内汽车后市场形态仍以4S店为主,公司国内业务目前开展较少,但随着第三方连锁品牌的快速发展,国内还是有较大的市场潜力,公司会保持密切关注。

问:2023年公司研发费用率下降的原因?

答:2022年公司研发费用率达到近几年的最高值24.78%,主要原因系公司当年在汽车后市场数字化、智能化、新能源化三大方向同时投入,以确保技术前瞻性及长期可持续发展。在相关领域基础打牢的前提下,2023年公司的研发方向更加聚焦于新能源及软件云平台的开发,研发费用绝对值与2022年基本持平,营业收入的快速增长使得研发费用率出现下降。未来,公司将持续以技术创新为驱动,加大核心技术战略投入,构筑整体系统性竞争优势。

道通科技(688208)主营业务:专注于汽车智能诊断、检测分析系统及汽车电子零部件的研发、生产、销售和服务。

道通科技2024年一季报显示,公司主营收入8.63亿元,同比上升22.22%;归母净利润1.25亿元,同比上升73.34%;扣非净利润1.25亿元,同比上升70.65%;负债率46.92%,投资收益105.02万元,财务费用797.81万元,毛利率56.72%。

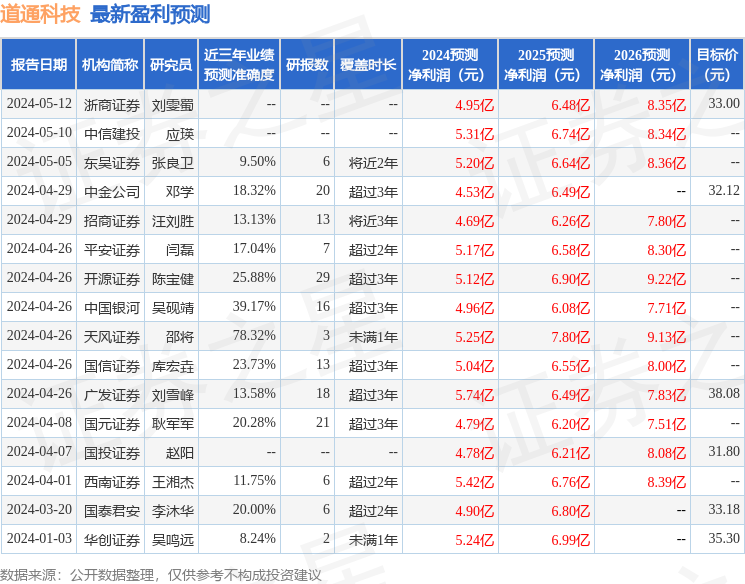

该股最近90天内共有15家机构给出评级,买入评级13家,增持评级2家;过去90天内机构目标均价为33.64。

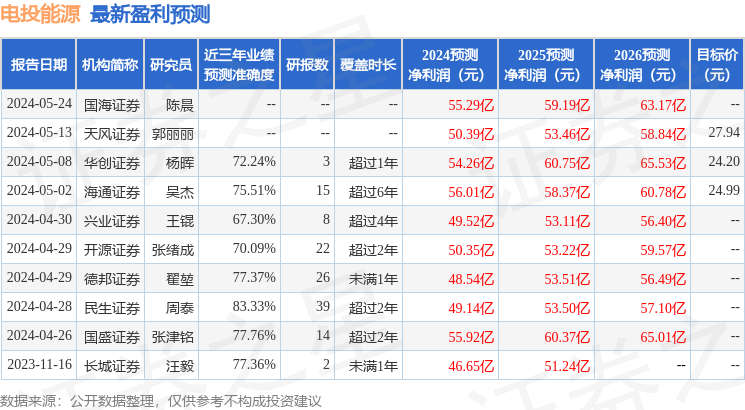

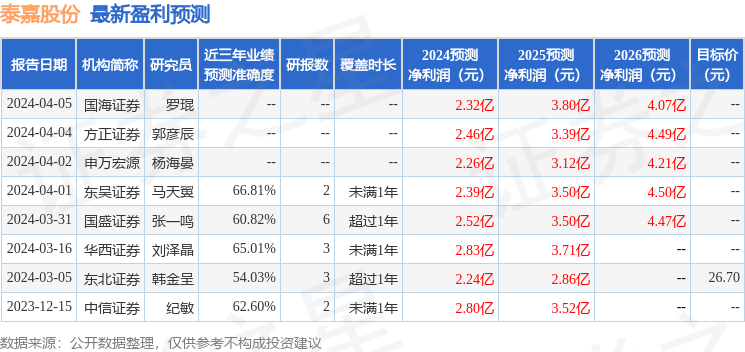

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流入1.62亿,融资余额增加;融券净流出110.75万,融券余额减少。

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。