消息,2024年5月15日鼎龙科技(603004)发布公告称国盛证券许灿杰、国华人寿鞠龙、长信基金黄振华于2024年5月13日调研我司。

具体内容如下:

问:近期大家对PBO纤维的关注度比较高,有消息说PBO纤维会在华为手机背板的材料上有所应用。想一下公司目前对于这一块有没有什么进展?

答:公司只是做上游单体,一般而言具体的终端应用和什么时候放量,我们并不清楚,这是下游和终端综合考量的问题,跟我们的产品还是存在一定距离。对于PBO单体,还没有看到爆发性的订单或需求,客户需求量还是比较稳定。

问:公司每个月大概有多少量级的PBO单体出货?

答:具体每个月的量级不太方便透露,但2023年度相较于2022年度有显著增长,2024年第一季度也较稳定。

问:公司PBO单体的行业格局如何?

答:PBO单体具备一定的技术门槛,公司应该是国内少数能够进行自主开发且规模化、产业化生产的企业。这项技术以前是被日本垄断的了。公司(业务前身)在1997年即开始研发此项技术,前期也陪同很多下游客户去逐渐培养PBO单体的终端应用,逐渐有了放量的过程。从去年开始,销售量有了较大提升。未来等规模效应显现后,公司将拥有一定的成本优势。

问:公司PBO单体的下游需求主要集中在哪一领域?

答:需求领域较为广泛,但具体应用有赖于下游企业与终端企业的协同拓展和具体选择。公司产品是上游单体,只有下游客户把单体合成纤维后,才有具体的需求与用量,因此对PBO单体的再下游需求不是非常清楚。

问:公司未来会考虑把单体做成纤维吗?

答:目前公司的战略布局还是集中在单体这一块,希望我们的单体能够具有更大的竞争优势,巩固自己的龙头地位,短期内不太会生产纤维与下游竞争。

问:PBO单体,我们在国内属于龙头地位,但从全球的角度,PBO单体我们是否需要与海外的企业竞争?

答:不太存在这个问题,全球范围内能够产业化生产这个材料的就是日本和中国,因为属于特殊的战略级别材料,日本禁止出口中国。在打破单体的技术垄断使得下游能够运用这项技术的,国内基本就是我们公司。考虑到中国经济、人口体量,我们觉得中国市场潜在需求相对于日本市场更大。目前我们公司PBO单体的需求端还是在国内,没有接到其他国家的采购需求。

问:2024年,公司会有PBO单体出货量的目标吗?大概是多少?

答:单看今年一季度的出货量,还不是很多,因为2月份员工都放了春节,假期时间也比较长,因此出货量可能都不在一季度。如果从2024年全年来说,我们公司应该还是能够保持一个比较稳定的增速,具体的增速还需要看今年下半年的订单情况。

问:我们公司PBO单体跟下游的定价方法是什么?是成本加成吗?

答:前期不会采用成本加成,因为要配合下游客户打开终端市场,价格不能太高。同时也因为前期量小,还未产生规模效应,成本较高。

问:公司在PI单体上有没有什么进展?

答:公司目前还是在研发储备自己的各种PI单体,现有的产品也还相对稳定。下游客户在打开市场还是需要有一个循序渐进的过程。其中,热塑性聚酰亚胺单体更易于加工,所以除了很多传统机械上的应用,可能下游的电动汽车高压电机上可以应用,不过同其他材料一样下游应用也需要一个较长的验证过程,所以目前来看,下游应用还在培育阶段,我们PI单体的订单还是保持相对稳定的增长。

问:公司是否会去代工某些品牌的染发剂?

答:公司不会代工终端的产品,我们只做中间体原料。染发剂最后的配方往往是这些品牌的商业机密,它们都会自己去做最后的配比、调配。

问:公司染发剂原料未来的市场需求以及市场占有率的情况如何?

答:染发剂的市场需求其实是一直在稳健增长的。根据权威数据显示,全球染发剂市场的复合增长率仍有8.2%。一方面,公司染发剂的大客户欧莱雅体量很大,但财报显示它每年染发剂也保持了5%左右的增长。而且一些大客户都在积极开发新兴地区,地区上可能会有个别增长。我们在其相关产品供应量约占到30-50%左右,有一定提升空间。另一方面,染发剂行业的特色是原料种类非常多,公司之前受限于产能,设备占用率有90%左右,后期随产能逐渐释放,会积极研发、完善染发剂原料产品线,更加系列化、全面化,增加公司的竞争实力。同时很多客户的供应商管理比较复杂,它们更倾向于一站式采购,当未来我们的产品系列开发的更全面后,市场需求也会随之稳定增长。还有一个比较重要的方面是,染发剂行业一直存在绿色迭代的趋势,公司利用自己的核心技术优势,积极推动产品升级迭代,研发新一代对人体安全、环保、无毒无刺激的高附加值染发剂原料产品。

问:染发剂迭代后的产品毛利率更高吗?

答:短期内是的,因为产品迭代技术门槛更高,同时目前量还较小,未来会根据市场供需关系调价。

问:公司跟客户是怎样定价的,是定一年的均价,还是会按月调整?

答:公司会充分考虑成本、供需关系上的因素来定价。大客户的话年度订单比较多,基本保持每年签订一个价格;有一些小客户或者有一些零散的订单,会更多地根据当时的市场价格,综合原料、汇率、运费这些因素进行调整。

问:染发剂原料的生产格局是怎样的?

答:鼎龙科技是全球染发剂原料主要提供商,(业务前身)从1997年就开始就跟下游的大客户们合作,其供应商管理体系非常严格,除了产品质量、供应链、仓储等要求外,对供应商的可持续性发展也都有很要求,还会关注供应商员工福利、社会责任等方面的表现,因此很多小的生厂商并不完全能够通过较低的价格进入它们的供应商体系。大客户更倾向于寻求一个稳定、合格的供应商。同时公司具备较强的技术实力,在快速研发一些高纯的原料以及产业化生产方面具有一定优势。

问:募投项目的进展如何?产能产量能达到多少?产量增速如何?

答:募投项目的第一期555吨从今年第二季度开始试产,但试产到开始真正放量还需要一定时间,所以预估明年能够实现产能的提升。1320吨是公司的申报产能,是多功能产线,具体产能要看实际做什么产品,较难测算明年增量到底有多大。

问:植保材料市场情况如何?

答:植保材料市场情况较为稳定,年报毛利率为28.72%。公司不会做市场上已较为普及且毛利很低的植保材料,公司的植保材料是客户定制开发的具有高附加值、高技术含量的产品。未来植保材料较稳定,各个产业目前都在进行绿色迭代,如果向绿色、低毒等高性能产品发展时,未来可能会有一定的市场机会。

问:最近成本端是否有变化?

答:最近原料有跌有涨,但是整体比较平衡。

鼎龙科技(603004)主营业务:染发剂原料、特种工程材料单体、植保材料等化工产品中间体的研发、生产和销售。

鼎龙科技2024年一季报显示,公司主营收入1.47亿元,同比下降23.34%;归母净利润4233.5万元,同比下降12.39%;扣非净利润4352.85万元,同比下降8.49%;负债率11.83%,投资收益-34.71万元,财务费用-395.2万元,毛利率45.97%。

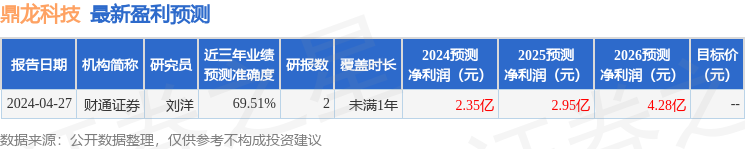

该股最近90天内共有1家机构给出评级,增持评级1家。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流入1006.92万,融资余额增加;融券净流入0.0,融券余额增加。

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。