消息,2024年5月8日欧晶科技(001269)发布公告称公司于2024年5月8日召开业绩说明会。

具体内容如下:

问:2024年2月公司与全球主要高纯天然石英砂供应商美国矽比科签订了长单高纯石英砂采购协议,是导致预付款从2023年底的28亿元增长到2024年一季度的08亿元的主要原因吗?公司所用原材料中,由国内供的石英砂大概占多少比例?

答:2024年一季度的预付款项余额4.08亿主要是预付的高纯石英砂采购款。目前全球能够供应高纯度石英砂企业包括美国矽比科、挪威天阔石、石英股份等。其中,美国矽比科无论其石英矿原料品质还是其石英砂提纯技术均处于行业领先水平,是全球少数能够批量供应半导体用高纯石英砂的领军企业。从整体上看,目前国产高纯石英砂企业与海外供应商相比,还存在高端产品较少、产品品种有限,质量稳定性有待提升等问题。

问:2023年报年终显示货币资金5亿,期初3亿;报告期内全年利息收入仅为627万,低于七天通知存款利率是何原因?

答:2023年末的货币资金余额为8.47亿,其中4.65亿为公司发行可转债项目的募集资金,于2023年11月30日发行完成存入公司指定的募集资金专用账户,于2023年12月29日经临时股东大会审议通过后进行现金管理。此外,2023年度公司陆续对部分闲置自有资金进行现金管理,购买安全性高、流动性好、期限不超过12个月的产品,满足资金使用效率,获得一定的投资收益。

问:公司如何保障高品质石英砂的供应,相比同行有哪些采购上的优势

答:公司与主要原辅料及设备供应商建立了稳定的合作关系。高纯石英砂矿源稀缺,目前全球能够批量供应高等级太阳能及半导体用高纯石英砂的企业较少,国外供应商仅有2家,美国矽比科和挪威天阔石。为保障主要原料供应的稳定性,2024年2月,公司与美国矽比科签订了高纯石英砂采购协议,是美国矽比科亚洲地区的重要客户,有效保证关键原料未来的长期稳定供应,并从源头把控产品质量。

问:2023年开始太阳能光伏中N型硅片占比不断升,光伏产业正处在从P型向N型加快迭代的进程中,根据业内预计,2024年N型电池技术组件市占率将超过七成。请,P型向N型技术迭代对光伏坩埚的需求有何影响?

答:随着N型电池转换效率的稳步提升,2024年N型TOPCon将成为市场主要电池片生产工艺。N型产品对控碳、控氧、杂质含量都提出了更高的要求,进而对石英坩埚的品质有更高的要求,公司将围绕行业变化趋势不断地进行产品升级及技术改进,以顺应下游的趋势变化。

问:公司2024年一季度销售收入大幅下降,请是什么原因?另外,请公司的下游客户主要包括哪些?是否存在单一客户依赖程度较高的情况?

答:公司2024年一季度销售收入下降的主要原因为石英坩埚收入减少所致。公司凭借多年在单晶硅材料行业的深耕细作,在太阳能级石英坩埚领域的市场份额及认可度较高,与TCL中环、阿特斯、双良节能、高景等大中型单晶硅片生产商建立了长期、稳定的合作关系。公司所在行业下游客户集中度较高,2023年对第一大客户的销售额占营业收入的比例较高,公司将在巩固现有客户的基础上,积极拓展新客户。

问:请与之前年度相比公司发展趋势是如何的?

答:2023年光伏行业充满挑战与机遇,光伏产品产量表现亮眼,全球装机量创下新纪录,同时,光伏行业产能快速提升导致行业竞争加剧,光伏产业链各环节产能出现阶段性过剩,主产业链产品价格处于近期历史低位,行业整体盈利持续承压。公司将把握全球光伏产业持续增长所带来的长期市场机遇,构建护城河。公司将持续加强研发技术创新,优化生产工艺技术,实施有效的降本增效措施,注重产品技术工艺改善,提升产品性价比,保持公司产品在市场上的竞争优势。

问:当前影响公司所属行业发展的有利因素有哪些?

答:受益于“双碳”政策的推出,全球光伏市场整体向好,市场规模持续扩大。根据国际可再生能源机构到2030年,可再生能源装机需要达到11000GW以上,光伏装机容量将从2022年的1055GW增加到2030年的5457GW。2023年多晶硅、硅片、电池片、组件产量同比增长均在64%以上。2024年,全球光伏新增装机量保守预测为390GW,乐观预测为430GW;根据WSTS预测,2024年全球各地区半导体市场将有所暖,开始反弹,预计2025年市场规模将达到6,588亿美元。SEMI数据显示,全球半导体硅片市场经历2023年短暂下跌后有望于2024年实现反弹,预计2024年全球半导体硅片出货面积同比增长8.5%达到135.78亿平方英寸。国内半导体企业广阔的发展空间及石英坩埚的进口替代将为我国石英坩埚企业带来发展机遇。公司将紧跟产业链发展趋势,结合市场需求等综合考量,逐步释放或扩大产能。进一步提升研发创新能力,不断拓展优质客户,拓展产品服务范围,实现公司持续、稳健、健康的发展。

问:基于贵公司年报亮点第3点,请公司如何确保这些治理结构和内部控制体系能够持续有效地运行?公司是否有定期评估和改进这些体系的计划?此外,公司如何确保这些体系能够应对不断变化的外部环境和业务需求?

答:公司审计委员会以及内审部门持续发挥在日常经营过程中的监督职能,依法独立开展内部审计工作,不断完善内部控制体系建设,最大限度地保障内部控制制度的有效执行。根据公司战略目标及不同的发展阶段,结合公司管理层现状及发展需要,坚持合法性、可行性、可操作性相结合的原则,持续梳理、完善和修订公司的各项制度。

问:2023年利润分配方案的考虑是什么?

答:为增强投资者报,树立长期价值投资理念,公司2023年度利润分配预案,拟每10股派发现金红利12元(含税),合计拟派发现金红利2.31亿元(含税),股利支付率35.31%。分配方案尚需提交股东大会审议。

问:贵公司及客户集中度风险,请公司前五大客户规模多少?

答:截止2023年底,公司前五大客户销售金额合计为30.72亿元,占年度销售总额的比例为98.16%。

欧晶科技(001269)主营业务:石英坩埚产品、硅材料清洗服务、切削液处理服务。

欧晶科技2024年一季报显示,公司主营收入3.4亿元,同比下降46.56%;归母净利润2167.58万元,同比下降87.41%;扣非净利润1991.53万元,同比下降87.65%;负债率47.85%,投资收益-102.44万元,财务费用440.41万元,毛利率14.94%。

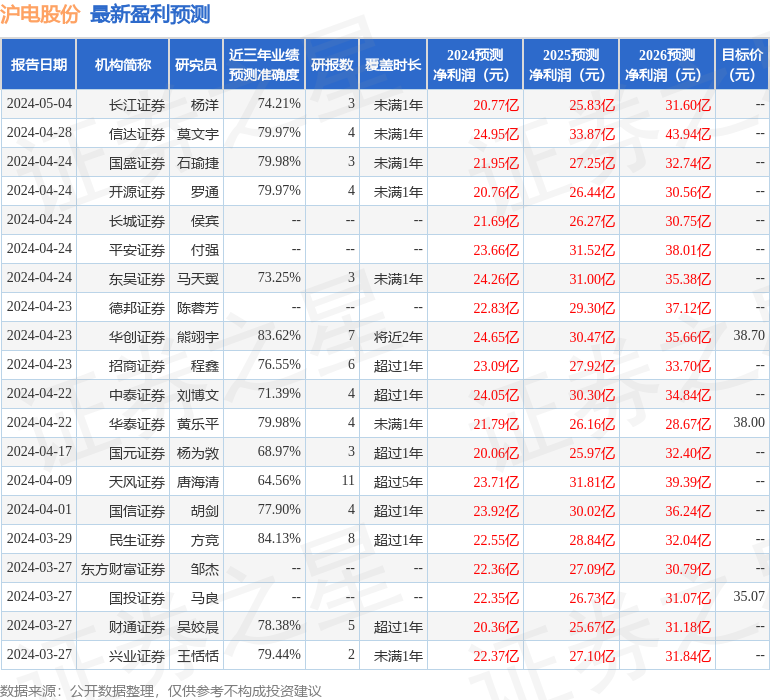

该股最近90天内共有2家机构给出评级,买入评级1家,增持评级1家。

以下是详细的盈利预测信息:

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。