消息,2024年4月30日香飘飘(603711)发布公告称公司于2024年4月29日接受机构调研,中银基金、长江证券、华泰保兴参与。

具体内容如下:

问:2024年第一季度冲泡增速较慢的原因?

答:2024年1-2月,作为冲泡业务的销售旺季,公司冲泡产品的出货速度较快;3月,冲泡业务逐渐走出旺季,以消化渠道库存为主。随着外部环境的好转,公司在渠道端的投入有所增加,同时对于经销商费用的支持也有所增加,作为商业折扣会抵减一部分收入。总体来看,一季度的销售节奏是符合公司的预期的。

问:公司2024年4月即饮业务的销售情况?

答:总体来说,目前即饮业务的销售表现基本符合公司预期。当前,即饮业务的重心在品牌定位及营销策略的梳理、制定环节,具体的品牌营销活动预计会在5月下旬向市场投放。

问:公司当前的备货节奏?

答:公司始终非常注重渠道库存的管理,第二季度,即饮逐步进入销售旺季,公司坚持以动销为原则,确保公司的出货节奏与终端消费者购买的动销节奏能够匹配,从而进一步保证产品的货龄及新鲜度,目前,公司渠道库存处在良性健康的水平。

问:新总裁入职后主要做了哪些工作?

答:1、在冲泡的销售旺季,对市场进行了走访调研;2、重视品牌与产品创新,着力挖掘产品卖点及定位,提升产品创新力度;3、在渠道端提出打造样板市场成功模式,并积极拓展新的业态渠道;4、提升经销商招募及人力资源配置的力量。

问:公司如何驱动冲泡业务的增长?

答:1、产品的与时俱进,持续推进产品的创新升级。公司在产品健康化方面做了很多有益的尝试,公司推出的燕麦奶茶、燕麦拿铁等产品,经过初步试销,反馈较好。期望将来可以提高冲泡产品在一二线市场的销售体量。2、持续推进渠道下沉及高势能建设。公司的冲泡产品在居家消费的便捷性、性价比、质量稳定性等方面具有一定的优势,在县乡镇市场及礼品市场的消费需求比较稳固,因此在渠道下沉方面会有一定的发展机会。未来将重点打造终端的高势能建设,带动消费需求和消费频次。

问:冲泡业务盈利能力升的原因?

答:1、公司内部降本增效,通过自动化生产设备改造,有效实现了用工成本的降低及生产效率的提升,冲泡毛利率有所改善;2、公司在2022年2月份对冲泡产品进行了提价,原材料成本总体稳中有降,提价效应逐步体现;3、公司对冲泡业务的品牌营销及费用投放策略更加稳健;4、随着外部媒体环境的改变,公司的宣传渠道由电视媒体逐渐向新媒体转变,费用投入有所降低。

问:冲泡业务今年的规划?

答:1、不断加强产品创新,推动产品的创新升级,激活品牌活力。公司前期推出的燕麦奶茶、燕麦拿铁等产品,经过初步试销,反馈良好,公司将会沿着健康化方向继续推进;2、持续推进渠道下沉,通过产品的生动化陈列,建立产品势能,营造热销氛围,以带动其他渠道和门店的销售。

问:公司即饮业务的策略?

答:1、公司计划优化Meco杯装果茶和兰芳园冻柠茶两个产品品牌的定位,在二季度开始,Meco杯装果茶将用新的定位与消费者进行沟通,测试市场的反馈效果;2、同时,配合品牌营销活动会持续进行投入,并优化投入的方向和策略,提升费用使用效率;3、在渠道端,公司会聚焦打造样板市场和样板经销商,寻找可复制的成功模式;4、对于即饮新产品的创新研发和试销优化,也一直在按部就班地进行。

问:Meco果茶的定位和打法?

答:Meco果茶是公司开创的品类,采用差异化的杯装形态,更具高级、品质感;同时,杯装形态更偏向于室内静态的消费场景,公司着力挖掘产品卖点,并对目标消费人群进行研究,期望将果茶打造成“茶饮店之外的第二选择”。Meco果茶的打法包括以下几点1、围绕新的定位,配合市场运营计划,与消费者进行沟通,同时测试市场的反馈效果;2、聚焦头部区域,积极探索总结成功原因,优化提炼成功模式,打造可复制的样板市场;3、挖掘杯装果茶的礼品装、家庭装的消费机会;4、积极开拓零食渠道、餐饮渠道的市场机会。

问:兰芳园冻柠茶的打法?

答:1、公司将会围绕样板市场,持续做好运营工作,将样板市场的成功模式进行复制推广;2、积极探索餐饮渠道的市场机会,开拓更多专职做餐饮的经销商;3、持续加大冰冻化建设力度,通过尝试线下的自动贩卖机等方式,拓展冰冻化的销售渠道。4、对冻柠茶的定位进行研究和优化,将用新的定位与消费者进行沟通,并测试市场的反馈效果。

问:兰芳园冻柠茶相比竞品的差异点?

答:兰芳园瓶装冻柠茶产品,是公司基于“竞争思维”研发推出的。柠檬茶是一个很大的品类,市场空间巨大,柠檬本身富含维生素且口感较佳,消费者接受程度高,公司认知到柠檬茶市场的巨大潜力,因此推出了冻柠茶产品。公司的冻柠茶产品,主打正宗港式口味,并且采用了在香港有悠久历史的兰芳园品牌。同时,公司的冻柠茶产品针对现有产品的消费痛点进行优化,用蜂蜜取代蔗糖,解决了茶的涩味问题;采用低糖配方,可以满足消费者对于“健康”的追求,口感也更加清爽。目前,已经在广东、京津冀、长三角等地区取得了较好的反馈。

问:大红袍牛乳茶的后续规划?

答:2023年,公司对大红袍牛乳茶进行了试销,通过收集外部的反馈、意见,对其包装、内容物进行迭代升级,目前来看,该产品还需要时间来进一步探测优化。

问:即饮业务的盈亏平衡点?

答:公司的即饮业务,目前仍然处于投入阶段。近期,公司在积极打造样板市场、样板经销商,寻找可供复制的成功模式,同时,在费用和资源的投放上,会根据实际情况进行动态调整。未来,当即饮业务模式更加成熟,费用投放更加平稳的时候,盈亏平衡点会逐渐清晰。

问:公司是否还有价计划?

答:公司目前没有提价计划,主要原因是公司坚持以消费者为中心,重视并保障消费者的利益。未来,公司期望通过品质提升,以及推出更多的高端系列产品,来满足消费者差异化的需求。

问:如何看待消费降级趋势?

答:公司认为,消费降级的本质是“降级不降质”,消费者对于高品质的好产品的需求是始终存在的,公司产品在品质稳定性、性价比方面具备优势,公司会充分把握市场机会,发挥优势,同时积极顺应健康化的消费趋势,努力做出健康、好喝、高性价比的产品给到消费者。

问:公司费用投放规划?

答:公司会根据现阶段需要,维持近几年以来较大力度的费用投放力度。今年以来的新变化是,公司更加强调对费用和效率的关注,并非减少投入,而是关注如何将费用投放在高价值、能产生实际效果的地方,提升费用投放的精准有效性,当遇到明确性机会点时,公司一定会根据需要采取大胆的,近乎压迫式的费用投入,以期通过有效费用的大力度投入带来较大效应的收入或产出报。

问:公司2024年的业绩指引?

答:公司会围绕股权激励计划营收考核目标努力。冲泡业务,主要侧重点在巩固现有的基本盘,同时继续在产品创新升级的道路上,大踏步前进。即饮业务,公司将会努力延续去年较好的势头。1、Meco果茶和兰芳园冻柠茶作为今年的两个拳头产品,都具有一定的增长潜力;2、现有即饮团队经过磨合,已较为稳定;3、渠道拓展方面在去年的基础上积攒了一定的经验;4、今年公司会努力提升费用投放的精准有效性。

香飘飘(603711)主营业务:奶茶产品的研发、生产和销售。

香飘飘2024年一季报显示,公司主营收入7.25亿元,同比上升6.76%;归母净利润2521.26万元,同比上升331.26%;扣非净利润1976.78万元,同比上升382.57%;负债率27.23%,投资收益457.73万元,财务费用-1925.48万元,毛利率33.64%。

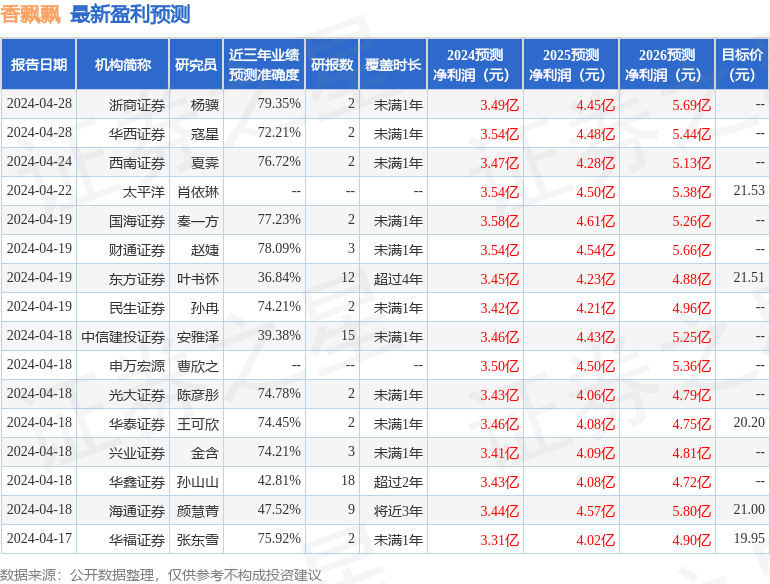

该股最近90天内共有15家机构给出评级,买入评级10家,增持评级5家;过去90天内机构目标均价为20.42。

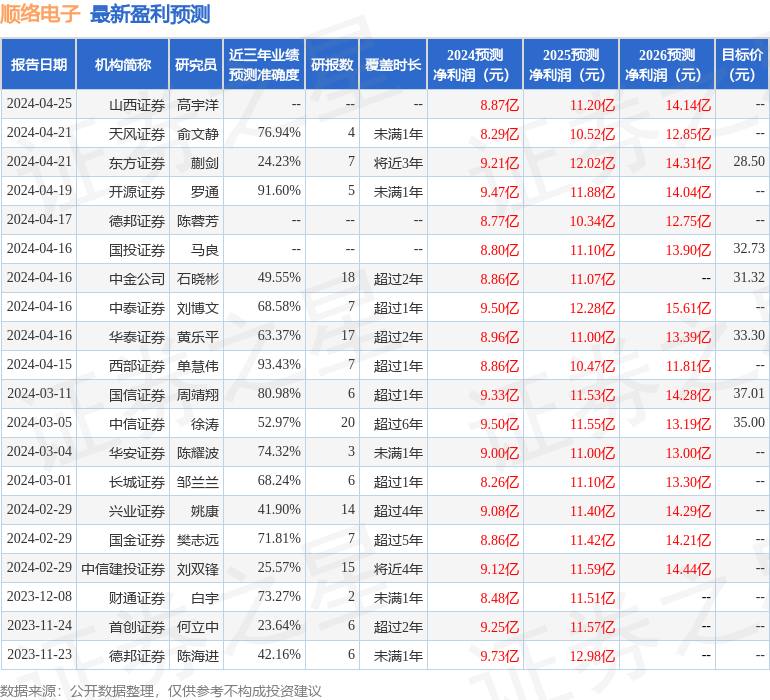

以下是详细的盈利预测信息:

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。