消息,2024年4月30日顺络电子(002138)发布公告称公司于2024年4月30日接受机构调研,华安证券、工银瑞信参与。

具体内容如下:

问:请公司通讯类业务在一季度的业绩及增长的逻辑?

答:(1)公司在通讯类业务领域产品方面布局了手机终端、通讯基站、其他智能通讯终端以及各类通讯模块等应用终端。(2)2024年第一季度,公司基本延续了2023年下半年传统旺季的发展态势,高端产品随着终端客户需求放量而增加,公司提前布局的新产品迅速放量。(3)公司产品主要使用于“整机的信号处理功能”及“整机的电源管理功能”等领域,是信号处理和电源管理的核心元器件。随着智能终端不断向智能化、小型化发展,叠加终端产品对算力应用的相关需求,整机产品对元器件的用量和性能提出了更高的要求。公司元器件产品用量预计将会进一步提升,高端精密元件产品的单位价值将进一步增加,高端精密元件的比重将进一步提升。随着产业趋势发展,元器件行业整体受益,公司作为元器件行业的头部企业受益更加明显。

问:请公司汽车电子产品的销售结构?

答:汽车电子是公司重要新兴业务领域之一。目前公司汽车电子产品结构围绕“三电一化”相关应用深度展开,产品广泛分布于智能驾驶、智能座舱、新能源汽车中的电池、电机、电控等应用方面。近年来,公司围绕元器件领域全面发力,致力于构建产品多维、市场多维的发展态势,与此同时,公司致力于持续丰富车载业务领域的各类产品线,增强新兴市场领域的核心竞争力;目前围绕车载业务领域,公司已开发并量产多类型产品线,覆盖的客户均为行业标杆企业,规模效应逐步体现,国内销售占比在逐步提升。公司提前布局汽车电子市场领域多年,目前已成为全球顶级汽车电子厂商及众多新能源汽车企业的正式供应商。公司致力于成为汽车电子行业优秀的解决方案提供商,持续加大研发投入,通过底层技术的创新,通过对客户需求的及时研判,与客户共创新的应用场景,为客户创造价值。

问:请公司近期的产能利用率?

答:通讯市场方面从行业历史周期来看,一季度原本为通讯产业的淡季,但公司相关品类产品的产能利用率继续延续了2023年三四季度的态势。汽车电子业务方面公司车载业务趋势持续保持向上态势,相关产品线产能利用率处于健康状态。新产品方面公司提前布局的部分高端新产品如LTCC器件产品、一体成型电感系列产品,客户需求旺盛,产能利用率维持在较高水平。

问:请公司一体成型功率电感业绩近况?

答:一体成型功率电感是公司级重点开发的产品项目,经过公司前期多年持续研发投入,积极与大客户应用项目推动,市场空间持续打开,增长快速,应用市场覆盖面广,市场空间需求量大,未来前景可期。随着消费电子终端向轻、薄、短、小不断发展,终端内部的空间排布日益严苛,也就对元器件提出了进一步小型化的要求,一体成型功率电感产品具有小尺寸、磁屏蔽效果好、稳定性佳等特性,公司认为一体成型电感产品的市场将会持续快速发展,同时公司在元件小型化、精细化和复合化方面长期处于全球行业前沿,目前已布局了多品类的一体成型电感类产品。公司一体成型功率电感推出后受到市场广泛欢迎,产品供不应求,公司在持续扩充相关产能,未来将为公司贡献更多的营收增长。

问:请公司是否有在二级市场融资的规划?

答:公司本身所处行业属于重资本投入行业,每年均有持续扩产需求,对资金要求较高,但公司经营现金流管理良好,流动性充足,目前主要资本支出为新产品扩产及厂房装修等支出,通过负债融资的方式负担。公司信誉良好,银行信用额度充足,且利率保持在较低水平,同时,公司非常重视应收帐款及客户风险控制,拥有较好的偿债能力。关于资本市场融资方面,后续将根据公司具体投资进度来规划资金需求,制定合适的融资计划,短期内暂不考虑采取资本市场直接融资方案。

问:请公司几个工业园建设的进展和情况?

答:公司近年来投入的基建项目,包括三个工业园和研发中心,具体情况东莞凤凰工业园建设的智慧园区,一期已建成,并且部分产线已投产;上海松江工业园一期主体正处于装修阶段,具体投产计划将按照建造验收情况安排;深圳研发中心目前已经建成封顶,目前也处于验收、装修阶段,建设投产具休进度将按照市场需求计划分步推进。

问:请公司发展战略是否有变化?

答:公司将继续坚持“五五战略规划”,继续专注于精密电子元器件行业主业,为未来长远发展提前做好布局和规划(1)产品规划主要集中为“磁性器件、微波器件、传感及敏感器件、精密陶瓷”四大产业领域,积极开拓新产品;(2)重点聚集新能源汽车、算力中心、光伏储能等战略新兴市场领域;(3)分类管理增量和存量市场业务,重点聚焦大客户;持续不断通过管理变革、IPD管理、全面经营预算,激发组织活力,推动业务协同发展。2021年至2025年是公司“五五战略规划”期间,公司要按时实现“五五战略规划”经营目标,面临着较大的挑战,公司将直面困难和挑战,积极寻求转变以适应新型市场格局的要求,公司积极把握新能源汽车市场、云服务及云计算数据中心产业蓬勃发展、光伏储能增量市场等重大机遇,聚集大客户、聚焦基础技术研发和新产品研发,以解决客户痛点难点,持续为客户创造价值为出发点,发扬创新开拓和工匠精神,把握好新兴市场给电子元器件产业带来的前所未有的海量机会。

问:请公司二季度经营情况如何?

答:1.公司第二季度经营情况正常。2.相对于短期订单,公司更加关注行业趋势。因为元器件属于基础产业,具有投资强度大、扩产周期长、经营杠杆高、规模效应明显等产业特性,对经营规划工作一般作出如下安排(1)按照5-10年为周期制定中长期战略规划;同时结合市场最新发展趋势,定期更新和滚动规划;(2)公司日常经营工作,围绕中长期战略规划展开,通过年度工作计划和全面经营预算分解到各经营组织日常工作中,公司原则上极少出现根据短期订单增加或减少来调整公司年度整体经营计划的情况;(3)公司的新产品研发工作,需要围绕中长期战略规划和战略客户中长期需求展开(不是围绕客户订单展开)。一般至少提前3年立项,围绕着“基础材料、工艺设计、设备开发、质量控制、人员培养、交付实现”全方位系统性展开;(4)公司高度重视基础研究,拥有两个国家级的企业工程技术中心,专业从事基础领域研究和可靠性研究,为新产品开发提供了坚实保障。根据以上产业特点,公司构建了成熟高效有序的经营工作体系,保证了公司上市以来持续增长(自2007年至2023年,销售收入复合增长率24%)。围绕产业特点、行业趋势和公司经营模式开展研究,有利于充分发掘公司价值。

顺络电子(002138)主营业务:研发、设计、生产、销售新型电子元器件;提供技术方案设计和技术转让、咨询服务,销售自产产品。

顺络电子2024年一季报显示,公司主营收入12.59亿元,同比上升22.86%;归母净利润1.7亿元,同比上升111.26%;扣非净利润1.58亿元,同比上升156.73%;负债率48.18%,投资收益-294.53万元,财务费用2355.15万元,毛利率36.95%。

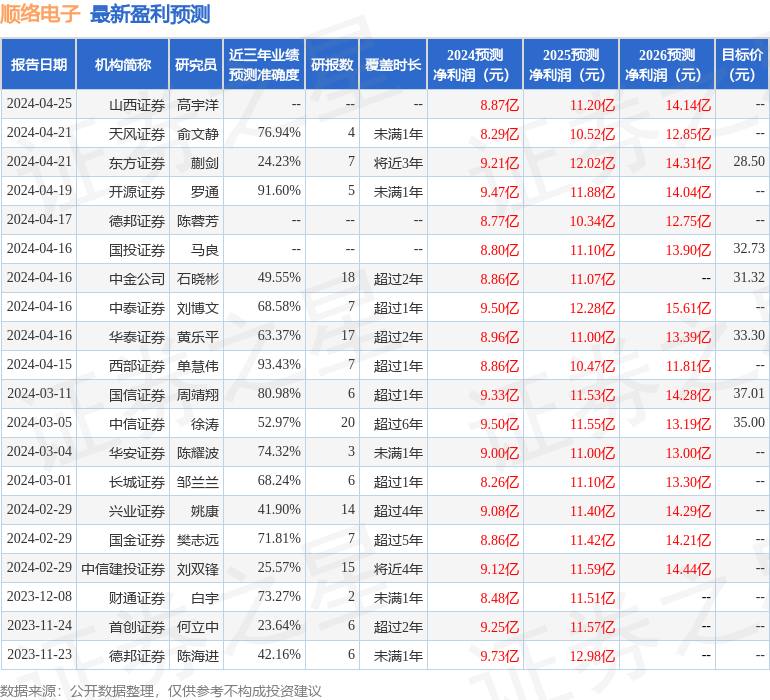

该股最近90天内共有15家机构给出评级,买入评级13家,增持评级2家;过去90天内机构目标均价为32.26。

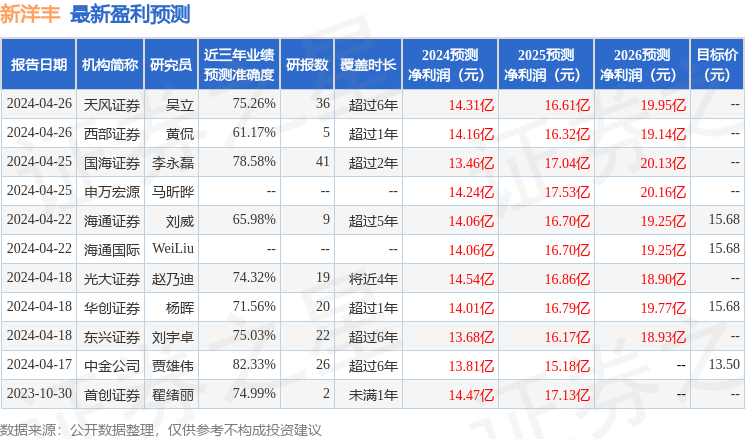

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出807.23万,融资余额减少;融券净流出1588.02万,融券余额减少。

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。