消息,2024年4月30日中国巨石(600176)投资者关系活动记录,长江证券、平安基金、光大保德信基金、嘉实基金、长盛基金、景顺长城、工银瑞信、博道基金、中泰证券资管公募部、创金合信、交银施罗德、九泰基金、华富基金、永赢基金、天弘、国寿安保基金、南方基金、华泰柏瑞、海富通基金、鹏扬基金、德邦基金、兴证全球、摩根、金鹰基金、建信基金、汇泉基金、中信建投基金、汇丰晋信、中银资管、泰信基金、富国基金、国融基金、平安养老、兴银基金、昆仑健康险、国寿养老、广汇缘、淡水泉、海创私募、景林资产、紫阁投资、半夏投资、五地、高毅资产、东方基金、中金资管、国金资管、德邦自营、金元证券、财信证券、中邮证券、中航证券、华泰自营、招商自营、光大资管、安信基金、UBS、Neuberger Berman、施罗德、泓德基金、博时基金、长信基金参与。

具体内容如下:

问:1季度需求结构如何?出口(含海外产能)占比是否升?

答:一季度国内外销售同比均实现了较大幅度增长,其中外销的增长幅度更 大,目前占总销售的比例为40%。在外销区域中,欧洲、美国同比增长幅度较高, 我们预计今年外销整体可保持40%左右的占比,较2023年有较大改善。

问:风电、热塑、电子、建筑建材各领域需求增长如何?

答:一季度玻纤主要下游需求领域均出现了不同程度的恢复,其中热塑、电 子、风电相关领域增长较好。热塑短切、合股纱同比均实现较大幅度需求增长,风 电纱也保持了良好的销售势头。公司3月25号提出复价后,产品销量增长良好, 在汽车尤其是新能源汽车方面明显提升。

问:合股纱价最多,为什么这个品类供不应求?

答:由于合股纱应用范围较广,如游艇、卫浴、基础设施、建筑等方面,且 合股纱生产成本较直接纱要高,由于自去年四季度以来产品价格持续下跌,行业内 生产合股纱产能减少,供应出现紧张,而随着一季度以来需求的不同程度恢复,出 现结构性的供不应求。

问:巨石今年的产能投放如何?

答:公司目前有两条粗纱预计在年内投产,淮安生产基地首条10万吨产线 预计在上半年投产,九江生产基地第二条20万吨生产线视市场情况投产。电子纱 今年没有新投产能。

问:现在有多少落后产能退出?陶土坩埚生产成本和池窑比是更高还是更低?

答:前几年玻纤价格在高位时,陶土拉丝在内蒙、河北、安徽以及相对落后 的地区死灰复燃,去年淘汰25-30万吨。这些企业位置偏,远离市场,成本压力大, 由于没有形成统一大市场,电价相对有优势,这些企业的生产主要用电。但他们规 模小、单位能耗高、人均效率低,以及物流成本较高,未来持续盈利可能性不大。

问:作为龙头企业,未来竞合格局如何实现?

答:行业健康发展不可能使得所有企业都能获得很好的盈利,在亏损企业很 难扩产的情况下,新进入的企业也要有优势才会有盈利可能。行业价格维持在部分 企业盈利,部分企业保本或亏损的情况下比较合理,若所有企业都亏损,行业将无 法持续健康发展。

问:复合材料光伏边框今年放量规模预计多少?

答:公司下游的光伏边框复合材料生产企业已经向主要光伏组件生产企业进 行认证,今年有部分已实现批量供货,预计明后年将释放更多的量。

问:一季度原材料和能源价格如何及全年展望?

答:一季度原材料、能源成本同比均有一定程度的下降。成本端压力环比 2023 年应该能够实现下降,公司在能源单价、单耗,以及铂铑漏板,其他原材料 采购等方面,都将尽力争取实现更多成本下降

中国巨石(600176)主营业务:主要从事玻璃纤维及制品的生产、销售。

中国巨石2024年一季报显示,公司主营收入33.82亿元,同比下降7.86%;归母净利润3.5亿元,同比下降61.97%;扣非净利润1.68亿元,同比下降65.95%;负债率43.25%,投资收益1229.74万元,财务费用5994.92万元,毛利率20.13%。

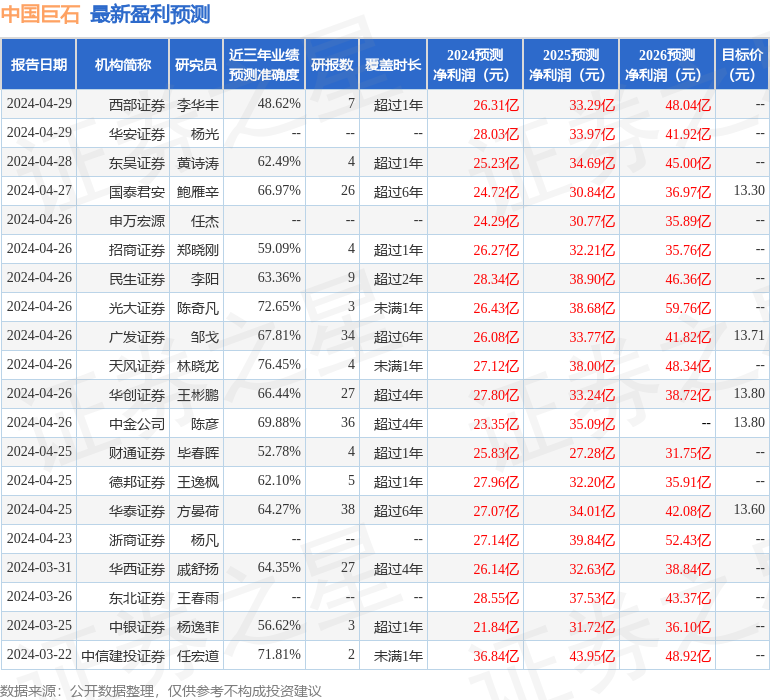

该股最近90天内共有24家机构给出评级,买入评级19家,增持评级5家;过去90天内机构目标均价为13.16。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出3333.98万,融资余额减少;融券净流入396.59万,融券余额增加。

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。