消息,2024年4月30日神州细胞(688520)发布公告称长信基金、中泰证券于2024年4月30日调研我司。

具体内容如下:

问:我国目前甲型血友病患者的整体用药情况、年人均治疗费用情况及未来升空间?

答:据我们所知,中国目前登记在册接受治疗的患者 2~3 万,患者用药渗透率不足 20%,大部分患者未被诊断或未接受治疗;即便是用上药的患者,估计每年也只有约 5~6 万 IU 的人均用药量,距离预防治疗的国际推荐剂量下限差距还比较大,渗透率及人均用药水平仍有很大的待改善空间。相比较之下,国际推荐预防治疗标准下限为 25 IU/kg/次,每 2天一次。因此,一个体重 60kg 的成年人年均用药量至少需要 25~30 万 IU,才能维持身体各方面机能基本达到正常人水平。中国患者整体治疗水平离国际标准还相差较大。血友病患者用药不足不仅造成患者自身身体状况不佳,同时也会造成较大的社会负担,包括1)患者治疗不及时不充分,可能导致身体逐渐残疾,就学就业都受影响,不利于为社会做贡献;2)成年患者大多残疾,家庭因病致贫,也增加社会保障压力。因此,发达国家从社会整体效益和药物经济学的角度,都支持血友病患者充分用药(发达国家在血友病患者群体每年花费约 100 亿美元),虽然看上去直接用于患者治疗的资金投入较大,但一方面患者身体状况可以基本保持正常,教育、工作不受影响,有利于个人发展和为社会做贡献;另一方面,家庭和社会间接负担大大减轻,很多受患者影响的家庭成员,也能为社会创造更多价值。随着中国经济的发展、社会文明程度的提升以及对罕见病患者 /残疾人的关注和投入增加,我们相信,中国血友病患者的治疗水平将日益上升,公司也将在此过程中发挥力量,做出自己的贡献。

问:安佳因?的海外市场拓展计划?

答:公司目前已与印度、土耳其、印尼、斯里兰卡、巴西、巴基斯坦、沙特、阿尔及利亚、泰国、越南、菲律宾、哥伦比亚、墨西哥、俄罗斯及秘鲁等区域合作伙伴签约,利用合作方在当地的临床、注册和销售经验,推动安佳因?尽快在当地商业化。预计自 2025 年开始可以在境外市场陆续上市。

问:2023年上市的两个国产产品即正大天晴和蓉生药业的重组八因子对安佳因?的销售是否会造成一定的冲击和影响?如何看待重组八因子未来的竞争格局?

答:重组八因子市场本身就是充分竞争的市场,在公司安佳因?上市前,市场上已有拜耳、百特、辉瑞等 4 家跨国公司的 5款重组八因子产品上市销售,后续又有韩国绿十字公司的重组八因子产品上市。中国目前血友病患者渗透率、患者用药水平还远远低于发达国家,有充分的空间可供多家企业和多个产品去开拓市场。市场的充分竞争也使药企的市场推广策略更注重科学和医学教育和以患者为本,有助于患者治疗水平的提升及生活质量的改善,是具有积极意义的。公司对安佳因?的产能和成本竞争优势非常有信心,安全、有效、便宜、供应充足应该是大多数国家和患者的基本需求;方便性更好的双抗、基因治疗等,因为价格更高,可能更适用于高端人群和没有支付压力的少数发达国家。公司同时也在布局双抗产品,以期进入高端市场。

问:公司后续产品管线布局?

答:公司后续产品布局分为几方面一是疫苗产品,包括已上市的二价新冠疫苗和四价新冠疫苗,在临床的 HPV 疫苗,临床前的多价肺炎结合疫苗、带疱疫苗等;二是生物药方面,包括(1)血友病用药,包括已上市的重组八因子、临床前的双抗;(2)自免系统用药,包括已上市的阿达木单抗、已开展临床的 IL-17 抗体等;(3)肿瘤类用药,包括已上市的 CD20 抗体、贝伐珠单抗、已申报上市的 PD-1 单抗、已获得临床批件的用于 CD38+血液系统恶性肿瘤治疗的单抗、用于治疗 CD20阳性 B 细胞非霍奇金淋巴瘤的双抗、以及用于治疗多种实体瘤的双抗,临床前的一系列抗体药物等。公司后续将有不同管线的产品陆续推进到临床,打造可持续发展能力。

问:八因子产品集采中标情况,集采降价对公司销售的影响?

答:重组八因子产品从 2022 年开始,已陆续被纳入地方或地方联盟集采品种清单,包括 2022 年一季度广东联盟的集采及四季度福建集采以及 2023 年的浙江集采等。公司产品安佳因?已先后于福建、浙江集采中标。京津冀地区“3+N”联盟也针对重组八因子开展了集中采购,2023 年底北京医保局公布了集采结果,安佳因?已成功纳入中选名单。京津冀集采价格将于 2024 年第二季度开始执行,公司相信凭借对安佳因?的产能及成本的竞争优势,以及经验丰富、专业化程度高且执行力强的营销团队,公司有希望保持安佳因?一定比例的销售增量。公司未来还将继续积极参与各地方或地方联盟集采竞标,以高质量、低价格、供应充分的产品造福患者、馈社会。

问:公司 2024年研发费用预计?

答:公司 2024 年第一季度研发费用约 2.44 亿元,同期相比下降 9.45%。2024年公司预计有多个产品推向临床,临床前研发投入占比会相应增加。公司目前仍是研发型企业,产品研发是公司发展的基础和长期生命力之源,公司将根据经营和现金流情况,量入为出进行研发投入,保持公司科研水平和长期竞争力。

问:公司现金流情况是否充足?

答:公司目前现金流稳定,一是公司销售收入稳定增长、产品款情况良好,二是来自银行授信的资金支持较为充足,融资成本较低。

神州细胞(688520)主营业务:专注于恶性肿瘤、自身免疫性疾病、感染性疾病和遗传病等多个治疗和预防领域的生物药产品研发和产业化。

神州细胞2024年一季报显示,公司主营收入6.13亿元,同比上升86.3%;归母净利润7419.74万元,同比上升148.49%;扣非净利润1.57亿元,同比上升368.26%;负债率118.47%,投资收益1.96万元,财务费用3066.57万元,毛利率96.66%。

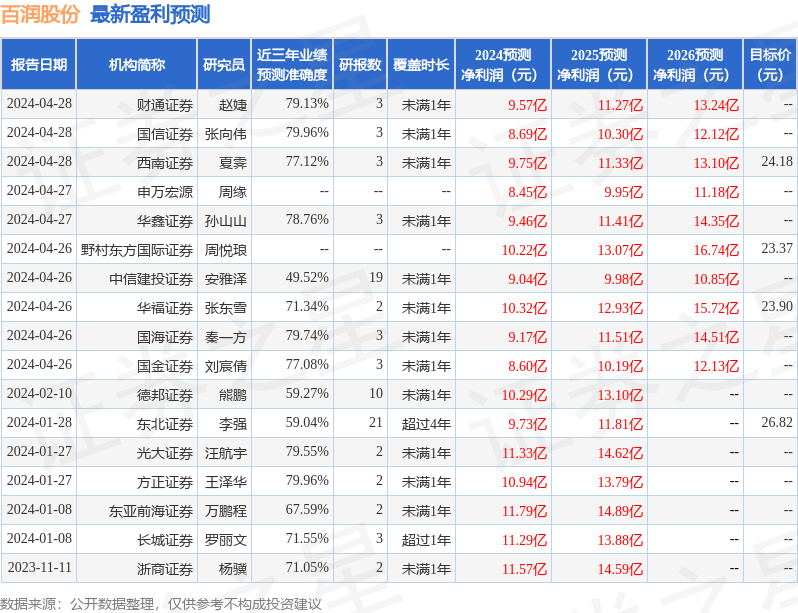

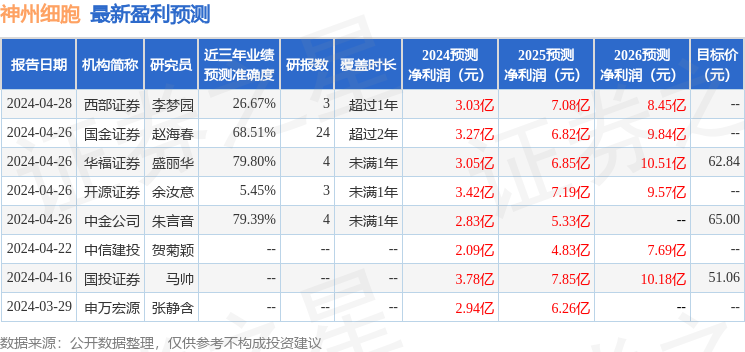

该股最近90天内共有8家机构给出评级,买入评级8家;过去90天内机构目标均价为59.63。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出757.0万,融资余额减少;融券净流出572.41万,融券余额减少。

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。