消息,2024年4月30日中信博(688408)发布公告称公司于2024年4月29日召开分析师会议,中信建投、建信基金、平安人寿、兴业证券、西南证券、国寿安保、江亿资本、汇华理财、万家基金、中金公司、东北证券、招商基金、广发证券、财通资管、鹏华基金、东海证券、海富通基金参与。

具体内容如下:

问:公司2023年度主营业务分产品、分地区情况

答:公司主营业务收入分产品情况截止2023年12月31日,固定支架收入20.62亿元,同比增长26.34%;跟踪支架收入35.98亿元,同比增长124.13%;BIPV收入6.5亿元,同比增长65.16%。公司主营业务收入分地区情况截止2023年12月31日,境内项目收入31.36亿元,同比增长53.49%;境外项目收入32.33亿元,同比增长96.93%。

问:公司2023年度支架业务增长的主要原因

答:2023年,随着光伏产业链上游组件等产品价格的不断下行,光伏电站投资成本的下降,全球集中式地面电站建设意愿增强、速度加快,新增装机规模屡创新高。公司依托于早期光伏支架纵向、横向一体化策略,规划全球化营销网络体系、搭建全球化供应链、研发创新产品及零部件带来降本增效能力等,紧抓行业机遇,在中东、拉美、印度等海外区域实现了支架业务快速增长,实现光伏支架业务营收规模大幅增长。截止2023年12月31日,公司光伏支架业务收入56.60亿元,同比上涨74.83%。

问:公司2023年支架业务毛利率情况

答:随着公司光伏支架系统产品及零部件研发创新,早期全球供应链布局产能贡献效应提升、采购模式优化及采购渠道拓展等降本增效方式不断促进,使光伏支架系统产品综合成本得到有效控制,同时随着海外大项目订单陆续交付,跟踪支架系统产品销量占比提升,叠加原材料价格趋稳、汇率波动等影响,公司支架系统毛利率稳步提升。2023年,公司固定支架毛利率16.94%,比上年增加5.55个百分点;跟踪支架毛利率19.96%,比上年增加6.19个百分点;支架业务综合毛利率18.86%,同比增长超6个百分点。

问:2024年一季度光伏支架产品项目交付规模

答:第一季度,公司财务收入确认对应的交付跟踪支架产品总量约3.82GW,固定支架产品总量约860MW;境外交付光伏支架总量约3.6GW,国内交付光伏支架总量约1GW。

问:公司2024年第一季度经营现金流出原因及后续措施

答:公司2024年第一季度经营活动产生的现金流量净流出较高,主要系公司对应付账款的按期支付、应付票据款的到期兑付、为在手订单原材料储备采购支付以及一季度款中票据比重上升所致;后续公司将进一步做好资金收支平衡工作、加大对应收账款的催收力度,同时在签订销售合同时,对于现汇款率较低的客户进行筛选,有效降低应收账款的风险。

问:公司如何保持在印度及中东市场的竞争优势

答:印度市场方面公司在印度市场布局较早,与印度本土公司阿达尼战略合作,中信博控股60%合资共建印度生产基地,产能可满足印度本土生产交付,可应对印度市场的增长预期,稳固了公司在印度市场的领先地位。中东市场方面公司将围绕满足其本土化的要求做产业布局,夯实公司原有市场份额及地位,公司拟将天双跟踪支架系统产品,1P双排多点平行驱动跟踪技术在中东市场广泛推广。以更低建设成本、更优交付力、更高发电增益保障项目运营,提升客户价值。同时以满足客户需求为度量衡,不断加大研发投入,开展研发创新、快速积极响应客户需求、提升差异化项目方案解决能力,不断提升公司在中东地区的品牌竞争优势。

问:公司海外市场订单剧增,如何防控风险

答:随着全球化市场开拓,光伏项目建设规模增大,对公司全球化交付能力形成了严峻的考验。公司在原有国内外生产基地及已搭建的全球供应链基础上,计划在中东、拉美等海外关键市场,结合新签订单情况逐步投资建设满足本地化要求的产能,采用本地化生产、中国出口及依托国际战略合作供应商等多途径方式,支撑公司全球主要市场的交付能力,保障产品交付顺利完成。公司在签订海外订单前,将强化对客户的商誉情况、财务情况、付款情况等进行有效核实,择优选择合作伙伴,有效降低商业风险。

问:公司海外市场布局策略及完成情况

答:公司深耕核心海外市场,布局战略市场,拓展增量市场。同时深化海外市场产业链布局强化本土服务,围绕打造领先的全球交付和服务能力开展海外业务。逐步实现产品出海、产业出海、品牌出海,布局细分海外市场逐个击破,完善本土化及项目差异化解决方案能力。截至目前,公司在全球构建了欧洲、美洲、亚太、中东非4大服务中心、17个海外分支机构,在拉美巴西、欧洲西班牙、中东迪拜分设3大海外区域总部赋能区域性支架运营、研发及交付能力。

问:物流费用对公司成本的影响

答:光伏支架产品物流费用占成本的比例,国内交付根据不同项目地的距离远近及交付方式不同、交通方式应用差异等而有所不同。海外交付物流费用,因项目地远近及签订的物流协议的差异,FOB、CIF及其他不同交付方式,物流费用约占成本的3%到10%不等。公司积极搭建全球供应链及海外本土化产能,提升全球化交付能力的同时,有效降低交付运费成本。

问:光伏支架产品单瓦价格影响因素

答:首先,随着光伏主材组件功率的不断提升,光伏支架成本与价格无法匹配对应组件功率增速,公司支架系统产品单瓦价格处于被动降价状态,同时国内外光伏项目增速明显,组件效率增大,给光伏支架产品销售带来的影响较小。其次,每一个集中式地面光伏电站的支架解决方案均为定制化,均需结合不同的地形、地貌、地域、风沙雨雪等自然因素及客户需求喜好等做差异化设计,同时叠加原材料价格变化的因素,不同项目的光伏支架单瓦价格均会存在差异。

问:国内跟踪支架渗透率弱于海外市场的原因

答:国内跟踪支架渗透率一直低于海外市场,受消纳、价格、产品认同度等诸多因素的影响。国内部分区域电力消纳仍存在一定壁垒,使得跟踪支架多发电量不能有效消纳,一定程度上制约了跟踪支架项目实施。同时,国内光伏支架多采用集采方式,对价格敏感度较高,制约了初始投资成本较高的跟踪支架解决方案的实施。但从电站全生命周期度电成本、电站投资收益角度测算,跟踪支架产品更具优势。国内支架领域尚未形成品牌意识,对跟踪支架的认同度偏低。跟踪支架参与者方案解决能力分化明显,叠加部分参与者以产品质量为代价进行低价竞争,导致部分跟踪支架项目出现质量问题,降低了客户对跟踪支架产品的认同度和使用意愿。公司始终以“科技赋能,引领产业发展”为使命,将积极推进国内跟踪支架产品导入及市场培育,通过与业主、设计院等多方沟通,宣导跟踪支架的优势和价值,提升客户对跟踪支架产品的认同度。

中信博(688408)主营业务:光伏跟踪支架、固定支架及BIPV系统的研发、设计、生产和销售。

中信博2024年一季报显示,公司主营收入18.14亿元,同比上升122.47%;归母净利润1.54亿元,同比上升297.18%;扣非净利润1.43亿元,同比上升882.32%;负债率61.77%,投资收益-4.81万元,财务费用1000.67万元,毛利率20.79%。

该股最近90天内共有7家机构给出评级,买入评级4家,增持评级3家;过去90天内机构目标均价为112.35。

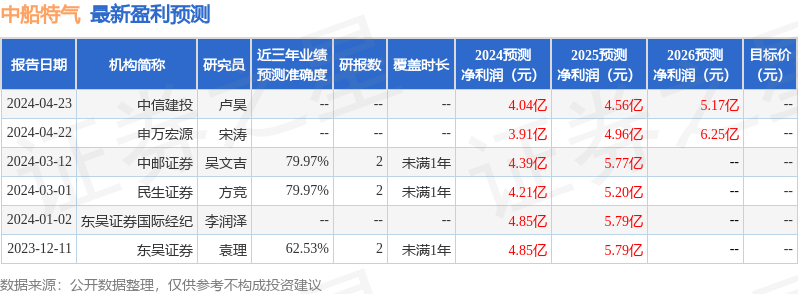

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出1978.71万,融资余额减少;融券净流出194.65万,融券余额减少。

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。