消息,2024年4月28日湖南裕能(301358)发布公告称公司于2024年4月26日接受机构调研。

具体内容如下:

问:请公司分享一下储能产品的优异性以及价格和盈利方面的情况,也请公司介绍一下磷酸锰铁锂方面的技术进展

答:公司持续向市场推出了一系列新产品,首先是 CN-5 系列,即储能型新产品。通过公司前期的推广和客户试用,该产品在循环寿命、能效、能量密度方面具有较大优势,部分指标比原来的产品表现更加优异。现在许多下游电池厂处于从 280h 电芯转为314h 电芯的过程中,对 CN-5 系列产品有较大需求,因此预计后续会形成较大增量。二是公司 YN-9 系列产品,主要以高能量密度、低温性能优异,无杂相等特点,主要应用于动力型电池,也得到了客户的高度认可。另外,公司磷酸锰铁锂产品的研发进展顺利,特别在锰溶出、高温循环和压实密度等性能方面取得较大突破,同时也在持续优化其他重要性能。价格方面,由于新产品具有明显的差异化竞争优势,所以议价能力较强。

问:宁德时代、比亚迪推出的 66Gwh 新产品,公司是其供应商吗?

答:公司与宁德时代、比亚迪及国内规模较大的电池企业都保持了良好的合作关系。公司系宁德时代和比亚迪最大的磷酸铁锂供应商。

问:从公司公告的数据来看,公司一季度产品销售均价偏低,请原因是什么?公司 3 月几乎满产的情况下,请教公司对后续盈利趋势变化的看法?公司一季度盈利情况好于同行,是否 3 月碳酸锂价格上涨对公司盈利有正向贡献?

答:公司一季度存在由客户提供碳酸锂并指定加工成特定型号产品的情形,在该情形下公司采用净额法核算,因此对公司一季度营业收入产生了一定的影响,但若将该部分净额法还原,公司产品销售价格与市场销售价格接近。公司盈利空间与行业整体竞争情况、公司成本管控水平等方面息息相关,公司一季度实现盈利是受多种因素的综合影响,公司在产品性能、技术和成本管控上有比较突出的优势,后续也会持续加强各项管理措施,力争保持在合理水平。

问:公司自购碳酸锂和客供碳酸锂的比例是多少?

答:公司主要根据实际生产需要和市场情况来调整碳酸锂的采购来源和方式,并非固定不变的。

问:请公司今年的产能规划以及公司海外投资项目落地节奏是怎样的?

答:产能方面,公司 3 月产能利用率超 98%,将结合市场需求情况来考虑产能建设的节奏,包括云南基地、贵州基地及海外项目等;同时,公司也在加大新建产线的研发力度,将运用更先进的设备、技术,使产品质量、生产成本等得到进一步优化,以保障公司的竞争优势。

问:公司一体化布局方面,两个磷矿预计大概能贡献多少的量以及对公司成本优化和升的情况?

答:磷矿方面,公司近期已取得黄家坡磷矿的采矿许可证,设计规模为年产 120 万吨磷矿石,预计明年下半年将实现规模化开采;打石场磷矿正在加速推进探转采相关工作,具体进展还请关注公司公告。取得上游磷矿资源对公司降低原材料成本有重要作用,将进一步巩固公司一体化布局的竞争优势。

问:请公司一季度套期保值的确认在财务端是如何体现的?公司其他收益中增值税抵免的情况是怎样的?

答:公司 2024 年一季度根据套期会计等企业会计准则,对开展的套期保值业务进行会计处理,在公司的资产负债表及损益表中均有清晰的体现。公司一季度的其他收益中未确认增值税进项税抵减,后续将根据政策,增值税实际执行进项税抵减时确认。

问:公司认为在宁德时代、比亚迪两大客户中供应份额的天花板是多少?

答:公司在两大核心客户供应份额中保持了领先的优势,也得到了两大客户的高度认可,未来仍有部分提升空间。与此同时,公司也在不断优化客户结构,重点关注优质潜力客户,例如其他优秀电池厂、光伏企业等。

问:公司作为磷酸铁锂行业龙头,2024 年一季度行业内其他企业多为盈亏平衡或大幅亏损,请公司盈利情况优于同行的原因是什么?

答:首先是公司拥有一体化优势,围绕“资源-前驱体-正极材料-循环收”一体化发展思路,公司在产业链各个重要环节进行了规划和布局;二是公司技术创新优势,公司新产品差异化优势明显议价优势更强;三是公司精细化管理的优势,有助于公司对市场情况进行快速反应;四是公司的规模优势,产能利用率较高,有利于降低单位生产成本,同时在采购环节更有议价优势。

问:公司自供磷酸铁成本与市场采购磷酸铁的差额大概是在什么水平?公司今年在费用管控方面是否有更严格的方案?

答:公司自产磷酸铁相较于外购磷酸铁在价格方面保持了一定的优势。在费用管控上会朝着更加精细化的方向努力,结合考核等多种措施综合降低各类费用。

问:请目前行业加工费的情况以及后续价格走势的展望?

答:行业竞争激烈,目前行业呈现普遍亏损的状态,磷酸铁锂销售价格构成中,除碳酸锂以外的价格部分,今年一季度较 2023年略有下降,预计未来下降空间有限,持续降价的几率不高。

问:宁德时代近日发布了神行 plus 电池,在磷酸铁锂正极材料方面到颗粒级匹配技术的应用,这款产品对公司工艺技术的改变和升难点在哪?

答:公司是宁德时代重要的磷酸铁锂供应商,公司产品具有质量稳定、放电容量高、能量密度高、倍率性能优异等优势,多项性能优势突出,特别是新产品 YN-9 系列和 CN-5 系列,性价比优势较强,公司产品应用于宁德时代的多款电池中。

问:根据公司披露的在建工程金额,请公司在建工程的批量转固的时间点以及公司折旧年限的政策是怎样的?

答:2023 年公司在建工程金额下降显著主要是 2023 年在建工程达到预计可使用状态后转固项目较多,导致 2023 年期末余额呈现减少的情形;2024 年一季度工程投入有所增加,后续公司会根据市场情况,适时推进项目建设,在建工程达到预计可使用状态时按会计准则进行转固,公司折旧具体年限政策可以参考公司披露的财务附注。

问:公司对未来储能及动力电池领域的市占率目标是怎样的?

答:行业增长已从高速增长转为稳步增长的阶段,公司增速也力求与行业增速保持一致。目前公司产品的市占率稳中有升,未来将会努力抓住市场机会,提升市占率。既维护好宁德时代、比亚迪两大核心客户,也积极开拓其他优质客户,构建多元化客户结构同时,在产品结构方面,也会做好储能型产品和动力型产品的推广力求不同产品之间的增速与行业增速保持良好的契合度。

问:请公司西班牙工厂建设计划?

答:西班牙锂电池正极材料项目是公司走出国门进行海外布局的第一步,目前正在加紧推进项目前期的相关审批工作,预计建造周期为 15 个月左右,项目规模为 5 万吨。目前已有部分客户表达了业务合作意愿,公司将稳健推进西班牙项目建设,把握好海外市场机遇。

湖南裕能(301358)主营业务:锂离子电池正极材料研发、生产和销售。

湖南裕能2024年一季报显示,公司主营收入45.2亿元,同比下降65.69%;归母净利润1.59亿元,同比下降43.56%;扣非净利润1.52亿元,同比下降43.13%;负债率56.1%,投资收益-506.66万元,财务费用4002.86万元,毛利率7.51%。

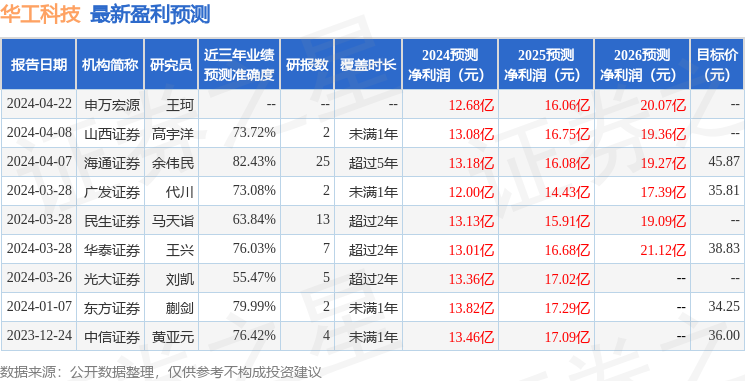

该股最近90天内共有7家机构给出评级,买入评级2家,增持评级5家;过去90天内机构目标均价为50.1。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流入3246.49万,融资余额增加;融券净流出3045.35万,融券余额减少。

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。