消息,2024年4月27日上峰水泥(000672)发布公告称公司于2024年4月25日召开业绩说明会,华英证券有限责任公司彭亮、广州睿融私募基金管理有限公司许高飞、天风证券张蒙幻 林晓龙、北京东方引擎投资管理有限公司夏赫阳、广发证券股份有限公司陈伟豪 张乾、鸿运私募基金管理(海南)有限公司高波 舒殷、資遵北京遵道资产管理有限公司马睿、华龙证券股份有限公司彭棋、东吴证券股份有限公司石峰源、国泰君安证券股份有限公司巫恺洋 杨冬庭、上海白溪私募基金管理有限公司赵培、长河投资管理有限公司李欣燃、上海朗程投资管理有限公司董效良、安信证券股份有限公司陈依凡、光大证券股份有限公司陈奇凡、华泰证券股份有限公司龚劼、上海东方证券资产管理有限公司裴政、华创证券有限责任公司鲁星泽、光大保德信基金管理有限公司李峙屹、中国国际金融股份有限公司姚旭东 龚晴、耕霁(上海)投资管理有限公司张俊龙、东北证券股份有限公司庄嘉骏、长城证券股份有限公司花江月 王龙、中泰证券股份有限公司韩宇、华安证券股份有限公司杨光、海通证券股份有限公司冯晨阳、东方证券股份有限公司冯孟乾、中信证券股份有限公司孙林潇、中信建投证券股份有限公司丁希璞、青岛金光紫金股权投资基金企业(有限合伙)李润泽、魏德恒,文晋生,邹王华,Arvin Yang,冮晓璇,张逸轩,殷高峰,傅章嘉,池俊伟,李锋,张继、中加基金管理有限公司段晋璇、江西大成资本管理有限公司潘舒曼、兴业证券郝天亮 陈宣屹、民生证券股份有限公司杨昌昊、华福证券有限责任公司魏征宇、天弘基金管理有限公司蒋双田参与。

具体内容如下:

问:请下 23年公司在西北区域的量价变化是怎样的?

答:西北区域公司生产基地主要是三个地方,分别是在内蒙、宁夏及新疆。其中,新疆区域由于市场相对偏远封闭,价格比较稳定,同时我们新疆基地熟料线为全国能效领跑者,产品制造成本最低,所以利润贡献也比较大。另外,宁夏基地因有一部分是特种油井水泥价格相对较高,拉高了西北区域整体销售均价,所以,23年西北区域整体业务量和业绩贡献是有所增长的。

问:请管理层如何判断二季度到三季度的需求和价格趋势?

答:目前水泥行业受政策、经济等外部因素影响较大,如果产能预期没有大的变化,公司核心区域华东基地总体应该是比较稳定的。对于二季度到三季度的趋势,我们对后期还是有信心,能保持一个相对稳定的一个阶段。

问:请展望 24 和 25 年骨料业务的量价和盈利的趋势如何?

答:23 年由于公司华东区域骨料产销量有点下降,西北区域产销是上升的。但由于公司骨料用石灰石资源储备丰富,未来骨料的产能规模还能继续保持上升,具体增量的多少会根据市场的变化来稳步提升产能和销量。公司规划未来骨料产能规模目标可以达到约 3000 万吨左右。

问:今年分红比例升的原因是什么?未来的分红政策会如何考虑?

答:公司的分红比例相对稳定,近年来始终保持 30%以上的分红率,公司自 2013 年重组上市以来未向资本市场融资的情况下,已累计向投资者分红约 31.24 亿元;2023 年度公司计划进一步提升分红率,拟现金分红 3.82 亿元,占归母净利润的51.38%,分红股息率约达 5.5%。公司持续发展离不开股东的大力支持,因此公司在保持自身健康持续发展的同时,注重股东利益,持续为股东创造价值报。

问:公司未来投资方面的总量和结构会有怎样的变化?新经济投资额度减少的原因是什么?

答:未来投资方面,方向上始终聚焦公司“一主两翼”发展战略,围绕水泥建材主业,深耕产业链延伸翼和新经济股权投资翼,形成稳定的三角形态。原则是“严控资本支出”,根据行业趋势的判断,结合公司当前的财务状况,适当调整投资发展节奏,工作重心将紧紧围绕降本、增效、控费,提升精细化运营水平,切实提升自身抗风险韧性与综合竞争力,稳健应对市场周期波动,保证公司在行业竞争加剧的环境形势下平稳运行。

问:请下一步公司如何升市值回报投资者?

答:首先,公司对于投资者报的形式有很多种,业绩改善是市值管理最基本也是最核心的要素,公司在“一主两翼”的战略指导下,尝试在主业下行的区间内,通过新经济股权投资、水泥窑协同环保处置等业务的业绩的增长来平衡补充一部分主业的业绩波动,从业绩的结构性调整和优化的策略上实际上也是一种实质性的市值管理。其次,持续分红也是报投资者的一种主要形式,财务学上有一个资本市场定价理论,分红在对于企业的市值的一个帮助将起到一个很重要的作用,另外现在监管机构也提倡上市公司要分红,而且要逐步提高分红的比例。最后,公司管理层将努力经营,提升公司盈利能力和公司治理水平,争取以良好的业绩来馈广大投资者。

问:请我们股东下属子公司从事管材业务和地产业务的经营情况如何?上市公司是否对这些公司进行过资金拆借?

答:;上市公司与控股股东控制的上峰控股集团一直保持相对独立的状态,对其旗下业务具体经营情况不是非常清楚。上市公司与控股股东上峰控股集团其下属子公司之间不存在相关的资金往来或拆借。正常的经营性关联交易,公司会严格按照关联交易规范程序履行决议,同时进行对外信息披露。

问:年报显示上市公司控股股东股权的质押比例还是比较高,后续实控人是否有变更风险?

答:我们的实控人是上市公司最主要核心创始人,目前股东质押比例处于正常合理范围,不存在后续实控人变更的风险。

问:公司在海外业务的扩张和规划?

答:海外发展目前不是公司战略发展的重要区域,但会择机在具备条件和控制风险的情况下进一步布局。目前我们在海外跟海螺水泥合作的乌兹别克斯坦的水泥熟料生产线项目已经顺利投产。另外我们在吉尔吉斯斯坦有一个项目,在做一些前期的工作。

问:请公司是否会考虑在哪些区域兼并重组,高市场的占有率?

答:如果有进一步发展拓展的机会,肯定还是在围绕着我们现在的三个区域(华东、西北、西南)展开,跟这三个区域现有基地有一定的协同性和相关性。

问:请对今年开工的预判如何?

答:开工率主要还是取决于下游的需求的一些变化。从目前来看,总体可能会有在需求总量方面有一定的下降,当然每个区域是不一样的,我们的西北区域可能需求还是相对比较稳定的,西南区域可能过剩的更严重一些,那么开工率会相对低一些。

问:公司在成本控制方面有哪些做法和成效?是否还有升空间?

答:上峰水泥一直以来作为我们一个重要的经营战略之一就是要把成本做到极致。目前公司的成本控制水平保持较强的行业竞争力,在 2023 年原材料价格相对高位的情况下,公司的主产品制造成本下降了 15~16%,毛利率目前在行业上市公司首位。具体产品能耗控制保持了行业领先水平,2023年主产品核心指标的平均熟料标准煤耗继续下降至 102.57公斤/吨,电耗也继续下降。将来可能还有一个碳指标的成本,随着行业政策的调整,预计能耗和碳排放的控制将是整个生产线产能过剩去产能的一个最核心的一个手段。之所以我们现在抓紧布局一些光伏储能等新能源业务,争取更多的碳资产,也是为了将来降低企业成本提高综合竞争力作准备。当然,目前的工艺能耗指标还有进一步下降的空间,原料替代和燃料替代等新技术的应用正在进一步促进公司的成本下降,这一块仍有较大的优化空间。

上峰水泥(000672)主营业务:水泥熟料、水泥、混凝土、骨料等基础建材产品的生产制造和销售。

上峰水泥2023年年报显示,公司主营收入63.97亿元,同比下降10.34%;归母净利润7.44亿元,同比下降21.56%;扣非净利润6.34亿元,同比下降43.03%;其中2023年第四季度,公司单季度主营收入15.2亿元,同比下降22.91%;单季度归母净利润4374.85万元,同比下降57.4%;单季度扣非净利润6867.25万元,同比下降2.47%;负债率46.51%,投资收益1761.93万元,财务费用1942.37万元,毛利率27.75%。

该股最近90天内共有4家机构给出评级,买入评级4家;过去90天内机构目标均价为9.31。

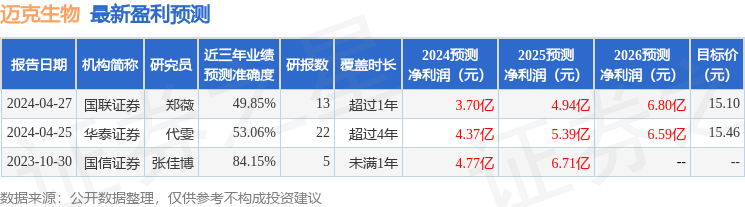

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出3645.35万,融资余额减少;融券净流出341.76万,融券余额减少。

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。