消息,2024年4月26日科伦药业(002422)发布公告称东海证券、摩根士丹利、瑞银证券、太平洋证券、西南证券、信达证券、兴业证券、银河证券、浙商证券、中金医药、中泰证券、广发证券、中信建投证券、中信证券、中邮证券、投资者、国海证券、国盛证券、国信证券、海通证券、华创证券、华泰证券、开源证券于2024年4月25日调研我司。

具体内容如下:

问:24Q1销售费用率下降明显,2024年展望?

答:公司早年即进行营销改革,销售费用率下降是长期过程,希望接近大型国际化公司水平。近年公司销售费用率维持下降趋势,未来 2-3 年内仍有望持续,销售净利率逐步提升。一是产品结构调整,近几年除输液产品保持持续增长,新获批、集采产品也有快速增长;二是集采产品销售费用低于常规品种;三是输液及其他传统产品也会加入集采,相应费用有所降低。

问:2024年各板块全年预期?研发费用规划?

答:24Q1有市场感染需求提升,持续性有待观察,至 Q2看到经营情况再进行指引。研发费用方面,仿制药投入预计与去年持平;科伦博泰创新药 2023年研发支出 10.3 亿元,包括研发人力投入、临床试验投入是较大组成部分,占比 80%左右,其他包括研发原料、折旧摊销等。2024 年创新药投入预计平稳,临床试验费用是滚动概念,有新开和结束的临床。

问:2023 全年海外部分营收超过 25 亿、增速达到 80%以上,主要动力是什么?2024年海外收入的展望?

答:一是来自 MSD 合作收入,二是川宁生物对外销售明显增长。科伦博泰 3 月底公布年度业绩,2023年实现 15.4亿收入,大部分来自海外合作伙伴。具体收入包括首付款、里程碑付款及合作研发收取等收入。24 年预计仍有各类收入,但会计处理确认上有差异,进行分期或一次性确认。2024年 Q1科伦博泰已收到 7500万美金,未来根据产品推进进度确认相应收入。川宁生物方面,直接出口额共超过 5.7 亿,同比增长超过 94%,2024 年出口占比预计进一步提升,合成生物学、传统发酵产品都将进一步向国际市场推广。

问:分红计划?

答:今年分 2 次。本次年报披露的分红预案是根据 23 年盈利情况进行 10 股分配 8元;24年中期在半年报确定数据后,结合 24H1水平进行 20%-40%现金分红,该提案尚需股东大会审议。同时,公司提出未来 3年股东报规划,24 年开始每年将归母利润的 40%-60%以现金方式馈股东,股东大会审议批准后实施。

问:大输液板块 23Q1 高基数下延续快速增长的驱动因素和持续性?湖南粉液双室袋产能投产节奏?

答:大输液 Q1增速较快,利润和公司整体利润增速相当。市场需求端,23年完成 44亿左右瓶袋,同比增长 10%;24年预计 10%增长对应 48亿瓶袋左右,Q1保持 10%增长势头。驱动因素方面从 22年底开始,市场对输液需求恢复、商业伙伴对科伦确保供应充分认可;23年开始,公司加强了医院准入工作;24Q1也持续为片区、代理商进行优质、专业营销配合。持续性方面,当前科伦静脉输液方式被民众合理看待,市场容量有所增加。24Q1供应略有紧缺,技改持续进行,预计 4月可以充分满足市场需求。 湖南产能方面,预计 5月底有较大产能提升满足市场需求。

问:分析科伦在大输液板块竞争优势,大输液市场竞争格局?

答:根据调研,大输液市场容量 120-130亿瓶袋左右。主要企业包括科伦、石四药、辰欣、双鹤等。公司和部分企业之间通过相互对标和良性竞争,降低各自生成成本、提升效率,共同推动大输液行业良性发展。目前大输液市场整体格局相对稳定。

问:仿制药板块 Q1经营情况以及全年预期?

答:仿制药收入 Q1增速较好,全年预计多个重点品种上市,放量需要周期。塑料水针预计增速确定性强,2024 年预计 40%-50%数量增加,收入端对应相当增量。恩格列净等随着标期放量也会有持续增长。此外,第十批集采预计公司超过 10个品种具有参标资格,希望在集采中继续作为主要参与商。

问:仿制药板块后续品种梯队布局,未来还有哪些大品种,预期集采影响以及放量节奏?

答:24Q1 恩格列净翻倍增长;草酸西酞普兰销量有所恢复,触底反弹,同比实现增长;男科产品销量和价格均较去年同期有所恢复,收入实现同比增长;其他得益于产品标内放量,也有较好的表现。非输液板块单品销售占比 10%以上的重磅品种出现可能性较小,公司希望在重点领域继续深耕布局,在聚焦赛道形成深厚产品体系、持续上市,提升领域覆盖度。叠加更多产品投入带来销售费率下降,科伦多维度、多线条的整体提升是在仿制药领域的竞争力。

问:男科在红海市场背景下,策略安排?未来市场布局和规划?

答:23H2公司对男科团队进行调整,24Q1实现收入利润增长趋势向好。未来男科是红海市场,科伦将依托研究院复杂剂型研发能力,进行男科产品迭代升级,通过高端品种夯实市场品牌建设,提升未来的男科市场竞争。

问:A166目前发补情况,是否需要确证性临床数据?

答:发补是 ND 正常程序,部分工作有实验室工作、临床现场清理,需要到与CDE约定相应成熟点进行反馈,目前正常进行。

问:科伦博泰产品上市后销售?

答:科伦博泰预计 24H2 有创新药产品获批,23 年开始已经在进行商业化团队搭建及前期准备。23 年博泰年报已披露相关支出,包括人力成本、市场营销支出等。2024 年销售团队将进一步扩张,相应人力成本和临近产品上市的市场营销活动安排支出,均将计入博泰销售费用。

问:合成生物平台生产产能情况和产能利用度如何,与微构工场合作的 PHA产品的应用前景和商业化模式?

答:川宁生物 2023 年在新疆巩留建立绿色循环产业园项目,1 期项目主要建设300t红没药醇、300t 5羟色氨酸、0.5t麦角硫因、10t 依克多因、5t红景天苷;未来 2 期项目将建设诺卡酮、褪黑素、植物鞘氨醇等合成生物学产品。至 24Q1 红没药醇、5 羟色氨酸已量产,目前采用代理商的模式来销进行销售;麦角硫因预计 2024年生产,公司将积极开发下游市场和客户。PH在包装、医疗、纺织品、农业领域都有应用,市场前景广阔且市场容量大。PH具有两大优点,一是自发的生物可降解性,无需堆肥即可在自然环境下降解,且降解时间可控;二是其对人体无害、不会引起强烈排异反应,在国内和欧洲市场前景广阔。公司与微构工场利用川宁现有设备通过技改的方式,来生产 2000t的 PH 出口欧洲。2024年主要目标为打开市场渠道和确立成本优势,争取消化技改产量。公司将根据今年 PH 的销售情况和成本优势再来决定是否进行大规模建设。

问:全球头孢和青霉素目前产能格局,供需紧张下竞争对手是否有扩产计划?

答:头孢中间体产能目前全部由中国进行生产,主要生产厂家为健康元、川宁、石药集团、威奇达,各家产能近年保持稳定。目前川宁在头孢中间体的产能在 3000t/年左右,并且实现了 7-C、D-7-C、7-DC 的柔性化生产,目前国内已从政策上限制头孢类中间体和青霉素类中间体新增产能装置,公司目前没有获悉国内有新增产能计划。

科伦药业(002422)主营业务:大容量注射剂(输液)、小容量注射剂(水针)、注射用无菌粉针(含分装粉针及冻干粉针)、片剂、胶囊剂、颗粒剂、口服液、腹膜透析液等23种剂型药品及抗生素中间体、原料药、医药包材等产品的研发、生产和销售。

科伦药业2024年一季报显示,公司主营收入62.19亿元,同比上升10.32%;归母净利润10.26亿元,同比上升26.0%;扣非净利润9.92亿元,同比上升25.67%;负债率31.33%,投资收益1.12亿元,财务费用1683.13万元,毛利率55.84%。

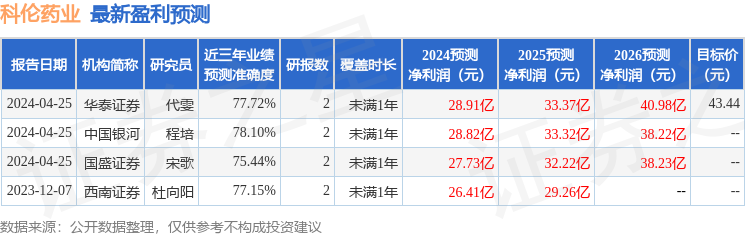

该股最近90天内共有3家机构给出评级,买入评级1家,增持评级2家;过去90天内机构目标均价为40.0。

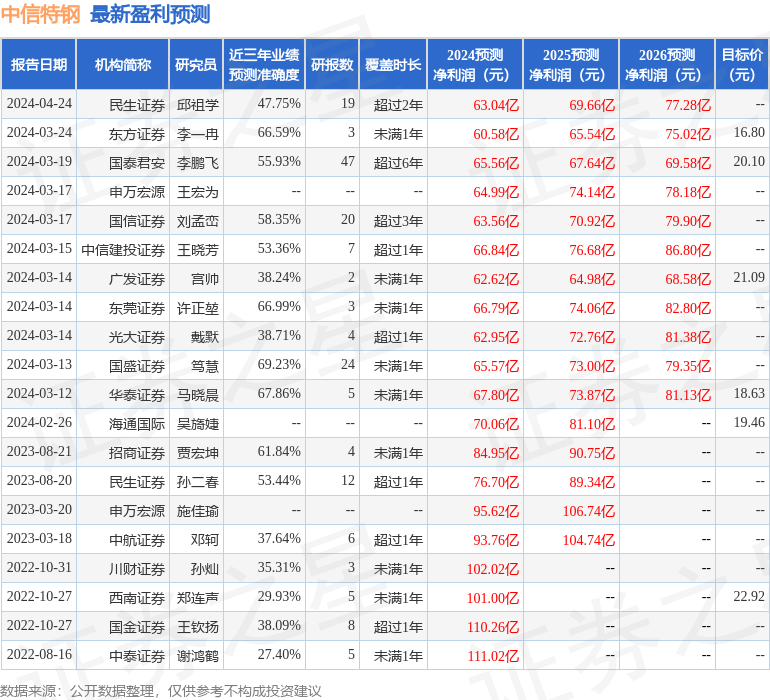

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出1.16亿,融资余额减少;融券净流出5875.94万,融券余额减少。

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。