消息,2024年4月23日恒逸石化(000703)发布公告称公司于2024年4月22日召开业绩说明会,Dymon Asia Capital (HK) LimitedXu lei、博时基金郭燕 曹芮 李帅、深圳山石基金刘红、石峰资产戴纪煌、石锋资产杨舒妍、拾贝投资郑晖、世纪证券陈峰、太平洋资产魏巍、太平资产赵洋、泰达宏利刘硕、泰康资管谢吉、泰信基金李其东、财通资管魏峰、潼骁投资王喆、万和证券赵维卿、望正资产李楠、五地投资成佩剑、西部利得基金温震宇、西南证券刘枝花、仙人掌资产熊龙启、新疆前海联合基金郭泰、信达证券刘红光 胡晓艺 刘奕麟、兴华基金陈柳、创金合信基金李江 陆迪 郭镇岳 黄超、兴聚投资刘力、兴业基金于峻鹿、兴银基金陈冠雄 石亮 王卫、易方达基金朱天弘 梁裕宁、益和源资产魏炜、银华基金马慧伶、友邦保险赵一路、源乐晟资产刘碧、远信资产赵巍华 黄垲锐、长城财富杨海达 江维、丹羿资产葛颂、长城基金艾抒皓、长江养老保险高观朋 马睿、长信基金胡梦承、招银国际资产张慎平、浙商证券赵媛、中国人民健康保险利铮、中国人寿赵文龙 马志强、中金资产陈琛、中欧瑞博投资余贤淼、中天证券王一、淡水泉投资谷宜恭 杜娟 刘晓雨、中信建投证券邓胜 胡俊捷 薛林立 彭岩 刘岚、中信证券卢华权、中兴汉广张梦龙、中移资本张家阳、中意资产沈悦明、中邮人寿赵扬、朱雀基金赵晗泥、遵道资产陈筛林、东北证券自营冯先涛、东方马拉松卜乐、东方睿石投资唐谷军、东方证券王延飞 李响、东方自营江舟、Manulife Investment Management (Hong Kong) Limited李文琳、东海基金张元涛、东恺投资杨渝、东吴基金朱冰兵、东证融汇证券刘梦杨、枫瑞基金吴蕊、蜂巢基金张浩森、富国基金汪孟海、富兰克林华美证券张家麟、富尊投资周明巍、高信百诺薛峰、Pinpoint李璇、工银瑞信基金谷衡 张柏阳、光大保德信基金马鹏飞、光大证券朱成凯 张茂鑫、广发基金顾益辉 田文舟、广发证券牛璐、国海证券李永磊 伍海量 仲逸涵、国华兴益资产范佳锴、国联安基金吴畏、国联基金孙磊、国寿安保基金谭峰英、RBC Global Asset Management (ASIA) LimitedSelina Lu、国泰基金陈凌暐 姜英 戴计辉、国投瑞银基金汤海波、国信证券闵晓平、海金投资张怀安、海通证券刘彬、禾永投资马正南、合煦智远基金朱凯、合众资产王浩、弘尚资产沙正江、弘毅远方基金焦庆 马佳、UBS丁宁、红杉资本闫慧辰、红土创新基金杨一、华安基金饶晓鹏 刘伟亭、华安证券王强峰 潘宁馨、华创证券侯星宇、华福证券魏征宇、华能贵诚信托周灏、华泰柏瑞基金刘腾飞、华夏基金高爽、环懿投资杨伟、北京和聚投资邱莹、汇丰晋信基金郑小兵 黄志刚 叶繁、汇添富基金劳杰男、嘉合基金方仁杰、嘉实基金谢泽林 张炀 齐海滔、坚果资本姚铁睿、建信基金许杰、建信理财张婧、江信基金谢爱红、金恒宇投资曹海珍 林仁兴 董铱群 侯斌、金信基金谭佳俊、北信瑞丰基金曲文慧、金鹰基金吴海峰、京管泰富基金陈晴、景和资产王阔钦、景林资产蒋文超、九泰基金杨千里、昆仑人寿徐赛、老鹰投资李闫、绿庭投资洪历、民生加银基金刘霄汉、明河投资王蒙、贝莱德神玉飞、明世伙伴基金许庆华、南方基金孙伟仓、南华基金许蕾 冯果、宁波银行陈旭群、诺安基金李顺帆、鹏华基金范晶伟、平安基金刘杰、平安养老王晓林、平安资产陈琨、前海百创资产徐九龙、博道基金刘俊 王伟淼、勤辰资产陈超、厦门中略投资蔡在行、上海名禹资产贾建超、上海朴易资产尚志强、上海人寿方平军、上海途灵资产赵梓峰、上投摩根基金杨鑫、上银基金杨东朔、尚诚资产黄向前、申万菱信基金姜友捷参与。

具体内容如下:

问:请简单介绍公司 2023 年度公司扭亏为盈的原因?

答:2023 年,东南亚地区下游需求持续暖,新加坡市场成品油价差升向稳,PX、苯等芳烃产品供需格局向好,产品价差同比增长;公司审时度势,顺应市场变化,积极实施文莱一期炼化项目技术改造提升工作,优化调整产品结构,有效提升了文莱一期炼化项目的核心竞争力,为未来的效益提升打下坚实基础。此外,随着国内经济稳步增长,国内外终端需求不断稳向好,聚酯纤维各产品价差均明显修复。同时,辅料成本、能源成本、物流成本等有所下降。借此契机,公司继续加大聚酯板块技术改造力度,提升差别化产品比例,积极实施降本增效策略。2023 年,公司聚酯产品实现了产销两旺,各项指标稳定向好,盈利能力明显改善。

问:公司如何看待未来东南亚成品油市场?

答:根据 IE 报告,亚洲仍然是主导石油需求的重要区域。从需求端来看,东南亚具有较丰富的油气资源,但由于基础设施投资不足,反而成为全球最大的成品油净进口市场,此外澳洲也需要进口成品油。另外,2020 年 IMO 新标实施,对全球航运业产生较大影响,新加坡作为主要的船运基地,航船燃料的燃油硫含量受到强制限制,部分 MGO(船用柴油)需要替代船用燃料油,存量替换空间释放,东南亚柴油需求有望持续增加。根据国际货币基金组织 2024 年 1 月公布的最新预测,2024 年东盟 GDP 增速仍然将保持较高水平,其中印度尼西亚预计 GDP 增速为 5.0%,菲律宾预计 GDP 增速为 6.0%,依然大幅高于全球水平,经济预期的良好态势或将进一步带动炼化产品需求的增长。从供给端来看,相较国内成品油供给过剩状态,东南亚成品油市场缺口较大,总体呈现供不应求状态。根据 Platts 数据,2020 -2023 年期间,受公共卫生事件和能源结构转型的影响,东南亚和澳洲地区有超过 3,000 万吨的炼能退出市场,东南亚部分炼厂仍然存在装置建设较早、技术老旧、管理不善、政府补贴负担较重等不利影响;叠加全球环保政策趋严,炼化企业对炼厂的扩产意愿不足,资本开支计划趋于谨慎,未来炼厂产能增长有限。根据 IE 预测, 2028 年前,东南亚地区炼能将总体保持不变。在供不应求的背景下,东南亚成品油市场将维持景气格局。

问:公司如何看待聚酯行业未来发展趋势?

答:公司聚酯产能规模位居行业前列,其中聚酯纤维包含长丝、短纤、切片,品种多元化。基于下述原因,公司对聚酯行业持长期看好态度(1)从供给来看,新增聚酯产能增速持续放缓,根据CCF统计,2024年聚酯长丝新增产能仅为116万吨,产能增速在2%附近。根据CCF统计,2023年有部分工厂或装置已经明确退出,全年涤纶长丝产能退出合计101万吨。行业内装置老旧落后、缺乏技术创新能力的工厂,未来将逐步退出行业竞争,落后产能出清可能提速。此外,伴随双碳政策及设备供应要求不断提高,行业准入门槛将进一步加大,聚酯行业的市场集中度将持续得到优化。与此同时,公司作为行业领军企业,具有明显的技术创新及规模优势,具有较强的市场竞争力,经营效益有望提升。(2)从需求来看,随着国内经济形势向好,纺织服装下游需求持续增长,下游采购心态积极。未来随着国内需求以及出口等需求的不断拉动,聚酯行业需求将继续保持良性稳定增长。(3)根据CCF统计,2023年全球MEG新增产能为395万吨,其中国内新增产能310万吨,国外新增产能85万吨,进口依存度由上期35.5%降低至30%,自主供应能力进一步提升。从价格来看,2013-2023年,MEG价格总体呈现下降趋势,近年价格处于低位,直接带来聚酯行业成本端的下降。国内PX、PT及MEG产能的持续扩张,有利于产业链利润向聚酯行业转移。公司作为龙头企业之一,将通过多种方式加速下游化纤业务的扩产增收,不断提升差别化纤维品种比重,集中推广差异化长丝产品,加快推广绿色环保新产品——“逸泰康”,引领化纤行业的技术进步。4. 请简单介绍一下公司钦州项目?公司年产 120 万吨己内酰胺-聚酰胺一体化及配套项目由广西恒逸新材料有限公司负责实施,项目分两期建设,各期建设年产 60 万吨聚酰胺,产品涉及高端尼龙纤维、工程塑料及薄膜等,覆盖多种应用领域。钦州项目应用了公司独立自主研发的气相重排技术,该技术的原子经济性达到100%,完全不副产硫铵,具有绿色、低碳、清洁、高效等特点。此外,广西钦州项目全流程制备均采用目前行业领先的单元技术及技术组合,所有生产要素、能源均实现全流程全量配套,产品的能耗及物耗均大大降低,且通过产业链一体化有效降低了合成氨、液氨、双氧水、环己酮等原材料的生产成本,项目主要原料苯均由文莱炼厂直接提供,有利于公司实现精准成本控制,平滑上游原料端带来的价格波动,进一步实现降本增效。同时,项目所在地钦州地处广西北部湾的中心位置,面向东南亚,背靠大西南,依托广西—文莱经济走廊,位于华南经济圈、西南经济圈与东盟经济圈的结合部,产品市场可覆盖国内及东南亚等广袤市场,地理位置十分优越。且钦州坐拥西南地区出海陆路运输最近、最便捷的天然深水良港,火车站、港口等重要交通枢纽距离项目所在地不到 3 公里,且项目配套的煤码头、化工品码头均已在规划落实中。优越的地理位置,一方面可以有效保障原材料的稳定运输与供应,另一方面,产成品也可广销国内沿海、西南等地区及东盟、欧洲等海外市场。公司广西钦州项目将持续发力高端尼龙纤维和工程塑料领域,瞄准下游高端锦纶市场,实现差异化竞争,并依托现有客户网络、成本降低所带来的的价格优势,进一步增大市场份额,实现公司的快速健康发展。 项目投产后,能够有效延伸芳烃下游产业链条,优化产品结构,增强公司的竞争实力,稳固行业龙头地位,提升整体盈利能力,公司的一体化战略产业布局也将进一步得到完善。

问:公司有没有下修可转债转股价的打算?

答:鉴于“恒逸转债”及“恒逸转 2”发行上市时间较短,距离 6 年的存续届满期尚远,从公平对待所有投资者的角度出发,综合考虑公司的基本情况、股价走势、市场环境等多重因素,以及对公司长期稳健发展与内在价值的信心,为维护全体投资者的利益,经公司第十一届董事会第三十次会议及第十二届董事会第二次会议分别审议通过,公司董事会决定不行使“恒逸转债”及“恒逸转 2”的转股价格向下修正的权利。后续公司严格按照证监会和交易所的有关规定履行相关程序及信息披露义务。

恒逸石化(000703)主营业务:石化、化纤生产和销售、石化金融、石化贸易。

恒逸石化2023年年报显示,公司主营收入1361.48亿元,同比下降10.46%;归母净利润4.35亿元,同比上升140.34%;扣非净利润5368.58万元,同比上升104.91%;其中2023年第四季度,公司单季度主营收入346.19亿元,同比上升20.48%;单季度归母净利润2.29亿元,同比上升109.56%;单季度扣非净利润-1.38亿元,同比上升94.44%;负债率70.42%,投资收益9.85亿元,财务费用32.44亿元,毛利率3.76%。

该股最近90天内共有6家机构给出评级,买入评级6家;过去90天内机构目标均价为8.69。

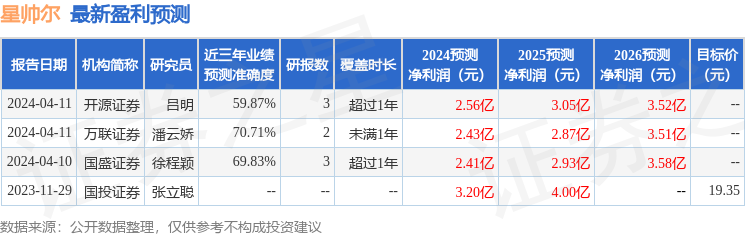

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出5716.91万,融资余额减少;融券净流出1034.11万,融券余额减少。

以上内容由根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。